長期投資とは?様々な方法・やり方まで初心者に分かりやすく解説!

早いうちに資産運用を行い、老後のための資産形成を行いたい人には、今回ご紹介する長期投資がおすすめです。

長期投資は、10年・15年といった長期的な資産運用を行って利益を上げる方法です。

短期投資のようにすぐに利益を得ることはできませんが、時間の分散によって価格変動リスクを抑え、安定した運用を行えます。

今回は、そんな長期投資のメリットやデメリット、おすすめの投資方法などを解説していきます。

- 長期投資におすすめの投資方法を解説

- 長期投資におすすめの証券会社を紹介

- 長期投資とは、10年以上にわたって金融商品を保有し利益を上げる投資手法

- 株式投資や投資信託など、長期投資に向く投資方法を解説

- 長期投資には複利効果や価格変動リスクの抑制といったメリットがある

- 短期的な資産形成に向かないといったデメリットにも注意すること

- 短期・長期投資はいずれも長短があるため、自分に合った投資方法を確立することが大切

インターネットで情報を調べていると、よく「長期投資は儲からない」という声も耳にします。

しかし、長期投資で儲かるかどうかは運用方法次第です。

本記事では長期投資における運用のポイントも解説しているので、ぜひ最後までご覧ください。

投資初心者の方には、スマホアプリから手軽に取引できるLINE証券が最適です。

圧倒的な実績を誇っており、安心して投資を始めることができるでしょう。

長期投資とは?

長期投資とは、10年や15年といった長期間にわたって金融商品を保有し、利益を上げる投資手法です。

短期投資のように短期間で金融商品の売買を繰り返すことはなく、あくまで長期的な金融商品の価値拡大を狙って利益を獲得します。

投資では、基本的に短期間で金融商品の売買を行うほうが期待リターンは高くなります。

しかし、リターンが大きい分、値下がりしたときに被る損失が大きい、いわゆる価格変動リスクが増大してしまうのが難点です。

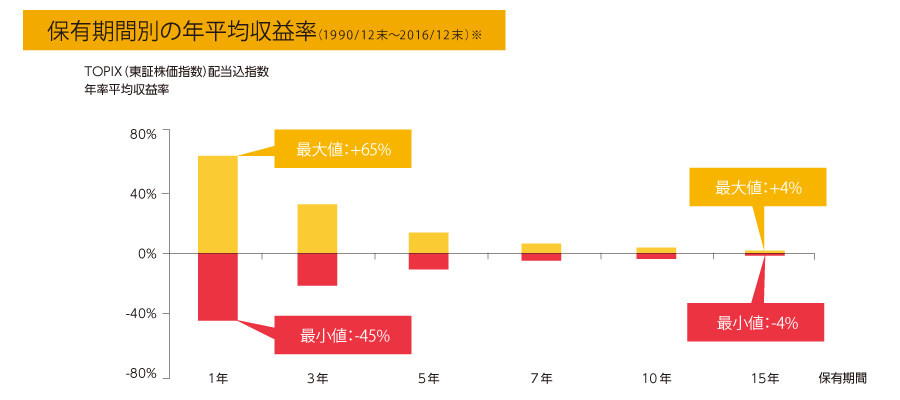

その点、長期間にわたって金融商品を保有すると価格変動の幅が狭まります。

上図の通り、運用期間が長くなるにしたがって価格変動リスクを抑えられるのが長期投資の魅力です。

よってリスクを抑えながら運用を行いたい人には、長期投資が最適だと言えるでしょう。

長期投資と短期投資の違い

次に、長期投資と短期投資の違いについて解説します。

両者の違いを把握して、自身に適した取引スタイルを身に着けていきましょう。

見込める利益の違い

長期投資と短期投資では、見込める利益が大きく異なります。

上のチャートは、USD/JPY(米ドル/円)相場を2021年後半から2022年9月現在まで示したものです。

年初に110円台だった価格は、2022年9月時点で140円台と30円以上もの上昇を決めています。

長期で買いポジションを保有しておけば、大きな利益になっているでしょう。

短期売買では、その前に決済をしてしまうので、1回の取引で見込める利益が長期投資より少ないです。

ただし、その分リスクは低く、売買回数を短期で頻繁に行っていれば大きな利益が見込めるケースもあります。

分析にかける時間の違い

長期投資と短期投資では、分析にかける時間が異なります。

・長期投資→値動きを見る時間が少ない。長期的な展望を分析する。

・短期投資→取引する際に集中して値動きを確認+取引をする。

短期投資であれば、短期間での細かい売買を把握して取引する必要があります。

チャートに張り付いて集中しなくてはいけません。

長期投資は、長い期間での相場展望をチェックするので、そこまで分析にかける時間は多くなりません。

1日1回値動きをチェックして、そのまま目標数値に到達するのを待つというトレーダーが多いです。

配当・スワップが受け取れるかどうかの違い

株式では、長期で保有することで配当が受けられるケースがあります。

配当とは、企業が株主に還元するものであり、保有する株の比率によって分配されるものです。

配当の時期に株を保有しておく必要があるので、短期投資で配当を得るのは難しいと言えるでしょう。

また、FXの場合では2通貨の金利差に応じてもらえるスワップという制度があります。

高金利通貨と低金利通貨のペアであれば付与されるスワップも多くなる仕組みです。

ポジションを1日保有しておかなければスワップが貰えないので、長期投資ならではの利益と言えます。

短期投資で得られる利益は、基本的に買値と売値の差額による値動きでしかありません。

長期投資におすすめの投資方法

一概に長期投資と言っても、投資方法にはさまざまな種類が存在します。

投資方法が異なれば期待リターンやリスク、運用方法にも違いが現れるため、それぞれの特徴をよく理解して自分に最適なものを選びましょう。

株式投資

株式投資とは、企業が発行する株を売買して利益を獲得する投資方法です。

株式投資では、1日に何度も取引を繰り返すデイトレードや数分程度のわずかな時間で銘柄を手放すスキャルピングなどの短期投資も人気ですが、長期的なマーケットバリュー拡大を狙って長期間銘柄を保有しておくこともできます。

また、株式投資には利益をあげた企業が株主にその一部を還元する配当金の仕組みも存在するため、銘柄を長く保有するほどインカムゲインを獲得できるチャンスが広がります。

投資信託

投資信託とは、自分の資金を信託会社などに預け、プロのファンドマネージャーに資産運用を行ってもらう投資方法です。

自分で投資する場合に比べ、資産運用の手間がほとんどかかりません。

また、投資対象は株式以外に不動産や債券などさまざまな種類が存在します。

ほかの投資方法と同様、投資信託でも長期運用によって収益を安定させることが可能です。

運用を代行できる投資信託では信託報酬や信託財産留保額など、発生する手数料も高額になりがちですが、保有期間が長くなるほど1年あたりの負担率を軽減できます。

ロボットアドバイザー

ロボットアドバイザーとは、AIを駆使して投資家への助言や資産運用のサポートを行うサービスです。

簡単な質問を提示して投資家へ助言を行うものを「アドバイス型」、プロやAIが助言や資産運用代行などを行うものを「投資一任型」と呼びます。

特に投資一任型の場合、投資家はほとんど手間をかけずに資産形成を行うことができます。

初めてロボットアドバイザーを活用する人には、業界大手の「WealthNavi(ウェルスナビ)」が最適です。

おすすめロボットアドバイザー比較ランキングでも1位で紹介されており、おすすめのロボアドサービスとなっています。

預かり資産は1兆円(※)を突破し、業界最多の実績を誇ります。※2023年9月30日時点

運用実績も好調で、2016年1月~2021年6月におけるドル建てでのリターンは27.7%~57.2%と高水準です。(参考URL:https://www.wealthnavi.com/performance/data)

さらに、年間120万円までの利益が非課税になるNISAを利用できるのもポイントです。※2023年までのNISAに関する情報となります。

現在、ウェルスナビはInvestNaviとのタイアップキャンペーンを実施しており、1,000円を受け取ることができ、非常にお得になっているのでぜひこの機会に口座開設を行ってみてください。

※キャンペーンの詳細は必ずウェルスナビ公式サイトで確認してください

\1000円もらえるキャンペーン中!/

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください。

仮想通貨投資

仮想通貨投資とは、ビットコインやイーサリアム、リップルといった仮想通貨の売買を行った利益を得る投資方法です。

ただ、仮想通貨の多くは短期間に大きく価格が変動することもあります。

投資に慣れない初心者が手を出してしまうと、多額の損失を被る恐れがあるということです。

そこで投資初心者には、仮想通貨の積立投資が向いています。

積立投資なら最小1万円程度から投資でき、毎月積み立てを行うことで買付時期を分散でき、価格変動リスクの抑制につながります。

仮想通貨の積立投資に対応しているのは、大手取引所である「Coincheck(コインチェック)」です。

Coincheckは扱っている銘柄が非常に多く、選択肢に恵まれている点が大きなメリットです。

また、毎月積み立てプラン以外に、よりリスクを抑えられる毎日積み立てにも対応しており、目的やライフプランに合わせて柔軟に積立投資を楽しめます。

\ 国内最大級の暗号資産取引所/

国債

個人でも購入できる国債は「個人向け国債」と呼ばれ、国が発行する債券を買う、すなわち国にお金を貸して利息を得ることができます。

個人向け国債の利払い日は、毎年国債を発行した月またはその半年後の15日が原則です。

さらに満期を迎えると元本が返済されるため、元本割れのリスクがありません。

リスクも低い分リターンも少なくなりますが、国債は発行1年後に現金化もでき換金性も高いことから、投資初心者にとってハードルの低い投資先と言えるでしょう。

長期投資におすすめのネット証券3選

長期投資におすすめのネット証券について詳しく解説していきます。

LINE証券

LINE証券は、LINE証券株式会社が運営するネット証券サービスです。

LINE証券は普段使用しているLINEから直接アクセスすることができ、スマホから簡単に株式投資を始めることが可能です。

国内株式はもちろん、話題のS&P500関連の投資信託へのつみたて投資やETFも購入することが可能です。

様々な企業への分散投資が可能な投資信託なら少額100円から投資を始めることができます。

まだ口座をお持ちでないという方は、是非LINE証券公式サイトをチェックしてみてください。

SBI証券

証券総合口座数603万口座(2021年7月時点)を抱えるSBI証券は、国内最大のネット証券です。

ネット証券おすすめ口座ランキングでも1位で紹介されており、非常におすすめの証券会社です。

ほかの証券会社に比べて手数料が安く、運用コストを気にせず投資が楽しめます。

手数料体系は、中長期投資に向く「スタンダードプラン」と短期投資向けの「アクティブプラン」の2つです。

1日の約定金額にもとづいて手数料が決定するアクティブプランに比べ、スタンダードプランは1注文の約定金額によって手数料が決まります。

よって注文機会の少ない長期投資にはスタンダードプランが最適です。

ほかにも豊富な投資情報や投資ツールを提供するなど全体的なバランスに優れ、初心者から上級者まであらゆる投資家に向いています。

\ 株式取引シェアNo.1! /

楽天証券

楽天証券も長期運用に向いているネット証券の一つです。

楽天証券では、ファンドアナリストが長期的に良好な運用成果を期待できるテーマ株ファンドを紹介しており、投資信託を選ぶ際に大きな手助けとなります。

また、株などを長期保有することで被る資産変動率の低減リスクを、「金のちょい足し投資」によって軽減が可能です。

金は株式の値動きと連動性が高く、ポートフォリオに組み込むことで株式の資産変動を相殺できます。

SBI証券と同様、楽天証券も運用コストが安いため、初心者にも最適です。

\ 最短5分で口座申し込み完了! /

松井証券

長期投資を始めたばかりの人は、松井証券を活用するのも方法の一つです。

特に松井証券の投資信託は初心者に優しい仕組みが整っています。

松井証券では、「仕組みが複雑な投資信託は扱わない」というポリシーを明確にしており、通貨選択型やカバードコールを使った商品など中身が分かりにくい投資信託をいっさい扱っていません。

また、長期投資に向いている「投信工房(ロボットアドバイザー)」やiDeCo、つみたてNISAにも対応しており、長期的に資産形成を行えます。

長期投資のメリット

長期投資のメリットは以下の通りです。

- 複利効果が期待できる

- 時間の分散によりリスクコントロールを行える

- 常に値動きをチェックする必要がない

それぞれのメリットについて詳しく解説していきます。

複利効果が期待できる

複利とは、投資によって生まれた利息や利益を元本に加えて再計算する複利計算の方法の一つです。

複利の反対を単利と呼びます。

たとえば単利の場合だと、元本100万円で年利が10%なら毎年10万円の利息が発生しますが、元本は常に一定額なので期間が過ぎても利息額は変化しません。

一方、複利であれば1年目に発生した10万円の利息を2年目の元本に上乗せできます。

つまり2年目の運用効果は「(元本100万円+1年目の利息10万円)×年利10%=11万円」となり、運用期間が長くなるほど受け取る利息額が増えるのです。

長期投資は上記の複利効果が生まれるため、より効率的な資産形成ができます。

時間の分散によりリスクコントロールを行える

10年や15年のスパンで投資を行うと、投資家はその間自由に売買のタイミングを決定できます。

仮に複数回に分けて購入や売却を行った場合、買値や売値が平均化され高値掴みや安値売りを回避できるのがメリットです。

また、特定の銘柄を長期保有することで、1年あたりの価格変動のブレが小さくなります。

常に値動きをチェックする必要がない

短期投資の場合は常に値動きをチェックして売買を行う必要がありますが、長期投資にはその心配がありません。

長期投資では10年後や15年後の価格を予測し、腰を据えて運用を行います。

日々の値動きに一喜一憂する必要もないため、精神的にも楽な状態で投資を行えます。

よって会社員や個人事業主など、仕事が忙しい人にもおすすめです。

長期投資におすすめの方法の一つは投資信託です。

投資信託を始めるなら、使いやすいサービスが揃っているLINE証券が最適です。

\ 株式取引シェアNo.1! /

長期投資のデメリット

長期投資のデメリットは以下の通りです。

- 資産を形成するまでに時間がかかる

- 短期投資よりも将来の予測が難しい

それぞれのデメリットについて詳しく解説していきます。

資産を形成するまでに時間がかかる

長期投資は長い場合で10~15年、少なくとも5年ほどの間は金融商品を保有しなければなりません。

株式投資などであればその間に配当金が発生することもありますが、基本的に売買は行わないため、短期間に大きな利益を上げることは難しいと言えます。

長期投資は資産を形成するまでに時間がかかるため、なるべく余剰資金で投資を行うようにしましょう。

短期投資よりも将来の予測が難しい

長期投資は、短期投資に比べて将来の予測が困難です。

1年後の未来を予測するよりも、10年後や15年後の未来の姿をイメージするほうが難しいことは想像に難くありません。

たとえば運用期間が長くなると、保有する株式の発行会社が倒産したり、不動産投資の場合は物件や土地の価格の下落、入居者の減少といった状況が発生する恐れがあります。

長期投資を行うときのポイント

ここまでお伝えした通り、長期投資にはメリットと共にさまざまなデメリットがあります。

よって以下で解説する投資の際のポイントを理解し、長期投資の成果を向上させていきましょう。

あらかじめ投資期間を決めておく

いくら長期投資がリスク分散に優れる投資方法とは言え、運用期間を決めずにダラダラと継続していては期待した成果は出ません。

長期投資では、事前に運用期間を明確に定めておくことが重要です。

たとえば20~30代の若いうちであれば、10年以上の長期的なスパンで資産を運用し、結婚や育児などに必要なお金や老後資金を形成することができます。

このように長期投資の運用期間は自分の年齢や目的によって大きく異なるため、事前にしっかりと計画を立てておきましょう。

短期投資以上に情報収集を徹底する

長期投資では、10年や15年といった長いスパンで金融商品を保有しなければなりません。

その間、ほんの少しの値下がりやちょっとしたニュースなどで商品を手放すようでは長期投資の意味を成さないため、安心して行く末を見守れるよう商品を選別する必要があります。

株式投資であれば投資先の企業の動向、仮想通貨なら各銘柄のビジョンや独創性などです。

ポイントとしては、たとえば企業の場合は業績の安定性や自己資本比率の健全性、経営者マインドなどを参考に、将来的に安定した成長が見込めるかどうかを見極めましょう。

長期投資に関してよくある質問

最後に、長期投資に関してよくある質問をご紹介します。

長期投資と短期投資はどちらがおすすめですか?

長期投資と短期投資には、どちらもメリットとデメリットの両面があるため、それぞれの違いを理解して自分に合う方を選ぶべきでしょう。

長期投資の長短は先述した通りですが、短期投資の場合、損益がすぐに確定することや手間のかかる財務分析などがいらない点がメリットです。

一方、運用コストが高額になりやすい、何度もチャートを確認する必要があるなどのデメリットが存在します。

よって、仕事などで投資をする機会が少なく、リスクを抑制したい人には長期投資が向いています。

一方、投資をする十分な時間を確保でき、コツコツと利益を積み上げていきたい人には短期投資が向きます。

長期投資でおすすめの制度などはありますか?

NISAやつみたてNISAがおすすめです。

NISAは「少額投資非課税制度」と呼ばれ、投資における税制優遇制度の一つです。

株式投資やFXなどでは、運用によって発生した利益に20.315%の税金がかかりますが、NISA口座に加入していると最長5年間、非課税で利益を受け取れます。

つみたてNISAは毎月コツコツと資産を積み上げていき、最長20年間、投資から得た利益が非課税となります。

長期投資では5年以上同じ金融商品を保有することも多いため、NISAに加入しておくと支払う税金が大変お得です。

NISAやつみたてNISAを始めるなら、圧倒的な総合力を誇っているLINE証券が最適です。

NISA、つみたてNISA共に100円からの少額投資が可能なので、初心者の方でも安心して始めることができるでしょう。

長期投資のまとめ

今回は、長期投資のメリットやデメリット、おすすめの投資方法などを解説してきました。

長期投資にも長短があるため、長期投資との向き・不向きが理解できたかと思います。

最後にここまでの内容を振り返ってみましょう。

特に初めて長期投資を行う人は、LINE証券をチェックしてみてください。

長期投資は複利効果によって長く運用するほど利息や利益が大きくなるため、ぜひ早いうちに始めてみると良いでしょう。

\ 株式取引シェアNo.1! /