【2024年版】債券・社債の購入におすすめの証券会社を徹底解説!

ここのところ、将来の資産形成のため積極的に資産運用をする方が増えてきました。

現にネット証券の口座数はここ最近で急増しており、多くの人が投資に興味や関心を向けています。

一言に「投資」といっても、対象商品は幅広く、種類もさまざまです。

今回は数かる金融商品の中でも、リスクが低く、幅広い層に人気の高い「債券」についてご紹介します。

債券は、通常は証券会社を通して取引されますが、どの証券会社を選べばよいのでしょうか?

ここでは、債券投資におすすめの証券会社や、人気の債券について詳しく解説していきます。

- 債券とは、利息が付いた借用証書のようなもの。

- 債券には、「国内債券」と「外国債券」「新発債」と「既発債」などがある。

- 債券を扱う証券会社は数多くあるが、おすすめは楽天証券が最適。

- 楽天証券は、国内債券より外国債券のラインアップが充実している。

- SBI証券は、商品のラインアップやサービスが最も充実している。

- マネックス証券は、独自債券「マネックス債」を取扱っており、高利率の円建仕組債が豊富である。

- 債券の商品性やリスクを正しく理解することも大切。

- 債券は各社で不定期に募集があるため、興味のある方はこまめにチェックしよう。

債券を購入できる証券会社は数多いですが、その中でも楽天証券は債券の取扱いを始めとして、商品ラインナップが充実しています。

まだ証券会社口座を持っていないという方は、ぜひ楽天証券の公式ページをチェックしておきましょう。

\ 最短5分で口座申し込み完了! /

債券とは?

まずは、そもそも債券とはどんな金融商品なのかについて軽く解説していきます。

金融商品の内容も知らずに投資を始めるのは、リスクがありますので、ここでポイントを押さえておきましょう。

債券とは

国や地方公共団体、企業などが、資金調達のため借入証書として発行する有価証券のことです。

一般的には、額面に利息が付き、満期になると、元本が満額償還されます。

- 定期的(一般的に年2回)に利子(クーポン)が付く

- 満期日が決まっており、元本が全額償還される

- 満期日を迎える前に、途中で売却することもできる

債券投資は、運用者数・口座数が国内No.1の「SBI証券」が最適です。

債券の種類

一言で債券といっても、様々な種類があります。

国内債券

日本国内で発行され、通貨も「円建て」の債券のこと。

おもな国内債券は以下のとおりです。

| 国債 | 国(日本)が発行する債券で、安全性が最も高い。個人を対象とした「個人向け国債」がある。 |

| 地方債 | 都道府県や政令指定都市が発行する債券。行政サービス等に充当する。 |

| 社債 | 一般企業が資金調達のために発行する。公共債(国債や地方債)に比べるとリスクあり。 |

| 金融債 | 金融機関が法令に基づき発行する。割引金融債(購入時は額面より安い発行価格で買えて、 満期時は額面金額で受け取れる)がある。 |

外国債券

「発行体」「発行地」「通貨」のいずれかが日本以外の外国である場合は、外国債券とされる。

新発債と既発債

新発債と既発債は発行時期が異なります。

| 新発債 | 新規に発行される債券。価格は発行価格。 |

| 既発債 | 既に発行され流通されている債券。価格は需給にて変動する(時価)。 |

債券を買うならどこの証券会社がおすすめ?

ネット証券で債券を買うなら、「楽天証券」が人気です。

楽天証券は、楽天市場や楽天トラベルなどさまざまなインターネットサービスを展開する「楽天グループ」が運営しています。

楽天証券は債券の他、国内株、米国株・IPO・投資信託・NISAなど幅広いサービスに対応しています。

つみたてNISAにも対応しているので、長期的な資産形成を考えている方にも最適です。

ネット証券の中には国内株式にしか対応していないところもあるので、楽天証券は債券を含む投資したい商品が多い方にぴったりだと言えるでしょう。

また、

債券投資に興味のある方は、まずは楽天証券の公式ページをチェックしておきましょう。

\ 最短5分で口座申し込み完了! /

債券が購入できる証券会社一覧

債券が購入できる、代表的なネット証券3社で比較してみましょう。

| 証券会社 | 個人向け国債 | 独自債券 | 普通社債 (円建) | 米国国債 | 外貨建社債 | 仕組債 |

|---|---|---|---|---|---|---|

| 楽天証券 | 〇 キャッシュバック無し | × | △ | 〇 | 〇 | △ |

| SBI証券 | ◎ キャッシュバックあり | 〇SBI債 | 〇 | 〇 | 〇 | 〇 |

| マネックス証券 | 〇 キャッシュバック無し | 〇マネックス債 | × | 〇 | 〇 | 〇 |

人気の高い自社債券の取扱いは、SBI証券(SBI債)とマネックス証券(マネックス債)です。

全体的にSBI証券のラインアップが充実していますね。

楽天証券に独自債券はありませんが、ポイント投資などの関連サービスが充実しているので、債券を始めて取引するという方に最適です。

\ 最短5分で口座申し込み完了! /

楽天証券で購入できる債券

| 個人向け国債 | キャッシュバックは無し |

| 円建地方債・社債 | 今後取扱う予定 |

| 外国債券 | 米国国債、外貨建利付債、外貨建割引債 |

メリット・特徴

- 先進国から新興国まで、幅広い通貨の債券を取扱っている

- 債券投資を学びたい人向けの入門講座が充実している。(債券投資初心者向け)

- 外貨建の債券の利子や償還金を外貨で受け取れる「外貨決済サービス」あり。

\ 最短5分で口座申し込み完了! /

SBI証券で購入できる債券

SBI証券で購入できる、主な債券は以下のとおりです。

| 個人向け国債 | 販売期間中、購入金額に応じてキャッシュバックキャンペーンあり。 |

| 独自債券 | SBIホールディングスが発行するSBI債 |

| 円建社債 (新発・既発) | 例)ソフトバンクグループ無担保社債(既発) |

| 円建仕組債※ | EB債、株価連動債 |

| 外国債券 | 米国国債や日系上場企業発行の社債、外貨建固定利付債、外貨建割引債、外貨建仕組債 |

メリット・特徴

- 円建て・小額から購入できる「SBI債」を購入できるのはここだけ。

- 個人向け国債の購入者対象のキャッシュバックキャンペーンを毎回している。

- 600万口座達成で現在キャンペーン実施中!対象債券の購入で総額600万円が当たるチャンスあり。

- 個人向け社債や外貨建の社債の取扱いが豊富。

- 外貨建債券 利金・償還金受取方法指定サービスあり。(外貨受取、円貨受取、外貨建MMF自動買付のいずれかを指定)

\ 株式取引シェアNo.1! /

マネックス証券で購入できる債券

| 個人向け国債 | キャッシュバックは無し |

| 独自債券 | マネックスグループが発行するマネックス債 |

| 円建仕組債 | 株価連動債 |

| 外国債券 | 米国国債、外貨建利付債、外貨建割引債 |

メリット・特徴

- マネックスグループが発行する人気の「マネックス債」を購入できる。

- 幅広い通貨(米ドル、豪ドル、NZドル、南アフリカランド、トルコリラ、人民元など)の債券を取扱っている。

- 外貨建の債券の利子や償還金を外貨のまま預り金とする「外貨決済サービス」あり。

- 円建仕組債の取扱実績が豊富である。

人気の社債

続いて、2023年10月現在人気の高い社債を紹介していきます。

社債の購入を検討している方は、それぞれの特徴を理解しておきましょう。

※社債は定期的にではなく、企業が資金を欲しているタイミングで不定期に発行されるものです。

そのため、事前に証券会社の口座を作成しておき、発行されたタイミングで購入できるようにしておくと良いでしょう。

国内社債

- LINEヤフー株式会社(旧Zホールディングス株式会社)無担保社債

- 三菱HCキャピタル株式会社(旧三菱UFJリース株式会社)無担保社債

- ソフトバンクグループ株式会社無担保社債

- 株式会社クレディセゾン無担保社債

- 東北電力株式会社社債(一般担保付)

上記はすべて既発債券となっています。

社債の中では、ソフトバンクの発行するものや、LINEヤフー株式会社などのIT大手の人気が高い傾向です。

株式投資と同様に事業や成長性への期待の現れから人気の高い社債となっていました。

また、東北電力株式会社のような電力会社の社債は電力債とも言われており、一般の社債とは違い一定の担保が付いている点が特徴です。

これらの社債は、全てSBI証券にて取り扱いがありました。

新発債券の情報を逃さないためにも、SBI証券の口座を保有して、すぐに入手できるようにしておくと良いでしょう。

\ 株式取引シェアNo.1! /

外国社債

- Apple

- ディズニー

- ジョンソンエンドジョンソン

- コカ・コーラ

上記はすべて既発債券となっています。

日本人でも名前を必ず聞いたことのあるような、米国を中心とした企業の社債が人気です。

税引き前の参考利回りは4~5%前後と高く、全て年2回の利払日が設けられています。

今回紹介した社債は、全て楽天証券で取り扱っています。

ぜひこの機会に、楽天証券をチェックしてみてください。

\ 最短5分で口座申し込み完了! /

【国内】人気の債券ランキング

次に、2023年10月現在人気の国内債券をランキング形式で見ていきます。

国内で人気の債券や人気の理由・購入できる証券会社も含めて見ていきましょう。

1位:eMAXIS Slim国内債券インデックス

| 名称 | eMAXIS Slim国内債券インデックス |

| 基準価額(2023年10月23日時点) | 9,467円 |

| 純資産額(2023年10月23日時点) | 207億3900万円 |

| 1年リターン | -2.33% |

| 信託報酬 | 年率0.132% |

| 購入できる証券会社 | 楽天証券 SBI証券 マネックス証券 |

eMAXIS Slim国内債券インデックスは、国内債券でも特に人気が高い銘柄です。

1年リターンは-2.33%とパフォーマンス自体は若干の低下となっていますが、設定来より安定した値動きを見せています。

安定利回り追求型+の債券ということで、資産の分散先としてポートフォリオに組む方が多い傾向です。

2位:マニュライフ・円ハイブリッド債券インカム・ファンド(年1回決算型)

| 名称 | マニュライフ・円ハイブリッド債券インカム・ファンド(年1回決算型) |

| 基準価額(2023年10月23日時点) | 9,421円 |

| 純資産額(2023年10月23日時点) | 1740億2600万円 |

| 1年リターン | -4.37% |

| 信託報酬 | 年率0.594% |

| 購入できる証券会社 | SMBC日興証券 野村證券 |

マニュライフ・円ハイブリッド債券インカム・ファンド(年1回決算型)は、2019年に設定された債券です。

純資産額が1730億7100万円と多くの投資家達が保有していることが分かります。

日本企業が発行する円建てのハイブリッド債券に投資を行い、インカム収益や信託財産の成長を目指して運用を行います。

3位:eMAXIS国内物価連動国債インデックス

| 名称 | eMAXIS国内物価連動国債インデックス |

| 基準価額(2023年10月23日時点) | 9,869円 |

| 純資産額(2023年10月23日時点) | 42億4000万円 |

| 1年リターン | 2.48% |

| 信託報酬 | 年率0.44% |

| 購入できる証券会社 | 楽天証券 SBI証券 マネックス証券 |

eMAXIS国内物価連動国債インデックスは、日本の物価連動国債に投資を行いNOMURA物価連動国債インデックスに連動した運用成果を目指す債券です。

2021年から右肩上がりの上昇を見せており、1年リターンで見ても2.48%と高いパフォーマンスを誇ります。

国内債券の多くは、大手楽天証券で扱っているので、ぜひこの機会に楽天証券公式サイトをチェックしてみてください。

\ 最短5分で口座申し込み完了! /

【国際】人気の債券ランキング

次に、2023年10月現在人気の国際債券をランキング形式で見ていきます。

1位:フィデリティ・USハイ・イールド・ファンド(毎月決算型)B(為替ヘッジなし)

| 名称 | フィデリティ・USハイ・イールド・ファンド(毎月決算型)B(為替ヘッジなし) |

| 基準価額(2023年10月23日時点) | 3,305円 |

| 純資産額(2023年10月23日時点) | 6393億2300万円 |

| 1年リターン | 12.41% |

| 信託報酬 | 年率1.738% |

| 購入できる証券会社 | 楽天証券 SBI証券 マネックス証券 フィデリティ証券 野村證券 |

フィデリティ・USハイ・イールド・ファンド(毎月決算型)B(為替ヘッジなし)は、ハイ・イールド債券を中心に分散投資を行い、利息収入と値上がり益を狙う債券です。

信託報酬は1.738%と高めですが、1年リターンでは12.41%と高いパフォーマンスを誇ります。

比較的値動きが少ない債券の中で、大きな上昇を見せている点が魅力の銘柄です。

2位:eMAXIS Slim先進国債券インデックス

| 名称 | eMAXIS Slim先進国債券インデックス |

| 基準価額(2023年10月23日時点) | 12,387円 |

| 純資産額(2023年10月23日時点) | 825億5300万円 |

| 1年リターン | 4.63% |

| 信託報酬 | 年率0.154% |

| 購入できる証券会社 | 楽天証券 SBI証券 松井証券 マネックス証券 SMBC日興証券 |

eMAXIS Slim先進国債券インデックスは、日本以外の公社債に投資を行い、FTSE世界国債インデックス(除く日本、円換算ベース)に連動した成果を目的とした債券です。

1年リターンで見ても4%以上の安定した値動きを見せており、根強い人気を誇ります。

信託報酬が年率0.154%と安いため、コストを抑えながら投資できる点も魅力の債券です。

3位:債券パワード・インカムファンド(資産成長型)(パワード・インカム)

| 名称 | 債券パワード・インカムファンド(資産成長型)(パワード・インカム) |

| 基準価額(2023年10月23日時点) | 4,531円 |

| 純資産額(2023年10月23日時点) | 717億7700万円 |

| 1年リターン | -10.65% |

| 信託報酬 | 年率1.518% |

| 購入できる証券会社 | 大和証券 |

債券パワード・インカムファンド(資産成長型)(パワード・インカム)は、米国債やハイイールド社債などに分散投資を行い、インカムゲイン確保と信託財産上昇を目的とした債券です。

レバレッジを活用したインカムゲインの獲得を目指す戦略となっており、現在は下落の流れが強いですが、今後高いリターンが見込める銘柄と言えるでしょう。

債券のリスク

債券投資は、株式投資等に比べ、リスクが低い商品ですがリスクがゼロというわけではありません。

下記は債券のおもなリスクになります。

| 信用リスク | 債券の発行体が破綻し、債務不履行となる可能性がある |

| 価格変動リスク | 満期日前に中途売却する場合、売却価格が購入価格を下回る可能性がある ※中途売却は市場価格(時価)となるため |

| 為替変動リスク | 外貨建の債券の場合、為替レートの変動により円換算した時の金額が減少する恐れがある |

| 流動性リスク | 中途売却をしたくとも、その銘柄の流動性が低い場合(発行量や売買量が少ないなど)、希望通り売却できない場合がある |

| カントリーリスク | 外貨建の債券の場合、発行体の国や地域で、政治や経済の変化により、市場が混乱し、債券の価格変動が起こる |

信用リスク

債券に投資する場合、発行体が破綻する信用リスクに警戒する必要があります。

債券は比較的安定した資産運用の方法として認知されていますが、発行体の破綻がないわけではありません。

投資先が必ず将来存続していくとは限らず、商品の元本や利回りが継続して支払われることは確実ではないです。

投資先の将来性を重視して投資すべきと言えるでしょう。

価格変動リスク

途中売却を考えて投資する際は、債券の価格変動リスクも重視しましょう。

購入した債券が売却時には大きく価格を下げている可能性があります。

価格変動要因は銘柄によってさまざまですが、地政学リスクが大きな要因となる可能性が高いです。

為替変動リスク

債券の購入時には、為替レートの変動により価格差が生じることもあります。

以下は、2022年以降のUSD/JPY(ドル円)チャートです。

2021年台は110円を下回る水準でしたが、金利差の拡大により150円を突破しました。

日本円の価値が落ち込んでいる状態ですが、通貨価値が変わると外国債券を購入する金額も異なります。

現在は円安が加速していますが、すぐに外国債券を入手して円高に切り替わった際は充分な利益を得られない可能性もあるのです。

流動性リスク

債券の価値は投資家の需要と供給で決まります。

需要が多い状態では買いたい人が多いため、すぐに債券の売却が可能です。

また、売買が活発に行われていることで、債権の入手も容易となります。

しかし、需要が少なく供給過多の状態では、流動性の低下によりすぐに債券を売却することができません。

カントリーリスク

発行体の国の政治や経済、災害などの情報はチェックしておきましょう。

外国債券の場合、地政学的なリスクが生じると債券の価格に大きな影響を与えます。

市場の混乱により価格が低迷する可能性があるほか、前述した流動性リスクも出やすいです。

購入する際のポイント

債券を購入する際は、その銘柄の商品性やリスクを理解したうえで、判断するようにしましょう。

おもにチェックしておきたいポイントは以下の5点です。

- 発行体はどこか?信用度はどうか?

- 外貨建の場合、どこの通貨で発行されているか?

- 利率と満期までの期間はどうか?

- 仕組債の場合、どのような条件が付随しているのか?

- 新発債と既発債か

発行体はどこか?信用度はどうか?

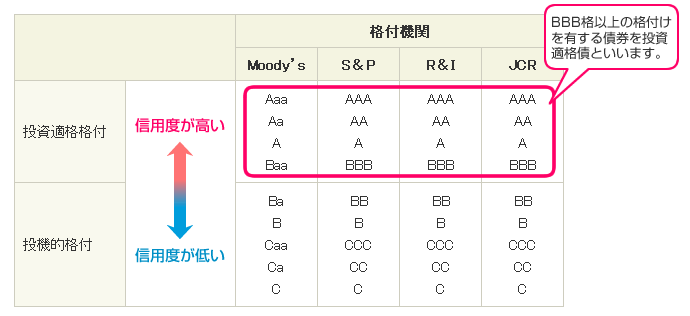

発行体の信用度を測る判断材料として有力なのが、「格付」です。

「格付」は民間の格付機関が判定し、アルファベットなどで信用度をランク付けしています。

格付が高い(信用度が高い)ほど利率は低くく、格付が低くリスクが高いほど、利率は高くなります。

外貨建の場合、どこの通貨で発行されているか?

外貨建の債券は、通貨の種類によっても利率は異なります。

また、利子や償還金が外貨で支払われる際、為替変動リスクにも注意しておく必要があります。

2023年現在は各国での利上げや経済停滞懸念により為替変動が大きくなっています。

債権そのもののリスクは低くても、為替変動によって損失を出してしまう可能性もあるので注意しましょう。

利率と満期までの期間はどうか?

利率はリスクが高いほど高くなり、ハイリスクハイリターンとなります。

安定的な運用を好む場合は、ローリスクローリターンで利率が高くないものを選ぶようにしましょう。

また、満期までの期間が長いほど、利率は高くなりますが、価格変動リスクが高くなることも考慮しておきましょう。

仕組債の場合、どのような条件が付随しているのか?

一般的な債券とは異なる、「特別な仕組み」を付けた債券のこと。一般的な債券と比較して利回りは高いが、ハイリスクである。

代表的な仕組債

- EB債(満期償還の際、現金ではなく株式や投資信託(現物)に転換される)

- 株価連動債(日経平均などの株価指数の変動によって、償還額や利率が変動する)

仕組債は複雑な条件がついた商品も多く、投資初心者の方にはあまりおすすめしません。

商品性をきちんと理解したうえで、購入するかどうか判断するようにしてください。

新発債と既発債か

債権を購入する際は、新発債と既発債のどちらであるかをチェックしておきましょう。

新発債:新規で発行される債権

既発債:すでに発行されており、市場で売買がされている債権

新債券では最初に発行条件が提示されて一定期間の募集が行われます。

既発債はすでに売買されているため、時価は日々変動する仕組みです。

既発債は様々な種類のものが流通しているので、自身の投資プランに最適なものを選択する必要があります。

債券を購入するなら、種類やサービスが最も充実している「楽天証券」が最適です。

\ 最短5分で口座申し込み完了! /

債券が購入できるおすすめ証券会社まとめ

今回は、債券投資におすすめの証券会社について解説しました。

- 債券は、基本的に利子をもらい、満期償還される借用証書のようなもの。

- ネット証券で債券投資におすすめの証券会社は、「楽天証券」「SBI証券」「マネックス証券」である。

- 楽天証券は、国内債券より外国債券のほうが種類やサービスが充実している。

- SBI証券は、取扱債券の種類が最も豊富で、独自の「SBI債」も人気である。

- マネックス証券は、独自の「マネックス債」の取扱いがある。高利回りの円貨建の仕組債の取扱いが豊富。

- 総合的に債券投資に人気な証券会社は、充実したラインアップが人気の「楽天証券」である。

債券は、一般的に「個人向け国債」や「普通社債」など、ローリスクローリターンで安定的な運用に適した投資商品とされていました。

しかし最近では、円建の仕組債や外貨建の債券など、ハイリスクハイリターンな商品を扱う証券会社も増えています。

そのような債券投資おいては、発行体の信用度(格付け)や満期までの期間、仕組み(条件)付いている債券は正しく理解することが大切です。

債券は、新発や既発と不定期で募集しているため、興味のある方は今回紹介した3社にてチェックしてみてください。

債券投資で証券会社選びに迷っている方は、ラインアップやサービスが最も充実している「楽天証券」をチェックしてみてください。

\ 最短5分で口座申し込み完了! /