米ドル円(USD/JPY)の今後の予想/見通しを解説!円安はいつまで続く?

2020年はコロナショックにより大きく相場が動いた年でした。

今回は日本人となじみの深い日本円とアメリカドルにフォーカスした見通しを立てました。

「2024年、ドル円はどのような展開を見せるのか。」

「アメリカ、日本の金融政策はどのように変化していくのか。」

金融政策と経済の状況なども絡めて解説していきますので是非最後まで読んでみてください。

- 為替レートを長期で見ると”金利”と”物価”が密接に関係している

- 2024年7月現在、再度円安が加速し161円台で推移

- 米金利は7会合連続での据え置きが決定しており、2024年中に3回の利下げが予想される

- 2024年3月19日に日銀がマイナス金利を解除

- FXするなら業界最狭水準のスプレッド環境を提供するGMOクリック証券が最適

米ドル円の取引を有利にしたい方は、スプレッドが業界最狭水準のGMOクリック証券が最適です。

他の会社に比べてスプレッドが狭くなっているのでコストを抑えてドル円をトレードすることができます。

ドル円の取引に興味がある方は、GMOクリック証券をチェックしてみましょう。

\ 最大55万円キャッシュバック中/

2022年から急激に円安が進んでおり、為替相場の変動が激しくなっています。

為替相場は各国の経済、中銀の政策動向で変動が激しくなる傾向にありますが、それらの情報を集めるにはmoomoo証券が最適です。

moomoo証券ではFX市場の価格動向閲覧はもちろん、豊富な関連ニュースのチェックもできます。

無料のスマホアプリから手軽に情報収集ができるので、ニュースのチェックや取引戦略を立てるためのツールとして便利です。

さらに、現在は米国株や日本株の取引も可能で、コストを抑えた株取引ができます。

口座開設はアプリから無料でできるので、IOSの方はIOS版、Androidの方はアンドロイド版をそれぞれチェックしてみてください。

\1,000円キャッシュバック!/

ドル円相場が34年ぶりに161円台を突破

2024年4月10日には、アメリカの消費者物価指数が発表されました。

消費者物価指数発表前は152円到達手前で停滞していましたが、一気に上昇し153円台を突破しています。

また、その後も円安は収まらず、4月29日には一時160円台まで再上昇しています。

34年ぶりの円安水準となっており、トレーダーが警戒するレベルに突入したと言えるでしょう。

高騰の要因は米インフレ懸念によるものです。

これまではアメリカでのインフレ圧力は落ち着きつつあるとの見方が多かったですが、消費者物価指数の結果で食品とエネルギーを除くコア指数が3カ月連続で市場予想を上回る伸びで、依然として強いインフレ圧力が残りました。

利下げタイミングが遅れるとの見方が強まったことで、米ドル買いが進行し上昇に転じています。

しかし、4月29日の日本時間13時頃には、1時間で4円程度価格を戻す場面がありました。

市場では為替介入の影響と噂されましたが、財務省側はノーコメントとしています。

2021年ごろから円安水準が強まっていますが、日銀は2022年から為替介入を実施して一時的に円安を抑制してきました。

現在は再度上昇方向に転じており、161円台を推移しています。

日銀はマイナス金利を解除、金融政策正常化へ方針転換

2024年3月19日に、日銀がマイナス金利を解除したことが大きな話題となっています。

日本では2016年1月以来、マイナス金利が大規模な金融政策の柱となっていました。

2021年以降は世界各国でインフレリスクが高まる中、金利を引き上げる政策に転換する国が増加します。

そんな中、日本は各国と異なり、マイナス金利政策を継続する政策を継続してきました。

そして、2024年3月に17年ぶりとなる利上げを実施し、マイナス金利政策が事実上の終了を迎えています。

賃金と物価の好循環

長きに渡り続けてきたマイナス金利政策ですが、このタイミングでマイナス金利が解除されたのは、賃金と物価の好循環にあるとされています。

賃金の上昇に伴い物価が安定的に2%上昇する見通しであると判断されたことがきっかけです。

2020年にはコロナショック、2022年2月にはロシアによるウクライナの侵攻が影響し、世界各国でインフレが加速しました。

当初、日本は諸外国ほどインフレが来ていないという判断であったため、経済悪化を招く利上げより低金利政策を継続していました。

しかし、諸外国ほどの物価上昇率ではないというだけで、日本でも物価上昇による懸念が続いていたのです。

一方で、2024年7月現在は株高なども影響し、日本の各企業では賃上げの流れが加速しています。

2022年の4月以降は、消費者物価指数の上昇率が日銀が目標とする2%以上の水準で推移しています。

物価上昇は外的要因が主でしたが、「賃金と物価」の好循環が見通せるようになったことで、日銀はこのタイミングでのマイナス金利解除に踏み切ったとされているのです。

ただし、2024年4月の会合では追加利上げをせずに据え置きとなったことから、ハト派姿勢と捉えられて円安が継続しました。

ドル円の現在の為替レート

2023年の前半は、米金利ペース鈍化が市場予想となり、一時的に円安ドル高が収まっていました。

2022年には150円を突破したドル円相場でしたが、2023年1月には127円台まで下落します。

しかし、市場予想に反して2023年もFRBでは利上げペースが加速、日銀ではマイナス金利維持と金利差が大幅に開いたことから、再度ドル高円安が加速しました。

2023年10月4日には2022年ぶりに150円台突破の高値更新となりましたが、すぐ急落を見せて140円台に戻しましす。

一連の急落は、日銀による介入の可能性が高いと見られていましたが、日銀側はノーコメントとし為替介入に関する言及を避けました。

その後は高値圏で停滞していましたが、2023年10月31日には急騰して151円台を突破します。

同日に日銀では従来の長期金利の上限である1%を超える金利上昇を容認する政策の修正案を打ち出しました。

長期金利の修正により、今後マイナス金利解除の可能性も確実視されていましたが、日銀は当面の金融緩和策を維持すると表明したことで、円安圧力解消の材料とはならず上昇した形です。

その後は、2023年12月と2024年1月31日のFOMCでも4会合連続での据え置きとなり、一時的に米ドルの売りが強まっていた状況です。

再度一時的な下落は見せつつも、2024年3月に日銀がマイナス金利を解除した後は上昇し、現在は再び160円台の高値で推移しています。

GMOクリック証券では、他の会社に比べてスプレッドが狭くなっているのでコストを抑えてドル円をトレードすることができます。

ドル円のFX取引に興味がある方は、GMOクリック証券をチェックしてみましょう。

\ 最大55万円キャッシュバック中/

ドル円の為替レートの変動要因

まず為替レートについて、なぜ変動するのかという点も押さえておきましょう。

為替レートは基本的に「需給のバランス」によって成り立っています。

つまり、買いたい人が増えれば価値が増していると考えられ、売りたい人が増えれば価値が減じているという考え方です。

この「買いたい」「売りたい」にはいろいろな背景があります。

たとえば個人投資家がアメリカに投資したいからUSドルが欲しい、単純に旅行に行くためにUSドルが欲しい、大きな企業がアメリカで仕事をするためにUSドルが欲しいなど、例を挙げればキリがありません。

しかし、どのようなパターンにもそれを行う理由があり、その理由こそが「為替レートの変動要因」となりうるのです。

個人投資家がアメリカに投資したい、ということはアメリカの企業が比較的好調だから、と考えられます。

旅行に行くからUSドルが欲しい、ということは治安的に安定していて観光の価値があるから、と考えられます。

大きな企業がアメリカで仕事をする、ということは市場が活発化しているから、と考えられます。

つまり、”お金が動くからには必ず理由がある”ということです。

そういった理由に関しては経済が背景にあることが多くあるので、どういった要因がリンクしているか、例を挙げて見ましょう。

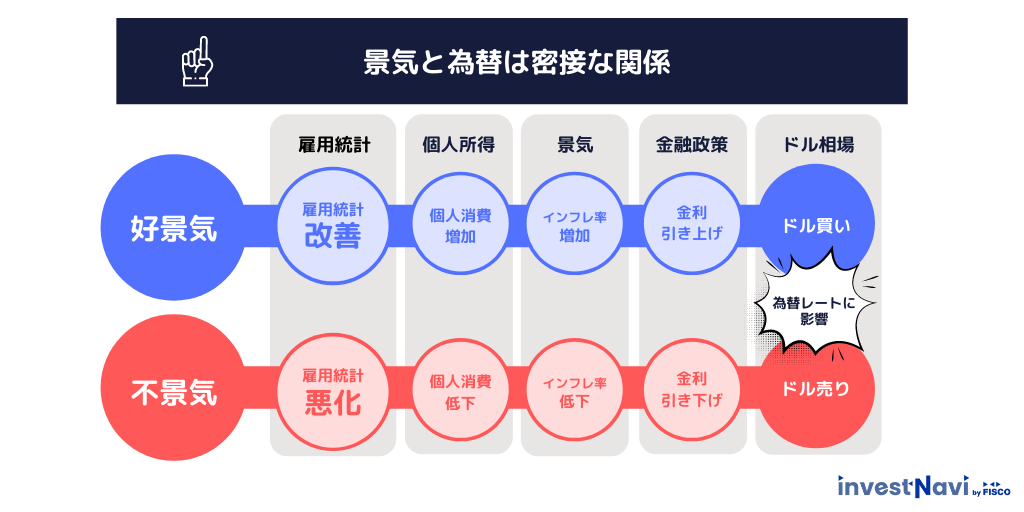

景気

各国中央銀行などが景気について発表していますが、景気は為替と密接な関係があります。

日本においては内閣府が生産や雇用などといった様々な要因から指数的に示している指標があります。

またアメリカにおいては雇用統計が景気状況をみるうえで最もメジャーな指標とされています。もちろん日本同様の景気指数も発表しています。

景気が良くなり経済が活性化すれば、そこにお金を入れたい人が増えるので、為替レートにも影響してくるということです。

金利

金利というのは預金や貸し付けに対する利子のことを言います。

主に銀行と銀行からお金を借りる個人・企業の動きに関する要因で、前述の景気とも密接にかかわっています。

金利が高い時は、借入金に対する利息が大きくなってしまうため、企業は借入をして設備投資をすることを控えます。

金利が低い時は、借入金に対する利息が小さくて済むため、企業は借入による設備投資やM&A等に積極的になります。

金融政策の動向

そして、上記二点の景気と金利の今後についてヒントを得ることができるのが金融政策の動向です。

各国の中央銀行では物価や景気を見ながら色々な金融政策を行っています。代表的なものが金融緩和と金融引き締めです。

たとえば景気が悪い時は、経済を下支えするためにお金の回りをよくしなくてはいけません。

お金の回りをよくするために、中央銀行はお金を貸すときの利率を引き下げたり、銀行が持っている国債などを買い上げて市中にお金を供給したりします。これを「金融緩和」と言います。

金融緩和を行うことでお金の総量が増えるので、お金の価値が減ってしまいます。

この反対が「金融引き締め」で、今度は政策金利を上昇させたり、銀行の当座預金残高を縮小させることで、お金の回りを悪くさせます。

こうして各国中央銀行は「市場に流通しているお金の総量」をコントロールしようとしています。

そしてこの動向を知ることが、今後の中央銀行の動きを予測するときのヒントになります。

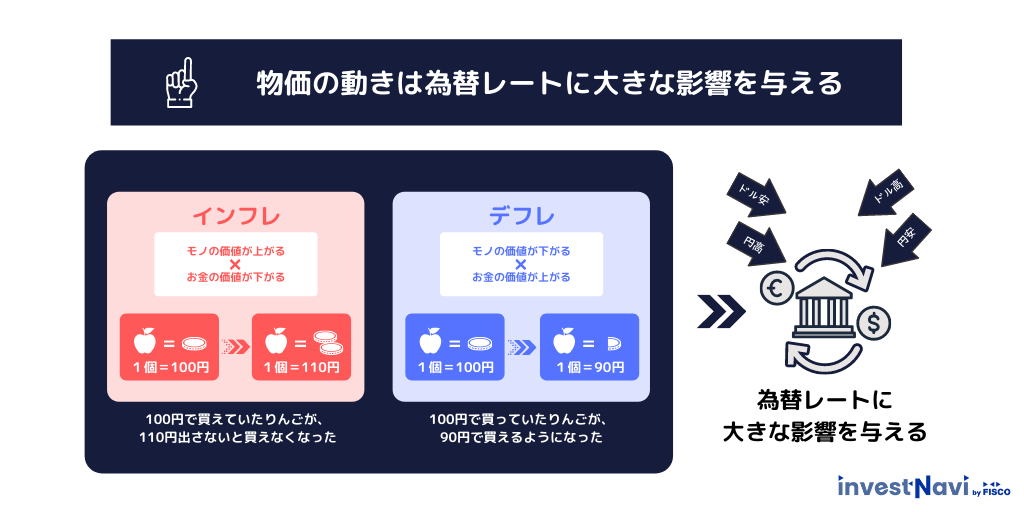

物価

物価というのは、モノやサービスの価格のことを言います。

物価が上がることをインフレーション(インフレ)、下がることをデフレーション(デフレ)と呼びます。

例えば、1つ100円で買えていたリンゴが110円になったとき、10%のインフレが起きたことになります。

このとき、お金をベースに考えると、インフレとはお金の価値が下がっている現象ともいえます。

ここで、日本ではデフレが起きている一方、アメリカではインフレが起きている状況を考えます。

日本円の価値は上がるのに対して、アメリカドルの価値は下がるので、為替レートはドル安・円高になります。

このように、物価の動きも為替レートに大きな影響を与えています。

その他の要因

その他要因としてまとめたのは地震や火山の噴火といった自然災害や、地域紛争や戦争といった要因です。

これらは予測不能な要因で、国内が混乱するため下落の要因となります。

(ただし、2011年の東日本大震災のときは、日本の保険会社が保険金を用意するために外貨建ての資産を円に換金するとの見方が強まり、むしろ円高になりました。)

主な要因について触れましたが、これら以外にも変動する要因はあります。

たとえば企業の大型買収などで外貨が必要となる場面や、貿易を行う企業の実需なども為替に影響を与えます。

2022年9月22日には、日銀が円買いドル売りの介入を行ったことで、一時的に円安が緩やかになっていました。

しかし、特に重要な「景気」や「金利」をベースに考察することがブレのない見通しに繋がってきます。

まずは、大きな流れで捉えるようにしておきましょう。

なお、FXを始めるなら1000通貨から取引できるGMOクリック証券が初心者の方に最適です。

現在は、新規FX口座開設+お取引で最大550,000円キャッシュバックされる特典を開催中ですので、ぜひこの機会にGMOクリック証券をチェックしてみてください。

\ 最大55万円キャッシュバック中/

ドル円の過去の変動要因

実際にどのようなタイミングで、どのような政策によって為替が変動してきたかを簡単に見てみましょう。

米ドル円の変動要因を抑えておくことで、今後のポジションの取り方がわかるようになりますよ。

2008年~

リーマンショックから欧州債務問題など、日本以外の世界経済が非常に不安定で、2012年まで安全資産としての日本円に”買い”が多く入っていました。

そのため、2008~2012年までは円高傾向にあり、一時は1ドル75円台を記録する未曽有の円高市場でした。

当時アメリカではまだまだ景気が悪い状況が続くなか、ブッシュ減税や金融緩和が継続されており、これがドル安の後押しとなっていました。

2012年~

2012年、日本では安倍晋三首相のもと、アベノミクスが台頭してきました。

実際に日経平均株価も1万円を切っていたにも関わらず、2012年から3年後の2015年までで2万円台まで回復し、為替も75円台から122円を一時超える事態になっていました。

量的・質的金融緩和、異次元緩和などといった言葉もまだ記憶に新しいですね。

これにより市中のお金の量を増やし、金利を引き下げることで円安となり、輸出企業を中心に企業業績も回復基調になったということです。

2016年~

2012年から2015年まで円安が進みましたが、2016年では一時100円台まで下げています。

2016年初めに、黒田日銀総裁がマイナス金利導入を発表し、一時円安が進んだものの、その後急速に円高が進みました。

またこの年はトランプ大統領当選の年でもあります。

アメリカの金利上昇でお金を呼び込み、株高ドル高を実現し1ドル118円台まで引き上げていますが、120円を超えることはできず、徐々にドル安円高へ進んでいくこととなります。

そしてその後、日本は金融緩和を続けていくのに対し、アメリカは金利引き上げ(金融引き締め)を行うなど、徐々に金利に差が付き始めることになります。

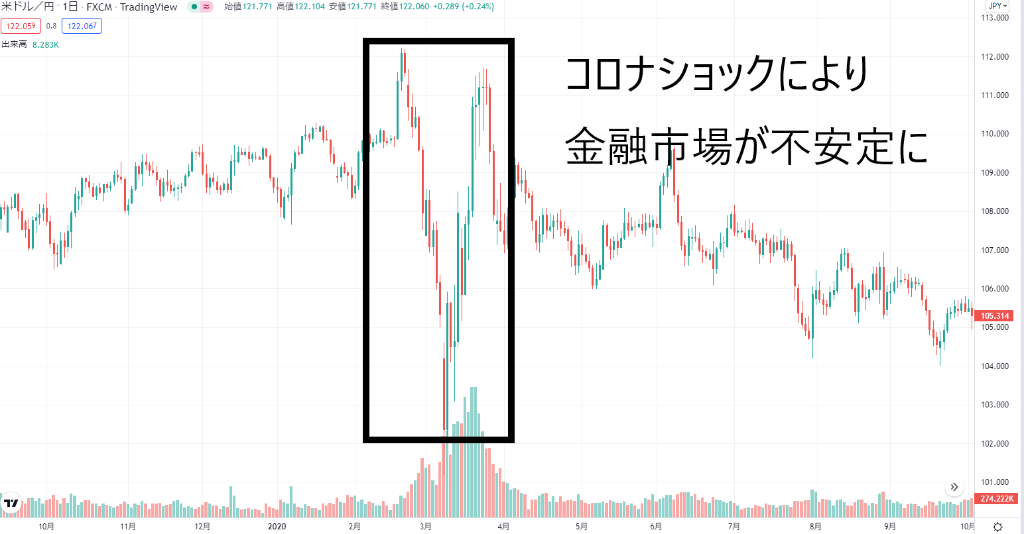

2020年~

そして2020年のコロナショックを迎えます。

観光客の渡航禁止や、外出自粛などを受け、観光業やサービス業を中心に経済活動が突然停滞してしまいました。

そのため企業の多くが業績を大きく落とし、資金繰りや従業員への給与支払いに困るようになりました。

そのため、主要国の多くで国で企業や個人に支援を行うほか、金融緩和が行われるという異例の事態になりました。

為替レートは、2020年2月は112円でしたが、2020年3月にはコロナショックを受けて一時101円台まで円高が進みました。

このレートはすぐに107円まで戻りましたが、その後も米国での新型コロナの感染者増加等を理由に緩やかな円高トレンドとなり、2020年末には103円になっています。

潮目が変わったのは2020年11月で、バイデン政権の成立に加え、欧・米・中でワクチン接種の計画が具体化し始めました。

バイデン政権ではコロナ対策の財政出動が計画されており、これによりインフレ懸念が高まり、金利の上昇を促しました。

同時に、ワクチン接種により経済が活性化することが期待され、金融引き締めが意識されたことでも金利が上昇しました。

この結果、ドル円は2021年初は103円でしたが、金利の上昇に伴い、2021年3月末には110円まで急速に上昇しています。

FRBは物価上昇にもかかわらず緩和的な姿勢(=ゼロ金利など)を貫いたことから、110円を大きく超えることはなく、2021年6月初までは108~110円のレンジ推移していました。

2021年10月28日には一時1ドル=114.25円を記録し、2年半ぶりの円安・ドル高水準となっています。

2022年

2022年は、年明けからすぐ円安の流れが続いています。

主な要因は以下の3つです。

・2022年3月のFOMCから段階的な利上げが実施

・日銀が金融緩和姿勢を崩さなかった

・日本が貿易赤字に陥った

・パウエルFRB議長が利上げ継続を示唆した(2022年8月)

・日銀為替介入で一時的に下落するも、再度上昇方向に推移(2022年9月)

・米利上げ高止まりの懸念から徐々に円高傾向に(2022年10月以降)

上記のような様々な要因から、USD/JPYの価格も高騰してきました。

2022年3月28年には、7年ぶりに125円台まで到達するなど、短い期間で大きな上昇を決めています。

そして、2022年10月には150円まで到達するなど、その勢いはとどまることを知りません。

日銀は長期金利の上昇を抑えようと3月29日に「連続指値オペ」の実施を開始しました。

指値オペ

日銀が利回りの指定をして、国債を無限に買い入れる金融措置

国債は売られると金利が上がり、買われると金利が下がるという相関関係にあります。

日銀は、アメリカの金利上昇に伴い、日本の国際が売られる動きが加速する事を懸念しています。

現段階の政策では、長期金利(10年債の利回り)は0%、変動幅は±0.25%と決めていましたが、今回この上限幅である0.25%に近づいてしまいました。

長期金利の上昇を抑えたい立場にあるため、この指値オペを実施する事に決めたという事です。

指値オペが実施されれば、今後どれだけ国債を売る動きが強まったとしても、日銀が0.25%の利回りで買い取る構図のため、長期金利の上昇をブロックできます。

この政策に市場の反応は早く、それまで続いていた急激な高騰も一旦は落ち着きを見せていましたが、その後も急速な円安は加速しました。

2024年現在の米ドル円価格動向

2024年7月現在では1ドル約154円台で取引されています。

2023年までは米利上げが落ちつくとの見方から、米ドルの買いが少なくなって大きく下落しました。

2022年には150円台だったUSD/JPY相場は、2023年1月に127円まで価格を下げました。

しかし、2023年2月にはパウエルFRB議長が利上げ追加の示唆をしたことで、再度ドル買いが進攻します。

2023年4月下旬には日銀の新たな総裁として植田総裁が誕生しましたが、前任の黒田氏と同様に金融緩和維持を続けたことで再度ドル高円安水準が続いています。

しかし、2024年2月発表の消費者物価指数でインフレリスクが加速したことで、早期利下げの可能性が薄くなった事から再度ドル買いが続きます。

その後は、150円台の突破に失敗して147円台まで下落しますが、3月にマイナス金利の解除となってからは150円まで再び上昇しています。

また、3月20日のFOMCでは5会合連続の据え置きとなっていますが、4月10日の消費者物価指数を受け高金利状態が維持するとの見方から、高値を突破しています。

さらに、2024年4月の日銀会合では金利据え置きとなり、さらに円安が加速しました。

現在は161円台の高値で推移しています。

\ 最大55万円キャッシュバック中/

2024年現在の米ドル円の状況

前述してきた通り、ドル円の変動要因としてまず挙がるのが金利についてです。

現在はアメリカ、日本ともに金融緩和を行っている背景がありますから、この金融緩和をどの水準で、いつまで行うかというところがポイントになってきます。

いつまで、というのを測るバロメーターとして、長期・短期の金利差が注目されます。

短期金利は、一般的に中央銀行の政策金利に近い値となり、2020年以降はコロナ対策として殆どの先進国はゼロ金利にしていました。

長期金利(一般的には10年国債の利回り)は、長期の資金需要や将来の物価上昇が織り込まれていると考えられており、景気の状態を見るのに適しています。ここでの将来の物価上昇は、専門的には「期待インフレ率」と呼ばれます。

長期金利(=長期国債利回り)と短期金利(≒政策金利)がどの程度離れているかで、景気状況を窺い知ることが出来ます。

米国の金融政策による米ドル円の影響

2022年3月のFOMC(連邦公開市場委員会、FRBの会合)では、長期的に据え置きしていた金利を利上げしたことが話題となりました。

2022年のアメリカでは過度なインフレが起きており、利上げを実施して食い止めるほかなくなった状況です。

しかし、日本は金利を上げることがなかったため、金利格差はどんどん広がり円安ドル高が進攻しました。

2024年7月時点で米金利は5.25~5.50%です。

現時点でFRBは7会合連続で金利を据え置いており、アメリカでの利上げサイクルは終了したとされています。

しかし、利下げのタイミングに関しては慎重な姿勢が続いていることから、依然として米ドル高は強い状況です。

円安ドル高は、ドルにとっては良いことばかりではなく、金利の上げ止まりをドルの転換点と懸念する声が多いのも事実です。

日本の金融政策による米ドル円の影響

一方、日本の中央銀行である日銀は、金融緩和を継続するとともに、経済・物価・金融情勢の変化に対しては必要に応じて追加緩和を行う姿勢を続けていました。

景気判断指数*では改善が見られますが、業種によってバラつきが見られ、日銀も経済は「回復途上」と発信していたのです。

また、日銀の黒田元総裁は各国が利上げを実施する中でも、「日本にはまだそこまでインフレが来ていない」との判断から利上げを実施しませんでした。

2023年には、前任の黒田総裁から植田総裁に代わり、しばらくはマイナス金利の維持が続きます。

そして、2024年3月には賃金と物価の好循環との見通しから、マイナス金利の解除を実施しており、17年ぶりの利上げとなっています。

しかし、アメリカのようなハイペースの利上げを実施するのではなく、現状では追加利上げの見通しも立っていません。

二カ国の状況をまとめると

| 国 | 政策金利 | 懸念事項 |

|---|---|---|

| アメリカ | 利上げサイクルは終了も、利下げのタイミングは明確ではない | 短期債と長期債の利回り逆転による景気後退の恐れ |

| 日本 | マイナス金利は解除された、今後の追加利上げは未定かつ慎重な方針 | 貿易赤字や米高金利維持による円安の加速 |

米国では長短金利差の乖離が大きくなってきており、量的緩和策の縮小も意識され始めています。

しかし、2022年3月には16年ぶりに30年債と5年債の利回りが逆転した事を受け、米景気後退の予兆ではないかという声も増えていました。

また、アメリカでは完全にインフレリスクが収まったわけではないので、当面米経済に対する不信感は続くと考えられています。

2024年3月のFOMCでも据え置きされていますが、2024年の前半は利下げではなく高金利状態は継続するとの見方が強いです。

現在、FXトレーダーCarlosさん著書の「大富豪のFX投資論」という書籍を無料で手に入れることができます。

定価1,650円の書籍が無料で手に入るチャンスですので、ぜひこの機会にゲットしておきましょう。

\今なら無料でもらえる!/

2024年に予想される米ドル円のシナリオ

続いて、現時点での状況から2024年に予想される米ドル円のシナリオを見ていきます。

上昇要因と下落要因ともに見ていきましょう。

上昇要因:FRBでは利上げサイクルも高金利を維持するか

米ドル円相場の2024年以降は、FRBのタカ派姿勢が大きく影響すると考えられます。

2023年9月のFOMCでは金利の据え置きが発表されましたが、それでも極端な下落には至っていません。

・FRB:高金利継続の姿勢(タカ派スタンス)

・日銀:マイナス金利解除も大規模な利上げの実施ではない(ハト派スタンス)

しかし、2024年3月のFOMCでは4会合連続での据え置きとなったことで若干の米ドル売りが起きました。

利上げサイクルの終了とも考えられていますが、FRBは高金利状態の維持を表明しており、利下げはしばらく先になる見通しです。

現在は、日銀の政策が長期金利の事実上上限撤廃に修正されており、今後マイナス金利は解除される見通しが立っていますが、現状では大規模緩和の継続を強調したことがハト派のスタンスと捉えられています。

それぞれの中央銀行でスタンスが大きく異なりますが、強気姿勢を崩さないFRBから米ドル高は進行していくと考えられます。

下落要因:日銀の追加利上げの可能性

2022年に日銀は、過度な円安を止めるための為替介入を実施しました。

現在も依然として円安が加速していますが、再度為替介入を行うのではないかという市場予想が多いです。

また、マイナス金利が解除された現在では、日銀の追加利上げの可能性が早くも噂され始めています。

植田総裁は3月19日の会見で、追加利上げに関して基調的な物価上昇率が高まればとの見解を示しました。

しかし、利上げには慎重な姿勢を示してきたことから、目先の円安よりも物価安定の目標に注力する可能性があります。

ただし、仮に日銀での追加利上げがなかった場合でも、アメリカで早期の利下げとなれば金利差の縮小により下落する可能性は充分あるでしょう。

2024年米ドル円投資のポイント

2024年は米ドル円の大きな変動が予想される年です。

短期売買、長期保有別でポイントを見ていきましょう。

短期売買の場合

2024年に米ドル円を短期で売買する際は、以下のようなポイントに注目していきましょう。

・ボラティリティを意識する

・急変動に巻き込まれても問題ない資金管理を

2016年~2020年(黒枠)と2021年から現在(赤枠)までのドル円相場を見ると、明らかに直近では変動幅が大きくなっていることが分かります。

2016年~2020年はIT技術の発達により、スマホなどで株や仮想通貨が手軽に売買できるようになり、為替市場への資金流入が減っていました。

しかし、2020年のコロナショック以降は変動が大きくなっています。

もともと米ドル円はあまり大きな動きを見せる通貨ではなかったですが、現在のボラティリティは高いので、短期でも大きな利益が見込めます。

しかしその反面、急変動に巻き込まれると大きな損失を出す可能性もあります。

2024年も大きな変動が予想されるので、資金管理を通常よりも厳しめに行っておくと良いです。

長期保有

2024年の米ドル円を長期で保有する際は、以下のポイントに注目しておきましょう。

・金利の変動に連動したスワップの変動

・変わりがちなトレンドの転換

長期トレンドに沿ったエントリーであれば大きな利益が見込めますが、2022年~2023年のようにずっと円安ドル高が続くとは限りません。

米金利の高止まりや経済懸念でリスクオフになると、円の買いが進攻し円高に変わる可能性も充分考えられます。

長期保有であっても、米経済の見通しや変動要因は逐一チェックしておく必要があるでしょう。

また、現在の米ドル円は買いポジションで200円以上(1万通貨保有)が付く会社が多いですが、アメリカが利下げに転じればスワップも減少します。

トレンド転換を狙って売りポジションを保有する際は、マイナススワップの支払いで利益を大きく落としてしまう可能性があるので注意です。

米ドル円の今後の見通し・予想

金利について色々と掘り下げましたが、実際どのような動きになるのかという銀行・証券会社の分析を見てみます。

まずは、野村證券による、米ドルの今後の見通しを見ていきましょう。

日銀6月会合では国債購入減額方針が決定され、植田総裁の円安評価にも変化が生 じたが、一方で景気及び物価認識には大きな変化は見られなかったと言える。7月会 合までには日銀短観や毎月勤労統計、CPIといった指標が予定され、7月利上げの可 能性を高めるものとなるか注目される。7月での利上げ実施、年内追加利上げを示唆 するような強気のインフレ見通しとなれば、夏場にかけての円買い戻しの機運が高ま る可能性が出てこよう。もっとも、目先のドル円は155-160円を基本レンジとしながら、 日米のデータ次第の展開が予想され、特に米指標の下振れ傾向が定着するかが焦点となる。

野村證券 国際金融為替マンスリー 2024年7月

マイナス金利の解除とはなりましたが、ハト派姿勢から円安の改善が見えにくいという見通しです。

続いて、三菱UFJ銀行による、見通しを見ていきます。

ドル円相場が再び 160 円を超えたことで、本邦当局による為替介 入実施がちらついている。1986 年のチャートを振り返ると、すでに161 円ちょうどを上抜けたので、163.36 まではポイントになる局面は見当たらない。その点、28日には、実質的に介入戦略を差配する 財務官交代の人事が発表された。神田財務官の任期は 7月31 日までとのことで、目先は戦略に変化はないだろう。

三菱UFJ銀行 FX Weekly

こちらは、中長期的な見通しではなく、短期的な見通しです。

調整相場に入っており、ドル高の懸念が薄くなっていると言われています。

また、2024年は大統領選挙の影響から、引き続き値幅の大きい1年になるとの見通しです。

そのほかのエコノミストの見通しを見ると、レンジ(一定の値幅での動き)もしくは円安が落ち着くといった見方が多いです。

現在の円安ドル高要因としては、米国での景気回復や財政出動によるインフレ・金利上昇、量的緩和の縮小が挙げられています。

このあたりに注意して情勢を見極めていきながら米ドル円の取引を始めていきましょう。

米ドル円の取引をしたいという方は、業界最狭水準のスプレッド環境で取引できるGMOクリック証券をチェックしてみてください。

\ 最大55万円キャッシュバック中/

ドル円を取引するのに最適なFX会社

次に、ドル円を取引するのに最適なFX会社を紹介します。

紹介するのは、次の3社です。

・GMOクリック証券

・松井証券

・SBI FXトレード

GMOクリック証券

ドル円を取引するにはGMOクリック証券が最適です。

GMOクリック証券は東証一部上場企業である「GMOインターネット株式会社」のグループ企業が運営しています。

\ 最大55万円キャッシュバック中/

高水準のスワップポイント

GMOクリック証券は高いスワップポイントを提供している会社です。

スワップポイントとは異なる2カ国間に生じる金利差により発生する利益のことを指します。

日本のような超低金利の国の通貨を売り、外国の通貨を保有すると金利差分を毎日獲得することが可能です。

現在のドル円では、GMOクリック証券では約200円/日以上の高いスワップが付与されるので、売却益以外でも利益が見込めます。

豊富な取引ツールが利用できる

GMOクリック証券では、それぞれの環境に応じたトレードスタイルを実現するために、以下の5つの取引ツールを提供しています。

【パソコン】

・プラチナチャート

・はっちゅう君FX

・FXツールバー

【スマホ】

・GMOクリック FX

【スマートウォッチ】

・FXwatch

どのツールも操作性が高く機能面でも優れているため、快適なトレード環境を整えることができます。

ドル円の取引をしてみたい方は、まずGMOクリック証券をチェックしてみてください。

\ 最大55万円キャッシュバック中/

松井証券

松井証券のFXは、1通貨(100円)という少額からFXをはじめることができるので初心者の人にも人気です。

業界最狭水準のスプレッド

松井証券のFXの1つ目のメリットは、業界最狭水準のスプレッドで米ドル円を取引できるということです。

スプレッドとはFXの実質的なコストを意味しますが、スプレッドが開いている会社だと少額での取引や短い間隔でのトレードに不向きです。

しかし、松井証券のFXでは米ドル円のスプレッドを0.2銭で提供しているため非常にお得です。(~1,000通貨の注文の場合/2024年7月時点)

少額から始められる

国内FX会社の最低取引量は1,000通貨から10,000通貨が一般的ですが松井証券のFXは1通貨(約100円)から始めることができます。

そのため、いきなり大金を使うのが怖い人や初心者の人でも安心して取引できます。

まずは松井証券のFXで口座開設をして少しずつFXに慣れていくのも良いです。

現在では、取引量に応じて最大100万円キャッシュバックされるキャンペーンを開催中なのでこの機会に松井証券のFX公式サイトをチェックしてみてください。

\100円から取引できる!/

SBI FX トレード

SBI FXトレードは、国内大手SBIホールディングスグループの運営する国内最大級のFX会社です。

2023年オリコン顧客満足度調査FX取引初心者第1位に輝くなど、初めてFX口座をする方から支持を得ています。

高水準の取引環境

SBI FXトレードは、高水準の取引環境が魅力の会社です。

スプレッドの狭さやスワップポイントの高さは、国内FX会社の中でも高水準のため、短期・長期の両方で取引しやすい環境が提供されています。

また、1通貨からの少額取引もできるので、「FXを始めたいけど資金があまりない」といった方でも、低リスクの取引が可能です。

ドル円を含む34もの豊富な通貨を扱っていることもあり、幅広い銘柄での取引に適していると言えるでしょう。

高性能の取引ツールを提供

SBI FXトレードでは、高性能の取引ツールが提供されています。

PC版取引ソフト「Rich Client Next」では、豊富な分析ツールと動作スピードの速さから快適なトレードが可能です。

また、独自のスマホアプリは初心者の方でも簡単に操作ができる仕様となっており、外出先やPC環境のない場所でも快適にトレードできます。

USD/JPY(ドル円)を高機能且つ高水準の環境で取引したい方は、ぜひSBI FXトレード公式サイトをチェックしてみてください。

\ 100万5,000円キャッシュバック /

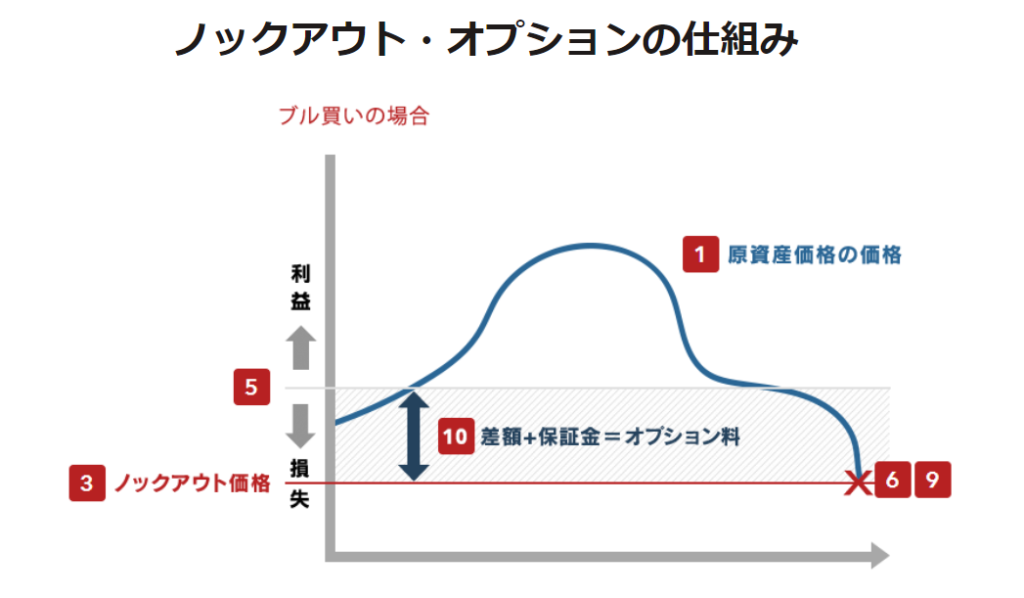

ドル円のノックアウトオプション取引ならIG証券!

ドル円のノックアウトオプション取引ならIG証券が最適です。

原資産価格があらかじめ設定したノックアウト価格に達すると、自動的にポジションが決済されるようになっています。

FOMCや雇用統計等で大きく動くドル円は、相場の急変動で大きな損失を出す可能性がありますが、IG証券のノックアウトオプションであればリスク許容度を設定した状態で取引可能です。

少ない資金でも大きな利益が見込めるので、少額で投資したい方にも向いています。

興味がある方は、IG証券公式サイトをチェックしてみてください。

\ 最大5万円キャッシュバック/

ドル円の今後の見通し・予想まとめ

今回は米ドル円の見通しや予想について詳しくまとめさせて頂きました。

これから米ドル円でトレードをしていきたいという方は、是非この記事のコンテンツを参考にしてみてください。

- 米ドル円は様々な要因が影響される

- その中でも日本政府やアメリカ政府の動向は要チェック

- 2022年~2023年は強い円安の影響でUSDJPY相場は大きく上昇したが、2024年には落ち着くことが予想されている

- 2024年7月現在は円安水準となる161円台で推移

- 米ドル円の取引をするならGMOクリック証券が最適!

今後の見通しとしては長期的にはアメリカの財政・金融政策に左右されることとなりそうです。

アメリカでは物価の上昇から利上げを実施してきましたが、利上げによる経済悪化などの悪い影響が大きくなっています。

また、2024年3月に方針転換となったマイナス金利の解除も、今後の相場に大きな影響を与えるでしょう。

米ドル円を取引するのであれば、高水準のスワップと業界最狭水準のスプレッドを提供するGMOクリック証券が最適です。

現在は新規FX口座開設+お取引で最大550,000円キャッシュバックが受け取れる特典を実施しているので、ぜひこの機会にGMOクリック証券をチェックしてみてください。

\ 最大55万円キャッシュバック中/