ソーシャルレンディングの利回りとは?注意点や案件の選び方について徹底解説!

今回は、ソーシャルレンディングの利回りについて詳しく解説していきたいと思います。

ソーシャルレンディングは、一般的に株式やその他の債券などよりも比較的高利回りであるといわれており、 日本でも最近注目されている方法です。

ソーシャルレンディングの利回りについて気になる方は、是非参考にしてみて下さい。

ソーシャルレンディングを始めてみたいという方には、クラウドバンクがおすすめです。

クラウドバンクは2013年に開始したソーシャルレンディングの企業で、非常に長く運営しているのが特徴です。

今までの累積応募総額は2,400億円を突破し、業界トップクラスの水準でサービスを提供しています。

まだクラウドバンクのアカウントを持っていないという方は、無料で作ることができますので是非クラウドバンクの公式サイトをチェックしてみてください。

ソーシャルレンディングとは

ソーシャルレンディングとはお金を融資してほしい企業や人と、お金を融資して利息でお金を増やしたい投資家をマッチングするサービスのことです。

ソーシャルレンディングサービスを運営している企業は、インターネット上でファンドを募集し、個人投資家からお金を集め、その資金を用いて企業への融資を行います。

1万円からの小額投資が可能な運用会社も存在しているため、余剰資金を運用したいと考えている方にもおすすめのサービスと言えるでしょう。

借り手は自社の株式を発行することなく資金調達ができますし、金融機関の融資審査を通す必要もありません。

そのため、借り手としてもかなりメリットが大きいサービスでと言えるでしょう。

また、平均利回りは約7%前後となっており、数ある投資利回りの中でもかなりの高水準となっています。

ソーシャルレンディングの利回りは高いのか

前述している通り、平均約7%前後の利回りで運用されていますが、「株式や債権などの利回りと比べて実際どれほど高いのか?」といった疑問が出てくるでしょう。

ここでは、株式・債権それぞれの利回りと比較して解説していきまたいと思います。

株式との利回りの比較

日経株式の平均利回りは約1.46%〜1.72%という水準であるため、それに比べるとソーシャルレンディングの利回りは高いと言えるでしょう。

しかし、株式は非常に流動性の高い金融資産であり、ソーシャルレンディングとは様々な部分が異なります。

株式は、投資した企業の業績が上がれば上がるほど所有している株式の価値が上がり、配当金の利回りが高くなります。

しかし、業績の悪化などで株価が下がってしまうと、株式の価値が下がり、配当金の利回りが低くなります。

一方、ソーシャルレンディングは企業の事業に融資するため、利回りが変動することはありません。

そのため、どれだけ融資した事業が軌道に乗っていたとしても、投資前に設定した利回りを上回る水準の利益を得ることはできないのです。

ただし、ソーシャルレンディングには貸倒れのリスクが存在しているため、融資先の企業が破産してしまうと投資したお金が返済されない可能性もありますので注意しましょう。

その点、クラウドバンクは2021年9月時点で応募総額が1,000億円を突破しているのにも関わらず、貸し倒れ率が0%と圧倒的な実績を誇っており、安心して投資を行うことができると言えるでしょう。

気になる方は、是非口座開設を行って投資を始めてみてください。

債券との利回りの比較

債権の利回りは、平均約0.05%〜2%前後であるため、ソーシャルレンディングよりもかなり低い水準に位置しています。

しかし、国や1部上場企業などの信用度が高い組織が発行している債券は、透明性もありソーシャルレンディングよりも安心できるといえるでしょう。

また、債権は長期にわたって保有し続けられる点が特徴の一つですが、ソーシャルレンディングは一つの案件あたり6ヶ月〜2年程度と保有期間が比較的短いです。

つまり、利回りの部分のみに着目するとリターンが低いといえる債券ですが、長期保有によるリターン等も加味して評価する必要があるといえるでしょう。

ソーシャルレンディングでは、貸し倒れ等の危険性を考慮した上で投資する必要がありますが、債券では貸し倒れが発生するリスクは極めて低いため、安心して利益を得ることが可能です。

投資信託との利回り比較

現在は投資ブームの影響で投資信託を行う方が増えてきました。

投資信託は銘柄にもよりますが、平均して3~10%の利回りとなっているケースが多いです。

ただし、低リスクの投資としても有名ですが、相場変動によってマイナスになってしまう場合もあります。

ソーシャルレンディングでも平均3~10%の利回りであるケースが多いので、投資信託と同様の利回りで投資できると考えて良いでしょう。

平均すると投資信託よりソーシャルレンディングの方が高い利回りを提供している傾向にあります。

ソーシャルレンディングの高い利回りは高いリスクであるのか?

ソーシャルレンディングの高い利回りは高いリスクであると考えられています。

上記でも紹介している通り、ソーシャルレンディングの平均利回りは約7%前後と株式や債券と比較して高い水準を誇っています。

しかし、投資先の企業が高い利回りで配当を続けるには、十分な収益を維持し続けることが必要であり、十分な収益が得られないと、投資家は配当を受け取ることができなくなってしまうというリスクもあります。

実際に、高利回りの案件を提供していた会社が返済不能状態に陥ってしまい、投資家にお金が返金されなかったという事例も発生しています。

ソーシャルレンディングの貸し倒れについて、事例などと共に詳しく解説している記事もありますので、気になる方は是非チェックしてみてください。

ファンドを利回りで比較する際の注意点

ソーシャルレンディングで投資するのであれば、高い利回りのファンドを選ぶ方も多いでしょう。

しかし、ソーシャルレンディングで投資する際は以下の3つに注意が必要です。

・運用期間

・投資金額

・貸し倒れリスク

運用期間

運用期間は、ソーシャルレンディングで案件を選ぶにあたって、非常に重要なポイントの一つです。

運用期間は6ヶ月〜2年などファンドによって異なりますが、短期での運用が比較的多いのが特徴と言われています。

また、ソーシャルレンディングの特徴の1つとして、流動性が低く、一度資金を投資してしまうと途中解約が不可能であるという点が挙げられます。

これは投資先企業が返済不能となったり、返済遅延になったときも同様です。

返済遅延になることなく、満期まできちんと返済されれば心配いらないのですが、貸し倒れリスクが存在する以上、運用期間の長さには注意を払う必要があると言えるでしょう。

投資金額

ソーシャルレンディングは、高利回りの案件が多く、投資金額を増やしてしまいがちですが、リスクを理解し、無理のない範囲で投資を行うことが重要であると言われています。

どのファンドにも貸し倒れリスクが存在しているため、投資したファンドが必ず運用期間内に利回りを分配してくれる保証はありません。

自身の資産を失わないためにも投資金額は、ご自身にとって最適な金額を設定しましょう。

また、投資経験や自己資金が少ないという方は、小さな額から投資を行うこともできます。

クラウドバンクでは1万円からの小額投資が可能です。

他の事業者の中には最低10万円からの投資を設定している場合もあるため、金額的に非常に良心的なサービスと言えるでしょう。

まだ口座をお持ちでない方は、是非口座開設をしてみてください。

貸し倒れリスク

前述している通り、取り扱っているどのファンドにも貸し倒れのリスクが存在します。

貸し倒れとは、融資を受けた企業が、業績不振などの理由により返済不能な状態に陥ってしまうことです。

投資しているファンドが破産してしまい、貸し倒れが起ってしまうと、自身が投資した金額が全額帰ってこない可能性があります。

ですので、案件を選ぶときは、担保付き・保証付きの案件を選ぶのがよいでしょう。

担保や保証が付いた案件は、借主が返済不能になったときのリスクがカバーされているため、そのような案件を選ぶと損失が抑えられる可能性が高いと言えます。

しかし、元本が保証されているわけではないので全額回収はできない可能性がある点には注意が必要です。

ソーシャルレンディングで投資する際は、利回りだけではなく、事業の透明性・運用期間・担保や保証の有無について、必ず確認しておきましょう。

高利回りのソーシャルレンディングファンド例

ソーシャルレンディング会社であるクラウドバンクで取り扱っている、高利回りのファンドを4つ紹介していきます。

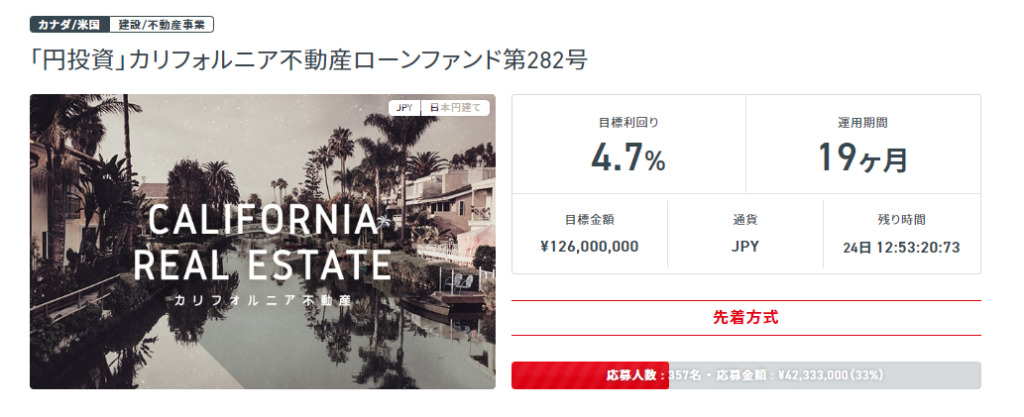

「円投資」カリフォルニア不動産ローンファンド第282号

| 目標利回り | 4.7% |

| 運用期間 | 19ヶ月 |

| 応募人数 | 357名 |

「円投資」カリフォルニア不動産ローンファンド第282号は、2023年3月現在募集中のファンドです。

期待利回りは4.7%と高く、すでに357名が応募しています。

残り24日間の募集期間がある中で、すでに30%以上もの募集金額に到達しています。

米ドル建カリフォルニア不動産ローンファンド第463号

| 目標利回り | 4.7% |

| 運用期間 | 26ヶ月 |

| 応募人数 | 59名 |

米ドル建カリフォルニア不動産ローンファンド第463号は、米国カリフォルニア州の不動産プロジェクトの支援を目的としたファンドです。

目標利回りは4.7%、運用期間は26ヶ月に設定されています。

現在は募集を終了し、運用中です。

興味がある方は是非クラウドバンクで口座開設を行って投資を始めてみてください。

香港中小企業支援型ローンファンド第62号

| 目標利回り | 6.7% |

| 運用期間 | 20ヶ月 |

| 応募人数 | 428名 |

香港中小企業支援型ローンファンド第62号は、香港のオンライン完結型消費者金融事業者への支援を目的としたファンドです。

目標利回りの設定が6.7%とかなり高い案件であり、20ヶ月運用している間に配当金が支払われます。

また、応募総数が428名と大規模なファンドでなり、2021年3月3日〜2021年3月18日までの標金額は 155,000,000円でした。

募集を終了前でもあるにも関わらず、満額に達し募集は終了しました。

これだけ大規模な案件でもすぐに、募集が終了してしまうほど高利回り案件は人気であることが証明されていると言えるでしょう言えるでしょう。

水力発電ファンド第27号

| 目標利回り | 6.2% |

| 運用期間 | 6ヶ月 |

| 応募人数 | 142名 |

水力発電ファンド第27号は、、奈良県における水力発電事業の開発資金等に充てることを目的としたファンドです。

上記2つの案件と比べて、運用期間が6ヶ月と短く設定されていますが、目標利回りが6.2%の高水準であるため、人気の案件となっています。

募集期間は2021年2月24日〜2021年2月25日の1日のみでしたが、142名の方から投資され、目標金額である35,000,000円の資金調達に成功しています。

運用期間が短いにもかかわらず6%を超える利回りが設定されているため、すぐに投資が殺到したファンドと言えるでしょう。

上記の例からも分かるとおり、クラウドバンクでは高利回りで優良な案件を多数提供しています。

ソーシャルレンディングでの投資を初めてみたいという方は、是非無料で口座開設をしてみてください。

おすすめソーシャルレンディング会社ランキング

ソーシャルレンディングを始める際に、おすすめの3つの運用会社を紹介していきます。

ソーシャルレンディング会社をランキング形式で紹介している記事もありますので、気になる方は是非チェックしてみてください。

クラウドバンク

クラウドバンクは、2022年9月現在で応募総額1,990億円を突破した、国内最大級のソーシャルレンディング会社です。

平均の実績利回りは7.09%、融資元本回収率100%のため、比較的安心して資金を預けることができるでしょう。

投資自体は1万円と小額から始めることができ、莫大な資産を所有していなくても、投資を始められる点が最大の魅力です。

取り扱いファンドに関しては、細かい審査・与信調査が行われ、担保設定も行っていますのでその点も安心できると言えるでしょう。

また、最短5分口座開設の申し込みが可能であり、最短3営業日から投資を始めることができます。

書類提出は全てオンラインで完結しますので、気になる方は是非クラウドバンクの公式サイトを確認してみてください。

Funds

| サービス名 | Funds |

| 運営会社名 | ファンズ株式会社 |

| サービス開始年 | 2019年 |

| 累積募集額 | 約30億円 |

| 期待利回り | 1.9%〜6% ※ |

| 公式サイト | Fundsの公式サイト |

Fundsとは、2019年にサービスを開始した比較的新しいソーシャルレンディング会社です。

最近サービスを開始し始めたばかりなので、取り扱いファンド数や期待利回りは低いのですが、1円から投資を始めることができる柔軟性があります。

運用期間が短いため実績が積み重なっていませんが、運用期間中でも再投資が可能となり、自身の資産形成に合わせて投資できる点がFundsの特徴と言えるでしょう。

しかし、1度投資してしまった資金は運用が終わるまで回収できませんので、リスクを踏まえた上で投資してみてください。

SAMURAI FUND

オルタナバンクとは、期待利回りが3%〜10%と幅広いファンドに投資できるソーシャルレンディング会社です。

クラウドバンクと同じく、1万円から投資を始めることができ、少額の資産でも投資経験を得られます。

2ヶ月から運用できるファンドも存在しているため、ソーシャルレンディングに不安を抱えている方にもおすすめの運用会社です。

また、現在ではオルタナバンクで運用を始めたファンドは全て元本回収を成功させており、保証付きファンドも充実しているため、安心して投資を始めることができるでしょう。

口座開設申し込みは5分あれば完了しますので、気になる方はオルタナバンクをチェックしてみてはいかがでしょうか。

\最大30,000円もらえる/

ソーシャルレンディングの利回りまとめ

今回はソーシャルレンディングの利回り、投資する際の注意点を紹介していきました。

これから投資を始めたいと考えている方は、是非この記事の情報を参考にリスクを抑えて投資してみてください。

ソーシャルレディングを始めるには、クラウドバンクがおすすめです。

まだ口座をお持ちでないという方は、是非開設してみてください。