【12社比較】ロボアドバイザーのおすすめランキング!手数料/利回り実績を徹底比較

投資には「充分な知識が必要」「大金が必要で敷居が高い」といった、ネガティブなイメージを持つ方が多いことも事実です。

そんな中、投資初心者でも気軽に始められるロボアドバイザー(ロボアド)というサービスが注目されています。

ロボアドバイザー(ロボアド)は、経験や知識なしでも始められる投資サービスです。

この記事では、そんなロボアドバイザーを始めてみたいという方向けに、会社の比較ポイントやおすすめポイントまで詳しく解説していきます。

ロボアドバイザーのサービス選びにお困りの方は、ぜひこの記事を参考にしてみてください。

- ロボアドバイザーの選定ポイント

- ロボアドバイザーを提供する会社のおすすめポイント

- おすすめできるロボアドバイザーは、NISA対応で税負担を自動で最適化する機能ありのウェルスナビ

- ダイワファンドラップ ONLINEなら最低1万円から投資ができる!

WealthNaviは運用者数38万人が利用している、国内トップシェアを誇るロボアドになります。(2023年9月30日時点)

※※一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2024年3月末現在)『ラップ業務』『投資一任業』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2024年6月時点)

さらに新規口座開設者は特別に1,000円を獲得することができます。

ロボアドを利用してみたいという方はこの機会を逃さずにウェルスナビの公式サイトをチェックしておきましょう。

\1000円もらえるキャンペーン中!/

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください。

人気ロボアドバイザー比較一覧表

各社のロボアドバイザーのサービスを以下の表でまとめました。

様々な項目で比較しているので、自分にあったロボアドを見つけてみてください。

| ロボアド | 種類 | 最低投資額 | 運用手数料 | 節税機能 | NISA対応 | 自動つみたて機能 | 投資対象 |

|---|---|---|---|---|---|---|---|

| WealthNavi | 投資一任型 | 1万円 | 3000万円まで 1.1%(税込) 3000万円~ 0.55%(税込) | なし | 対応 | あり | 海外ETF |

| ROBOPRO | 投資一任型 | 10万円 | 運用額3000万円まで年率1.1% (税込) 3000万円以上年率0.55% (税込) | なし | 非対応 | ||

| SUSTEN | 投資一任型 | 1万円 | 利益に対して1.1/6〜1.1/9(税込) | あり | 非対応 | ||

| Wealth Wing (アンドロイド版はこちら) | 投資一任型 | 15万円 | 情報利用料330円 運用額の0.99% 売却額の1.0% (全て税込み) | なし | 非対応 | ||

| SBIラップ | 投資一任型 | 1万円 | 0.660%(年率・税込) | なし | 非対応 | あり | 米国株、先進国株、新興国株、米国債券、ハイイールド債券、新興国債券、金、不動産 |

| 投信工房 | 助言型 | 100円 | 年率0.34% (税込0.38%) | なし | 対応 | あり | 投資信託 |

| マネックスアドバイザー | 助言型 | 5万円 | 0.3% (税込) | なし | 非対応 | あり | 国内ETF |

| 楽ラップ | 投資一任型 | 10万円 | 0.715% (税込) | なし | 非対応 | あり | 投資信託 |

| SMBCロボアドバイザー | 助言型 | 1万円 | 1.007% (税込) | なし | 対応 | あり | 株式、債券、REIT |

| ザ・ハイブリッド(フィデリティ証券) | 投資一任型 | 1万円(ネット完結型) | 年率0.96%~1.00%程度(税込)(ネット完結コース) (2021年9月30日時点) | なし | 非対応 | あり | グローバル株式、新興国株式、投資適格債券 ハイイールド債券など |

| ダイワファンドラップ ONLINE | 投資一任型 | 1万円 | 契約資産の1%(税込1.1%) | あり | 非対応 | ||

| THEO+docomo | 投資一任型 | 1万円 | 最大1.1% (税込・年率) | あり | 非対応 |

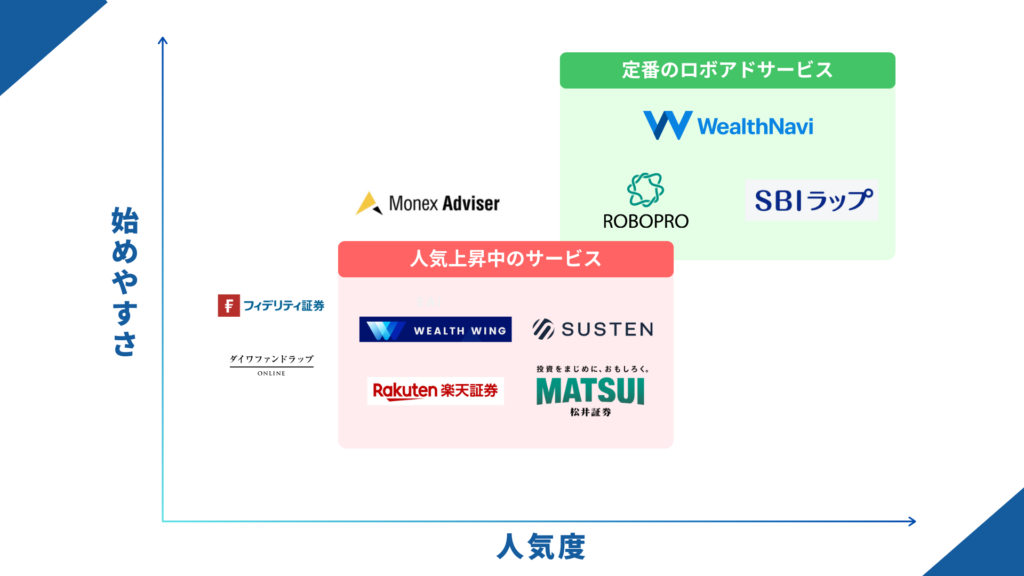

日本では様々なロボアドバイザーが提供されていますが、WealthNavi が「預かり資産1兆円突破」(2024年1月11日時点)と業界トップのシェアを誇っています。

※一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2024年3月末現在)『ラップ業務』『投資一任業』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2024年6月時点)

また、一般的にロボアドバイザーは非課税制度であるNISAに対応していませんが、WealthNaviでは日本で初めてNISA口座で自動の資産運用ができる『おまかせNISA』の提供を開始しました。

せっかくロボアドバイザーを利用するなら税制優遇制度が適用されるWealthNaviが最適です。

\1000円もらえるキャンペーン中!/

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください。

フィスコアナリスト 山本 泰三

フィスコアナリスト 山本 泰三「WealthNavi」は、東証グロース市場に上場しているウェルスナビが展開しているサービスです。サービスリリースして8年目を迎えており、ユーザー数37万人(2023年7月4日時点)・預かり資産9000億円(2023年7月4日時点)を突破しています。CMでも見たことがある方がいらっしゃるかもしれませんが、知名度もある国内No.1ロボアドバイザーで、機能性、透明性、シンプルな手数料が高く評価され、働く世代の支持が拡大しています。

ロボアドバイザーおすすめ比較ランキング

実際に各社のロボアドバイザーをランキング形式で発表していきます。

主な魅力についてもまとめているので、これを参考にしてロボアドバイザーを選びましょう。

おすすめ①ウェルスナビ(WealthNavi)

| 運営会社 | ウェルスナビ株式会社 WealthNavi Inc. |

| 種類 | 投資一任型 |

| リターン | 3.4%〜8.2%/年 |

| 最低投資額 | 1万円 |

| 運用手数料 | 預かり資産の1%(現金部分を除く、年率・税込1.1%) 3000万円を超える部分は0.5%(現金部分を除く、年率・税込0.55%) |

| 税負担を自動で最適化する機能 | あり |

| 投資対象 | 海外ETF |

| 詳細ページ | 公式サイトへ |

サービス開始時に100万円投資し、以降毎月3万円積み立てした場合

ウェルスナビのメリット

- ユーザーに適したプランを提案

ウェルスナビでは、事前に運用プランの質問に答えることで、ユーザーに適した投資プランを提案してくれます。

質問内容は年齢、年収、金融資産、毎月の積立額、資産運用の目的、投資のアンケートの6種類で、最短1分ほどで診断可能です。

診断してみたい方は公式サイトからできますので、お試しください。

診断結果にて、ユーザーがどのくらいのリスクに対応できるかが判断され、自動でポートフォリオの作成が行われます。

詳細設定で目標金額を入力することで、毎月の投資額からどれだけの期間で目標金額に届くのか、またその可能性は何%かを判断するため投資のイメージが湧きやすいことも特徴です。

- NISAに対応している

※2023年までのNISAに関する情報となります。

ウェルスナビでは一般NISAの制度が活用できます。

サービスの「おまかせNISA」を利用することで、年間120万円までの非課税枠で投資が可能です。

おまかせNISAの開設後に投資商品をNISA口座優先で購入してくれるので、非課税枠を最大限活かしてくれることが魅力です。

- スマホから手軽に利用できる

ウェルスナビは、スマホ1台あれば手軽に利用できるサービスとなっています。

口座開設、入金、運用状況の確認といった全ての機能がスマホからできるので、場所や環境に左右されません。

- 運用実績が好調

ウェルスナビの公式HPでは、過去の運用実績を公表しています。

2016年1月~2021年2月までのドル建てでのリターンは23.5%%~48.5%、円建ては17.3%~41.0%と好調です。

ウェルスナビではリスク許容度によってリターンが異なりますが、リスク許容度が低くても大きなリターンに期待できます。

- タイアップキャンペーン実施中

新規にWealthNaviの口座開設した方限定で、1,000円プレゼントキャンペーンを行っています。

とてもお得になるキャンペーンですので、WealthNaviに興味ある方は下記から口座開設しましょう。

\1000円もらえるキャンペーン中!/

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください。

ウェルスナビの実績

| 累計投資額 | 累計投資額 | 資産上昇幅 | |

|---|---|---|---|

| 円建て | 651万円 | 1154万円 | +77.32% |

| ドル建て | 5.6万ドル | 8.2万ドル | +44.21% |

参照元:公式サイト

2016年1月〜2023年7月の約7年半の期間で投資した際、円建てで約+77%、ドル建ての場合は+44%のリターンが実績として出ています。

上記は資産推移状況を示した画像ですが、かなり安定して資産が増えてきていると言えるでしょう。

2020年のコロナショックの際もそこまで大きな損失はなかったようです。

実績十分の安定感のあるロボアドサービスと言えるのではないでしょうか。

\1000円もらえるキャンペーン中!/

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください。

おすすめ②ROBOPRO

| 運営会社 | 株式会社FOLIO |

| 種類 | 投資一任型 |

| 最低投資額 | 10万円 |

| 運用手数料 | 3000万円まで1.1%、 3000万円以上0.55%(税込) |

| 節税機能 | なし |

| 投資対象 | 海外ETF |

| 詳細ページ | 公式サイトへ |

ROBOPROのメリット

- 独自のリバランス機能

ROBOPROでは、月に1回のペースで最適な資産比率に戻すためのリバランスが実行されます。

また、定期的なリバランスだけでなく急激な市場変動の際にも臨時的にリバランスをする機能が搭載されており、急変動のリスクに備えられています。

- 豊富なマーケットデータを活用

40種類のマーケットデータを収集し、AIによるリターン予測で投資配分が決定します。

世界中の株式や債券、通貨、貴金属といった豊富なデータから予測されているため、高いパフォーマンスに期待が持てるサービスです。

- 確定申告不要の特定口座が選択できる

ROBOPROでは、特定口座の選択が可能です。

特定口座(源泉徴収あり)を選択しておけば、確定申告は不要となります。

\ 27.1%のリターン実績/

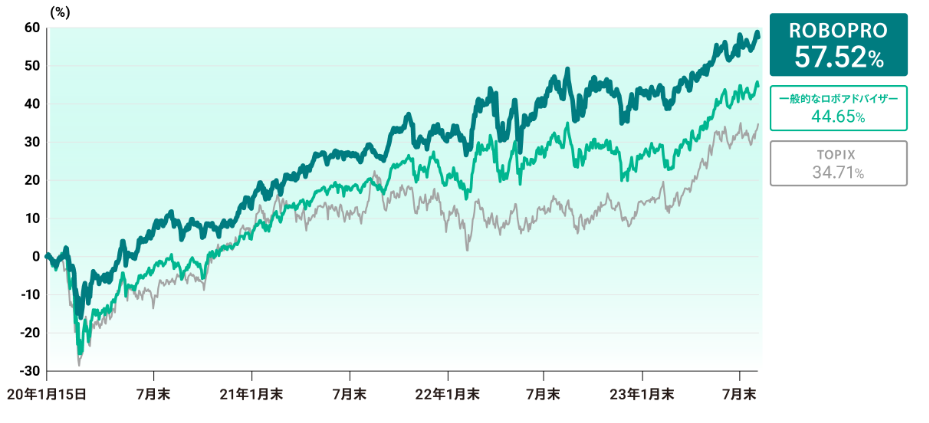

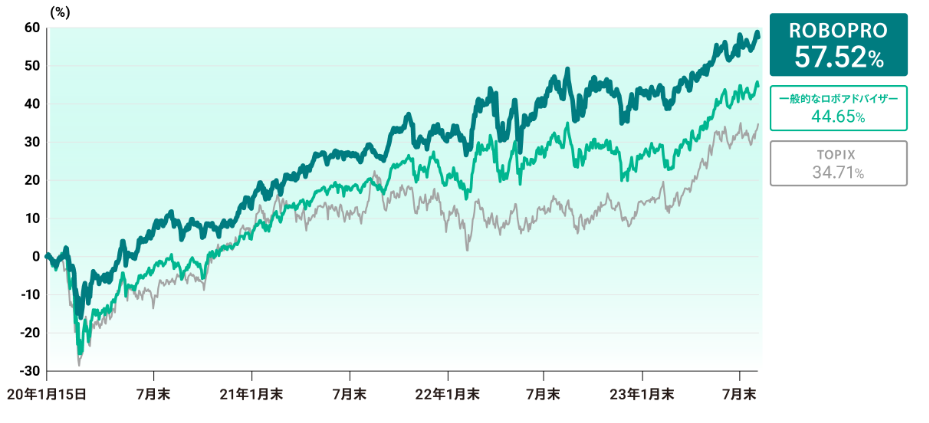

ROBOPROの実績

| 1ヶ月 | 3ヶ月 | 6ヶ月 | ROBOPROリリース以来 | |

|---|---|---|---|---|

| ROBOPRO | -0.40% | 6.63% | 10.53% | 57.52% |

| TOPIX | 0.40% | 9.45% | 16.99% | 34.71% |

直近ではTOPIXに比べて悪い成績ですが、設定来のリターンは大きく上回っています。

2020年1月のコロナショック前に設定されたファンドで、一時的な下落を経験しつつも大きな上昇を見せています。

TOPIXだけではなく、一般的なロボアドバイザーに比べても長期で好成績を残しているファンドです。

\ 27.1%のリターン実績/

おすすめ③SUSTEN(サステン)

| 運営会社 | 株式会社sustenキャピタル・マネジメント |

| 種類 | 投資一任型 |

| 最低投資額 | 1万円 |

| 運用手数料 | プロフィットシェア(利益に対して1.1/6〜1.1/9 ※税込) |

| 節税機能 | あり |

| 投資対象 | 世界の株式、債券、先進国通貨など |

| 詳細ページ | 公式サイトへ |

SUSTENのメリット

- 業界初のフェアな料金体系

SUSTENでは、プロフィットシェア型(完全成果報酬)の料金体系を採用しており、利用者が利益を得ていないときには費用が発生しません。

他のロボアドサービスでは、運用の成果に関わらず常に預けている資産の残高に対して費用が発生するため、このSUSTENの料金体系は非常にフェアだと言えます。

さらに、過去最高評価額を更新したときのみ成果報酬を支払う仕組みであるため長期投資志向の投資家の方でも、安心して利用することができます。

- スマホで完結し、全てをおまかせできる

面倒な銘柄選びや売買は全てSUSTENにお任せすることができるので、手間を省いて安心して資産運用が行えます。

さらに、入金から出金までの全ての手続きをスマホ上で完結することができるため、いつでもどこでもSUSTENを利用することができます。

- 投資経験がない初心者でも安心して利用できる

SUSTENでは、利用者に合ったポートフォリオをいくつかの簡単な質問に答えるだけで提案してくれます。

SUSTENを利用すれば、資産運用初心者の方や経験の長い方、そしてリスクに関していろいろな考えを持っている方でも、それぞれの人にあったスタイルの資産運用方法を選ぶことが可能です。

9つもの運用タイプがあり、利用者が開始時に選択した運用タイプに基づいて自動的に投資のポートフォリオを作成し、投資を行ってくれるので、投資初心者の方でも安心して始めることができます。

\ スマホで完結!/

SUSTENの実績

| 期間別騰落率 | 1ヶ月 | 3ヶ月 | 6ヶ月 | 1年 | 設定来 |

|---|---|---|---|---|---|

| グローバル資産分散ポートフォリオ(R) | -0.58 | 7.52 | 12.71 | 13.51 | 29.29 |

グローバル資産分散ポートフォリオ(R)では、2020年の設定来から約30%の上昇幅を記録していることが分かります。

コロナショック後に設定されたファンドではありますが、2023年8月まで右肩上がりに推移してきました。

上昇幅が極端に大きいわけではないですが、その分下落率も低く安定した運用ができているファンドと言えるでしょう。

\ スマホで完結!/

おすすめ④Wealth Wing

Wealth Wingのメリット

- ANAマイルが貯まる

Wealth Wingでは、運用をするごとにANAマイルが貯まるお得なサービスがあります。

運用開始後6ヶ月までは年率1%、それ以降は年率0.1%のマイルが貯まる仕組みです。

手軽にマイルが貯まるお得なサービスです。

- 日本株に絞った高度な運用戦略

Wealth Wingの投資対象は日本株のみです。

投資対象を絞った高度な運用戦略により、高いリターンが見込めます。

2017年6月1日~2020年6月30日までの戦略パフォーマンス平均は+38%の好成績を残しています。

- 2問の簡単な無料診断

投資戦略に必要な診断は景況感とリスクの2問のみです。

そこからユーザーにあった最適なポートフォリオが作成され、3年後の資産シミュレーションが確認できます。

Wealth Wingの実績

| 2021年 | 2022年 | 2023年 | 全期間累計 | |

|---|---|---|---|---|

| Wealth Wing戦略平均 | 13.61% | 10.83% | 29.42% | 57.52% |

2021年からのデータを見ても、毎年10%以上の高い上昇率を示しています。

コロナショック後に設定されたファンドですが、グラフを見ても分かるように上昇率が高いです。

また、下落した際の幅は小さく収まっており、リスク管理が十分に整っているファンドと言えるでしょう。

おすすめ⑤SBIラップ(AI投資コース)

| 運営会社 | SBI証券 |

| 種類 | 投資一任型 |

| 最低投資額 | 1万円 |

| 運用手数料 | 0.660%(年率・税込) |

| 節税機能 | なし |

| 投資対象 | 米国株、先進国株、 新興国株、米国債券、 ハイイールド債券、新興国債券、 金、不動産 |

| 詳細ページ | 公式サイトへ |

SBIラップ(AI投資コース)のメリット

- 大手SBI証券の運営するサービス

SBIラップは、大手SBI証券が提供しています。

SBI証券は、株・投資信託・FXなど様々なサービスを扱う、老舗の証券会社です。

金融業界での実績が豊富なため、ロボアドバイザーを利用したことがないという方でも気軽に安心して利用できるでしょう。

また、最低1万円あれば始められるので、初めて資産運用を行うという方にも最適です。

- 投資対象が豊富

SBIラップでの投資対象は、米国株、先進国株、新興国株、米国債券、ハイイールド債券、新興国債券、金、不動産の8つです。

投資対象が少ないと、金融市場が不安定になった際に多くの商品で連動して損失になるケースもありますが、SBIラップでは豊富な商品を扱っているので、分散をした低リスクの運用が可能です。

長期的な視点で、リスクを最大限に考慮したサービスと言えるでしょう。

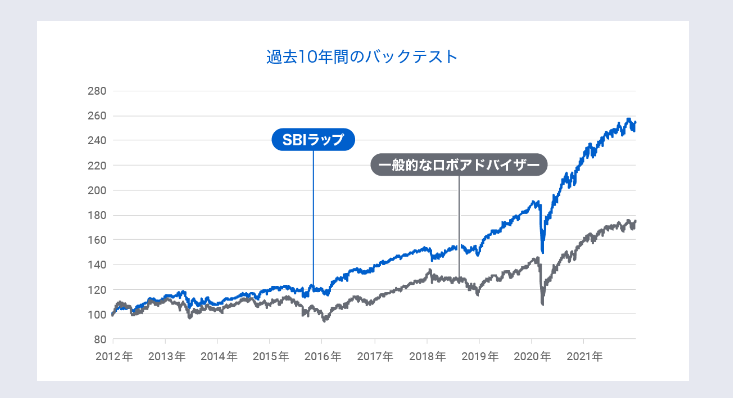

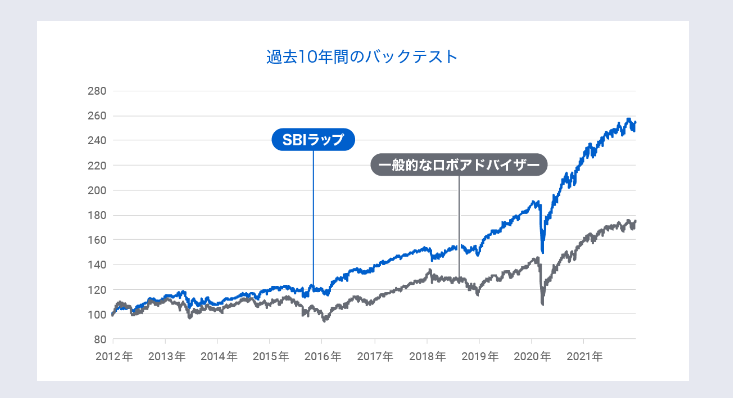

- 過去10年のバックテストに基づいた好実績

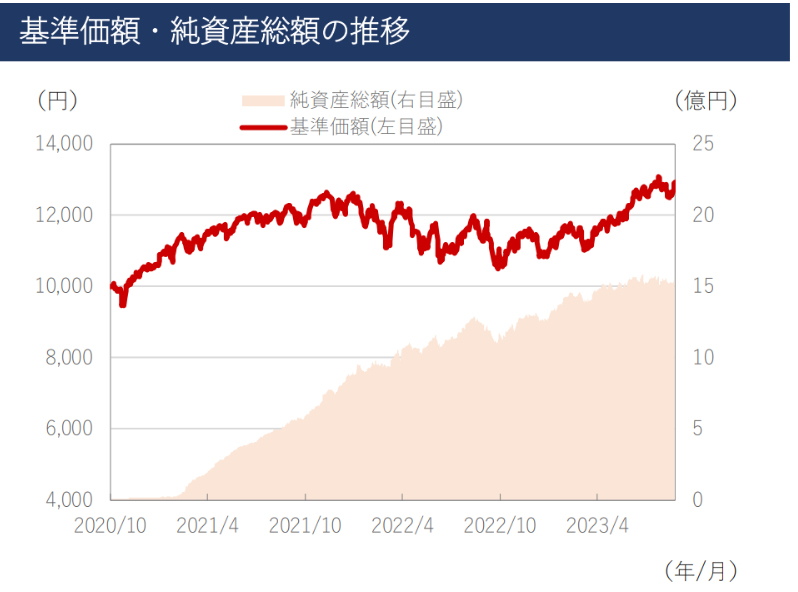

SBIラップは、2022年3月31日から運用を開始した歴史の浅いサービスです。

しかし、SBIラップの運戦略をAIに反映させたバックテストでは、過去10年で155%のリターンを生み出しています。

一般的なロボアドバイザーと比較しても約80%もの差です。

運用開始2か月あまりで買い付け資産100億円を突破しており、顧客からの期待値の高さが伺えます。

※SBIラップは2023年7月15日よりAI投資コースに名称変更をします。

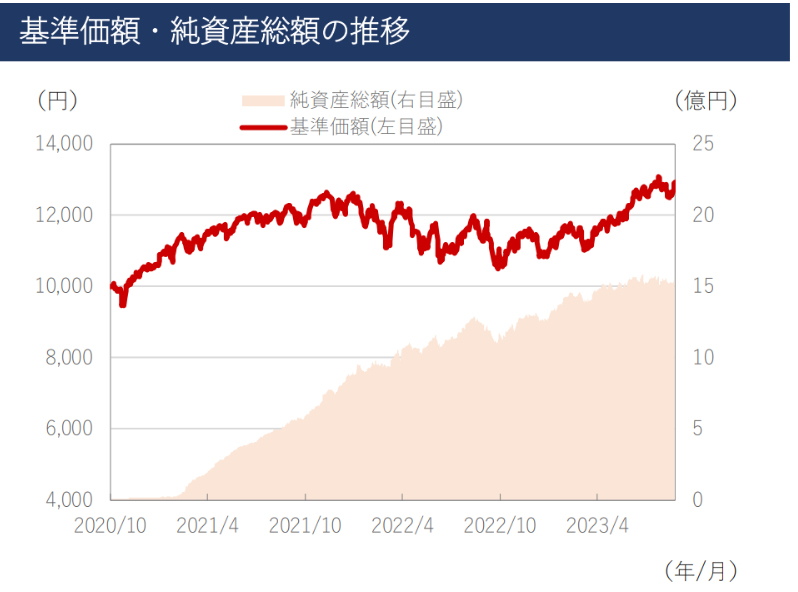

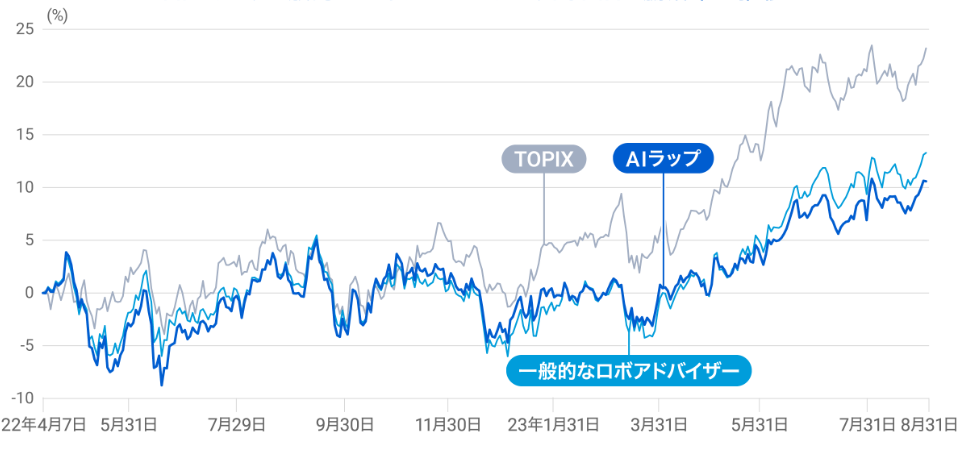

SBIラップの実績

| 1ヶ月 | 3ヶ月 | 6ヶ月 | リリース以来 | |

|---|---|---|---|---|

| AIラップ | 0.97% | 6.96% | 10.58% | 10.58% |

| TOPIX | 0.40% | 9.45% | 16.99% | 23.19% |

代表的な指数であるTOPIXと比較をすると、長期では運用成績が下回っていますが、直近1ヶ月では好成績を収めています。

2022年4月に設定されたファンドのため、まだ実績のデータは少ないですが、右肩上がりに順調な運用が続けられています。

2023年に入ってからは上昇幅が大きくなっているので、今後に期待の持てるファンドと言えるでしょう。

おすすめ⑥投信工房

| 運営会社 | 松井証券株式会社 |

| 種類 | 助言型 |

| 最低投資額 | 100円 |

| 運用手数料 | 年率0.38%(税込) |

| 節税機能 | なし |

| 投資対象 | 投資信託 |

| 詳細ページ | 公式サイトへ |

投信工房のメリット

- 100円から積み立て可能

ロボアドバイザーは最低投資金が1万~10万円ほどの会社が多いですが、投信工房は少額の100円から始められます。

いきなり大きなお金を投資するのが怖いと考える方でも、気軽に始められることが魅力です。

100円を毎日入金しても1ヶ月間で3000円ほどなので、無理なくロボアドバイザーのサービスが利用できます。

また、積み立てペースは毎日、毎週、毎月から自由に設定可能です。

- 手数料が安い

投信工房でかかる手数料は、年率0.34%(税込0.38%)のみです。

信託報酬のみで、ロボットアドバイザー手数料や投資信託購入手数料は一切発生しません。

低コストで投資できるので、お得に長期の資産形成ができます。

- 金融知識が必要ない

投信工房では年齢、年収、資産運用の目的、投資経験、金融知識、損失発生時の対応、投資方針、積み立ての8つの質問に答えるだけで、自身に適したポートフォリオが作成されます。

金融知識がなくても安心して利用可能です。

ポートフォリオでは、どの商品にどのくらいの比率で投資をしたらいいかを教えてくれます。

おすすめ⑦マネックスアドバイザー

| 運営会社 | マネックス証券 |

| 種類 | 助言型 |

| 最低投資額 | 5万円 |

| 運用手数料 | 0.33%(税込) |

| 節税機能 | なし |

| 投資対象 | 国内ETF |

| 詳細ページ | 公式サイトへ |

マネックスアドバイザーのメリット

- 年率0.1%以上の利息が貰える

貸株サービスを利用してマネックスアドバイザーで運用する国内ETFをマネックス証券に預けることで、年率0.10%以上の利息が貰えます。

運用益と利息で2度の収益機会が得られます。

また、貸株サービスの利用中でも国内ETF分配金配当の相当額が受け取れます。

- リバランス対応の積み立て機能

積み立てサービスでは、目標のポートフォリオを設定することで自動積立を行ってくれます。

また、資産配分が一定の比率以上崩れると、積み立て金を使って最適な資産配分へと自動的に調整されます。

- 自由に選べる運用プラン

マネックスアドバイザーではポートフォリオにユーザーの独自な意見を盛り込めます。

例えばユーザーが「今後は円安になる」と判断した場合、その旨を後から加えられる仕組みです。

一般的なロボアドバイザーと違い、自身の考えを取り込んだ機動的な運用ができます。

おすすめ⑧楽ラップ

| 運営会社 | 楽天証券株式会社 |

| 種類 | 投資一任型 |

| 最低投資額 | 10万円 |

| 運用手数料 | 0.715%(税込) |

| 節税機能 | なし |

| 投資対象 | 投資信託 |

| 詳細ページ | 公式サイトへ |

楽ラップのメリット

- 手数料が選べる

楽ラップでは発生する手数料を「固定報酬型」と「成功報酬併用型」の2パターンから選べます。

固定報酬型は利益に関わらず運用残高の最大年率0.715%、成功報酬併用型では運用残高の最大年率0.605%+運用益の5.5%(利益が出た場合)から選択可能です。

自身の利用状況によって、手数料が安いコースが自由に選べます。

- 下落ショック軽減機能がある

楽ラップでは、株式市場の値動きが大きくなった場合に、一時的に投資比率を下げる機能があります。

下落ショック軽減機能が発動した後に、市場の値動きが落ち着きだしたところで徐々に通常の配分に戻す仕組みです。

大きなリスクを負うことを回避できる可能性があるので、長期的な資産形成に最適です。

- 投資経験がなくても気軽に始められる

楽ラップは投資一任型のため、ユーザーの手間と金融知識を一切必要としません。

ロボアドバイザーからの質問に答えるだけで最適なプランを提案してくれるので、投資経験がない方でも気軽に始められます。

また、四半期に1回の見直し制度があり、債券や株式の比率を個人で修正できる柔軟さもあります。

楽ラップの実績

| 1ヶ月 | 3ヶ月 | 6ヶ月 | 1年 | 3年 | 5年 | 設定来 | |

|---|---|---|---|---|---|---|---|

| 期間別騰落率 | -0.07% | 4.46% | 7.89% | 6.50% | 20.93% | 30.49% | 57.39% |

運用コース1000300

楽ラップの運用にはいくつかのコースがあり、こちらはやや積極型の運用成績を示したものです。

2016年から設定されているファンドですが、長期的に安定した成績を収めてきました。

目立った下落はコロナショックの1回のみで、金融市場が不安定であった2022年の相場でも大きな下落には至っていません。

おすすめ⑨SMBCロボアドバイザー

| 運営会社 | 三井住友ファイナンシャルグループ |

| 種類 | 助言型 |

| 最低投資額 | 1万円 |

| 運用手数料 | 1.007%(税込) |

| 節税機能 | なし |

| 投資対象 | 株式、債券、REIT |

| 詳細ページ | 公式サイトへ |

SMBCロボアドバイザーのメリット

- 積み立て投資は1000円から可能

SMBCロボアドバイザーでは最低投資額は1万円、積み立て投資では1000円から始められます。

資金が少ない方や、少額で始めたい方でも無理のない金額で運用可能です。

- NISAが利用可能

SMBCロボアドバイザーでは、一般NISAの制度が活用できます。

年間120万円までの非課税枠で投資が可能です。

また、個人型確定拠出年金のiDeCoを利用すれば、掛け金全額が所得控除の対象となり節税にも繋がります。

- 専門家による高度かつ中立な分析

投資対象は世界各国の株式、債券といった5000以上の豊富な銘柄です。

専門家による中立的な観点で分析を行い、最適な資産配分比率のアドバイスを行ってくれます。

おすすめ⑩ザ・ハイブリッド(フィデリティ証券)

| 運営会社 | フィデリティ証券株式会社 |

| 種類 | 投資一任型 |

| 最低投資額 | 1万円(ネット完結コース) |

| 運用手数料 | 年率0.94%~1.00%程度(税込)(ネット完結コース) 年率1.49%~1.55%程度(税込)(アドバイス担当者付きコース)(2022年6月30日現在) ※これ以外に別途信託報酬はなし |

| 節税機能 | なし |

| 投資対象 | グローバル株式、新興国株式、投資適格債券 ハイイールド債券、グローバルREIT、オルタナティブ |

| 詳細ページ | 公式サイトへ |

ザ・ハイブリッドのメリット

- 新しい資産運用の形「ハイブリッド・ロボアドバイザー」

ザ・ハイブリッドでは、オリジナルのアルゴリズムを利用して自動的にポートフォリオを導き出すのみならず、フィデリティの運用のプロが実際にモニタリングを行うことによって、より確実な運用を実現しています。

- アクティブ運用のロボアドである

ザ・ハイブリッドはフィデリティの運用部門が、アセットクラスごとにおすすめのアクティブ運用商品を選択し、組み合わせています。

また、運用状況を随時確認しながら、もっとも優れた資産の配分と利益の最大化を目標としています。

さらに、グローバル株式やグローバルREIT、ハイイールド債券など、主に6つの金融資産を組み合わせることによってポートフォリオを作成し運用されています。

- 手数料がわかりやすい

ザ・ハイブリッドの手数料は年率0.94%~1.00%(税込)ほどとなっています(ネット完結コース)。

さらに、ユーザーの担当者が定期的にフォローアップを行ってくれるアドバイス付きのコースにおいても手数料は年率1.49%~1.55%(税込)ほどです(アドバイス担当者付きコース)。

また、いずれのコースにおいても別途信託報酬は必要ないのでお得に始めることができるでしょう。

※手数料の基準日は2023年11月現在

- 数々の特典が利用できる

ザ・ハイブリッドを運営しているフィデリティ証券は、利用者の資産運用を支援する様々なサービスを提供しています。

例えば、預り残高ごとにメンバー限定の優遇プログラムや、投資信託を購入する時の手数料優遇など、数々な場面で役に立つお得なサービスが利用できます。

おすすめ⑪ダイワファンドラップ ONLINE

| 運営会社 | 大和証券 |

| 種類 | 投資一任型 |

| 最低投資額 | 1万円 |

| 運用手数料 | 契約資産の1%(税込1.1%) |

| 節税機能 | なし |

| 投資対象 | 株式、債券、REIT |

| 詳細ページ | 公式サイトへ |

ダイワファンドラップ ONLINEのメリット

- ゴールベース資産管理手法を提供

ゴールベース資産管理手法というアドバイザーが利用者と一緒に長期分散投資を通して目標の実現に向かう資産運用を提供しています。

- 自動積立でリスクを軽減

長期投資において積立投資は国際分散投資と非常に相性が良く、定期的に一定の金額を購入することで投資でのリスクを軽減することができます。

- 運用管理に手間がかからない

ダイワファンドラップONLINEは、投資一任型に基づくメンテナンスを行います。

ポートフォリオの維持や見直しを代行してくれるため、資産運用にかかる時間や手間が省けます。

おすすめ⑫THEO+docomo

| 運営会社 | 株式会社お金のデザイン |

| 種類 | 投資一任型 |

| 最低投資額 | 1万円 |

| 運用手数料 | 最大1.1%(税込・年率) |

| 節税機能 | あり |

| 投資対象 | 海外ETF |

| 詳細ページ | 公式サイトへ |

THEO+docomoのメリット

- 節税機能がある

投資で得た利益は税金を収める必要がありますが、THEO+docomoではTax Optimizerという機能により、自動で節税対策をしてくれます。

実現損失と実現利益が発生している2パターンで、評価益・評価損の取引を相殺することで税負担を軽減する仕組みです。

全て自動で行ってくれるのでユーザーの負担はありません。

- リスク分散による長期的な資産形成に向いている

投資は必ず利益が出るものではなく、ある程度のリスクが伴います。

THEO+docomoのポートフォリオは30種類以上のETFから構成されており、11,000以上の豊富な銘柄を投資対象とすることでリスクの分散を図っています。

長期的な視点でリスクを考慮した投資を自動で行うサービスです。

- 運用額が多いと手数料がお得になる

THEO+docomoでかかる手数料は0.715%~1.10%です。

この手数料は顧客の利用状況によって変動します。

1000万円以上で最小0.715%の手数料で運用できるため、運用額が増えるほどお得となる仕組みです。

- 資産運用しながらdポイントが貯まる

THEO+docomoなら資産運用額に応じてdポイントを貯めることができます。

例えば、運用額が300万円で、ドコモ回線を利用している方なら年間で5,000ポイント以上のdポイントを貯めることができます。

\最大101,000円分もらえる!/

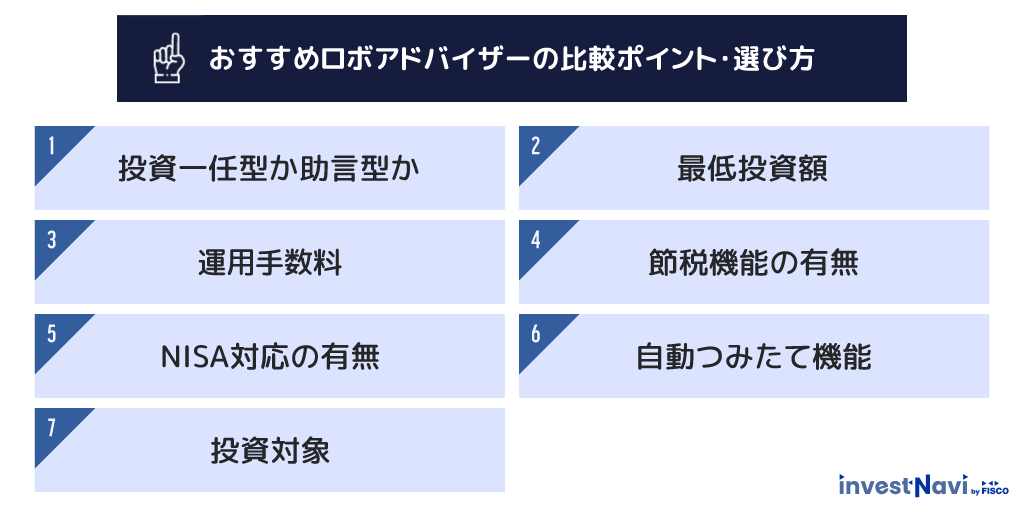

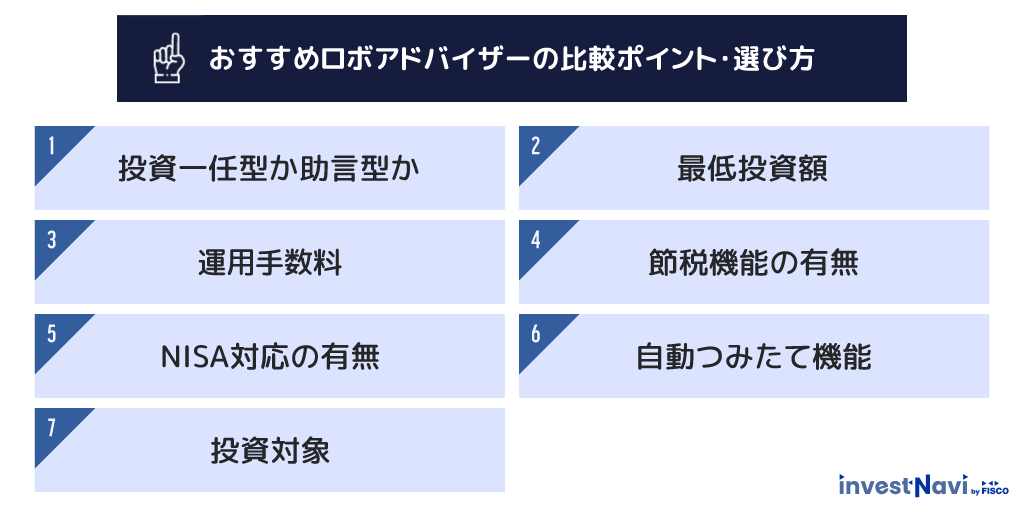

おすすめロボアドバイザー(ロボアド)の比較ポイント・選び方

実際のランキング紹介に移っていく前に、ロボアドバイザーの比較ポイントを紹介します。

ロボアドバイザーのサービスは、会社によって様々な特色があります。

比較ポイントを把握して、自身にはどのタイプが適しているのかを探してみてください。

比較ポイント①投資一任型か助言型か

ロボアドバイザーは、投資一任型と助言型の2タイプに分けられます。

| 一任型 | 投資の発注や運用、資産配分を最適なものにするために調整を自動で行う |

| 助言型 | ユーザーのリスク許容度を診断して、最適な資産運用や投資をアドバイスする |

投資一任型は、全てをロボアドバイザーに一任できるというメリットがあります。

投資の知識や経験がない方でも始めやすく、ロボアドバイザーが全ての資産調整を行ってくれるため手間がかかりません。

それに対して助言型は、顧客が投資を実践するものです。

あくまでも助言という形で最適な資産運用方法をアドバイスしてくれるものなので、最終的な投資の意思決定は顧客自身となります。

顧客の投資戦略が自由に反映できるので、投資一任型と比べると自由度が高いです。

比較ポイント②最低投資額

投資を始めるうえで重視したいポイントが最低投資額です。

資金が少ない状態で、最低投資金額の高い会社を選択することはリスクが伴います。

投資はあくまでも余剰資金でやるべきなので、自身の資産額に合わせて選択しましょう。

多くの会社では1万円~10万円前後が最低投資額とされている会社が多いですが、助言型の投信工房であれば100円から始められます。

比較ポイント③運用手数料

運用手数料の高い会社であれば、得た利益を減らしてしまう要因となるので注意しましょう。

一般的にロボアドバイザーの運用手数料は預け入れ金の1%ほどで、資産に対して一定の比率がコストとしてかかる場合が多いです。

メリットでも解説したように、ファンドラップのような類似サービスよりは低いコストで運用できます。

会社によって手数料は異なるので、よく確認して納得できるロボアドバイザーを選択すると良いでしょう。

比較ポイント④節税機能の有無

投資で利益が出ると税金が発生します。

税金が気になる方は、節税機能の付いたロボアドバイザーを選択するといいでしょう。

WealthNaviでは税金の負担が一定額を超えた場合、翌年以降に繰り延べられるDeTAXという税の最適化機能があります。

また、THEO+docomoでもTax Optimizerという税負担を自動で最適化できる機能が付いています。

どちらも自動機能のため、手間をかけることなく税負担を自動で最適化することができます。

比較ポイント⑤NISA対応の有無

※2023年までのNISAに関する情報となります。

ロボアドバイザーの中には、NISAに対応しているサービスもあります。

NISAとは?!

2014年から開始された投資家のための非課税制度。

毎年120万円までの非課税枠が与えられ、株式・投資信託等で得た利益が対象となる。

年間120万円の非課税制度を受けながら、ロボアドバイザーでの運用ができます。

ただし、全てのサービスがNISAに対応しているわけではありません。

WealthNavi、投信工房、SMBCロボアドバイザーといったサービスはNISAに対応しているので、NISAの非課税制度を最大限活かせます。

比較ポイント⑥自動つみたて機能

普段、お仕事や家事が忙しい方では、毎月決まったタイミングで入金するのを忘れてしまう恐れがあります。

そんな方には、自動つみたて機能のある会社がおすすめです。

自動つみたて機能は、毎月決まった金額を自動で口座から引き落として積み立てをする機能です。

自身の口座と連携させておけば、積み立て日を忘れていても問題なく、ほったらかしで資産運用できます。

比較ポイント⑦投資対象

ロボアドバイザーは、会社によって投資対象が異なります。

一般的には海外ETFや投資信託といった低リスクの商品を投資対象としている会社が多いです。

投資対象の中から、複数の商品を組み合わせて分散投資を行いリスクの回避をしています。

それに対して、国内株式のみを投資対象としアクティブな投資を行うWealth Wingのような会社もあります。

長期的かつ低リスクで運用するのであれば、海外ETFや投資信託を投資対象としている会社がおすすめです。

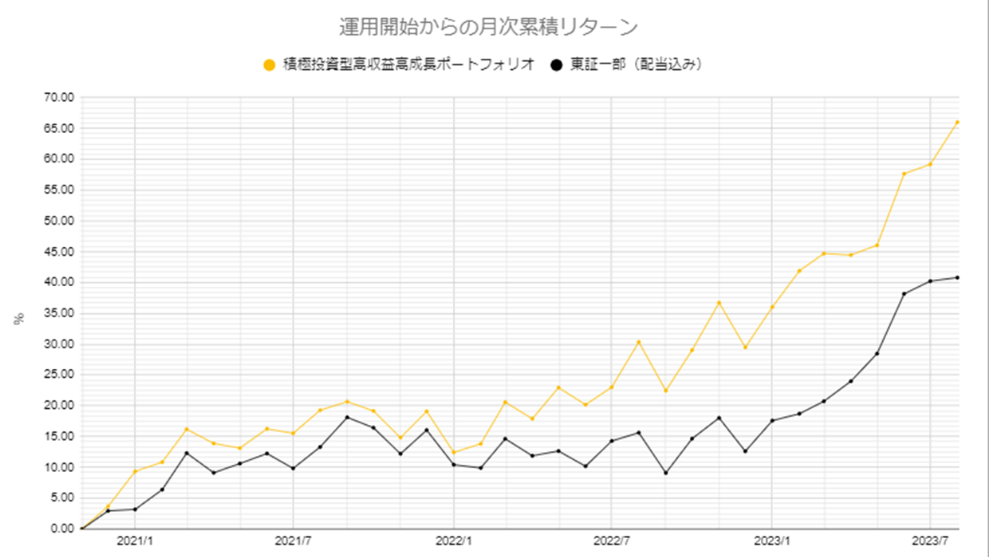

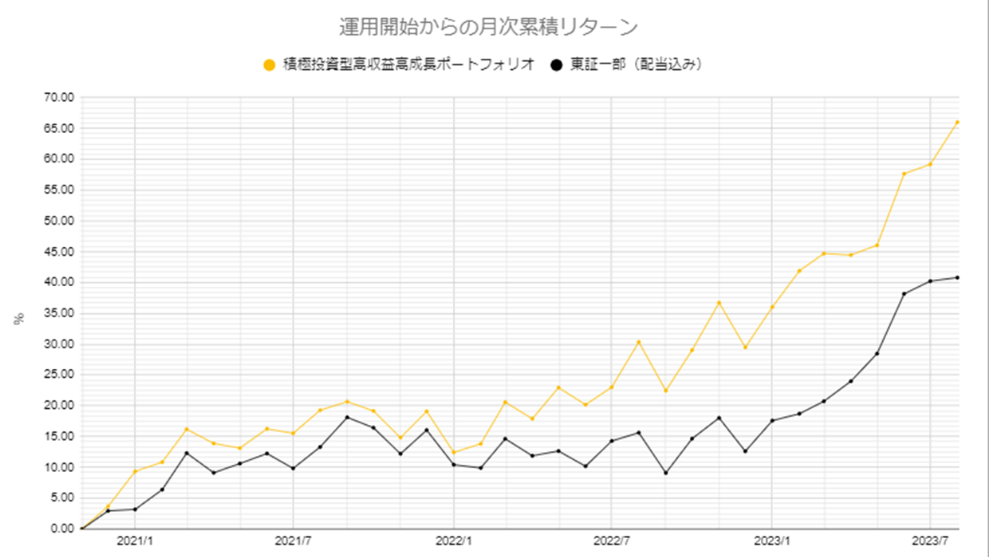

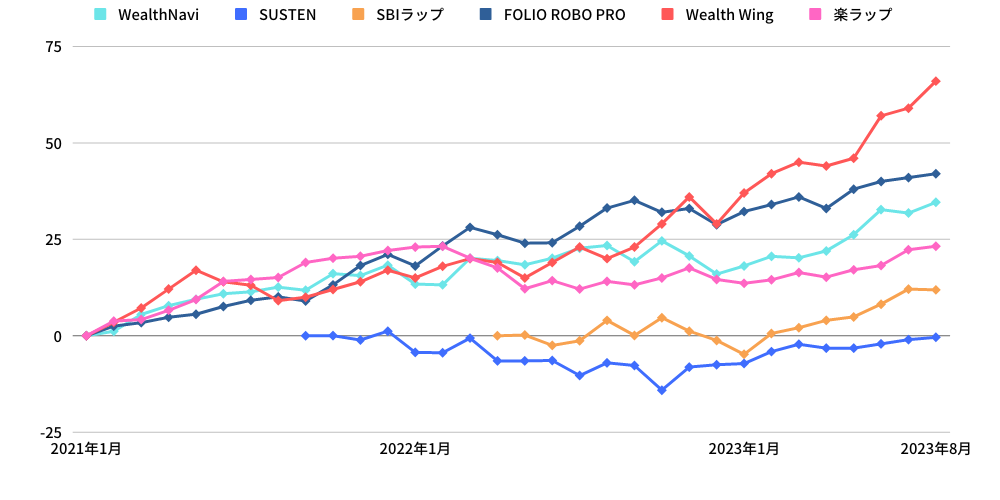

比較ポイント⑧過去の実績

ロボアドバイザーを選定する際は、過去の実績をチェックすることで、事例をもとにした運用成績の確認ができます。

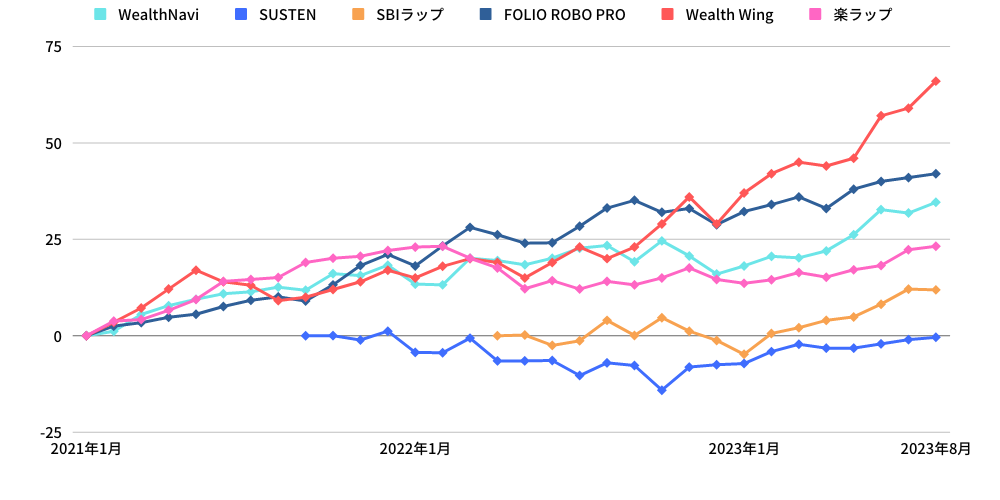

以下は、2023年8月までの各ロボアドバイザー運用実績を比較したグラフです。

SUSTENとSBIラップ以外は、2021年1月から現在までの実績を集計しています。

最も上昇幅が大きいロボアドバイザーがWealth Wingという結果になりました。

わずか3年弱の間に70%近い上昇を見せており、高リターンを狙う方に最適と言えるでしょう。

しかし、一時的な下落幅も大きいので注意が必要です。

期間ごとに安定した上昇を見せたのがWealthNaviというサービスになります。

2021年1月からの上昇率は34%ほどですが、極端に大きな下落は見せることなく、安定した運用成果であることを確認できます。

ロボアドバイザーに興味がある方は、まずWealthNavi公式サイトをチェックしてみると良いでしょう。

ロボアドバイザーは、投資初心者でも簡単に資産運用ができる非常に魅力的なサービスですが、各社のサービスそれぞれに魅力があります。上記7つの比較ポイントを把握して、自分にはどのポイントが重要か確認してみてください。2024年からは新NISAが始まるので、非課税制度を受けながらロボアドで運用したい方は、NISA対応サービスに重点を置きましょう。また、資金面では、最低投資額や運用手数料にも注目したいですね!

ロボアドバイザーと投資信託の違い:どっちがいい?

投資信託は、多数の投資家から資金を集めて専門家が運用をする投資です。

ロボアドバイザーは利用者に対して、最適な資産配分を自動調整し利益を狙う投資になります。

両者ともに自動で運用をしてくれるという点は同じですが、以下のような違いがあります。

| 項目 | ロボアドバイザー | 投資信託 |

|---|---|---|

| 投資商品 | 投資信託やETF(主に海外ETF)を自動で配分 | 自身で投資信託を選択 |

| 手間の違い | ロボアドバイザーが選択した銘柄で 投資が開始できるため投資信託よりも手軽 | 投資家自身が複数の銘柄を 選択して配分する |

| リスク | ロボアドバイザーによる提案でリスク許容度が設定可能 | 自身で判断してリスクの許容度を確認する |

| 必要資金 | 約10万円以上 | 100円単位 |

| 運用コスト | 購入手数料:無料が多い 運用手数料:預かり資産の1.1%ほど | 購入手数料:0~3%ほど 運用手数料:預け資産の1%ほど |

投資信託は少額でも始められるという魅力がありますが、ロボアドバイザーに比べると銘柄選定やリスクの把握などが手間です。

ロボアドバイザーは必要資金こそ多めですが、全てロボットに委託した状態で投資ができるので、投資経験のない方や知識の少ない方にも最適と言えるでしょう。

また、ロボアドバイザーの方が運用コストを抑えられる場合もあるので、余計なコストをかけずに手間なく投資をしていきたい方はロボアドバイザーを選択した方が良いです。

そもそもロボアドバイザーとは?

ロボアドバイザーとは、時間や手間をかけずに資産運用が行えるサービスです。

一般的に投資を行う場合は、銘柄選択や損益計算といった専門的な知識が必要となります。

ロボアドバイザーは、利用者に適した資産配分の助言や運用管理などを提供してくれるので、投資初心者でも知識なしで資産運用ができるのです。

ロボアドバイザーのメリットは以下の通りです。

- 投資経験や知識を必要としない

- 運用のコストが低い

- 少額でも始められる

投資経験や知識を必要としない

ロボアドバイザーの最も大きなメリットは、投資経験や金融知識を必要とせず資産運用ができることです。

AIや専門家による分析で、顧客一人一人に最適な資産運用方法を提案、もしくは運用を行います。

金融知識がない方やトレードする時間のない方でも、簡単に始めることができるため人気が急上昇しているサービスです。

運用のコストが低い

一定の投資額に対する利益が非課税となるNISA制度を利用できるサービスも出てきており、長期の資産運用に適したサービスとなっています。

また、運用コストが安いので、資金が少ない方でも安心して利用できます。

一般的なロボアドバイザーの運用手数料は預入金の1%ほどで、類似サービスに比べて低いコストで運用可能です。

コストを抑えたい方は、ロボアドバイザーを利用すると良いでしょう。

少額でも始められる

※2023年までのNISAに関する情報となります。

最低入金額は会社によって異なりますが100円~10万円前後から始められるため、資金が少ない方でも気軽に利用できます。

ウェルスナビであれば最低1万円あれば投資を始めることが可能です。

また、一般NISAの制度が活用できるので、年間120万円までの非課税投資もできます。

少額でロボアドバイザーを活用させたい方は、ぜひウェルスナビをチェックしてみましょう。

\1000円もらえるキャンペーン中!/

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください。

20代前半の私の周りでも実際に投資を行っている人は数少ない印象です。日本では長年、「投資は怪しい」という認識が広まっているので、そこまで自信もって「投資している!」と言える環境でもないですが。。ただ、岸田政権は「資産所得倍増を実現する」と表明しており、直近では「貯蓄から投資へ」というキャッチフレーズが話題となっています。初心者の方は、手間や時間をかけずに投資できるロボアドなどの資産運用サービスを入り口に投資の世界に興味を持ってみると、今後の役にも立つかもしれません。

ロボアドバイザーが向いている人

ロボアドバイザーは、以下のような人が向いています。

- 余剰資金のある人

- 将来に向けて長期的な資産運用をしたい人

- 毎月決まった額の貯蓄をしている人

まず前提として、ロボアドバイザーは長期的な投資を目的とする場合が多いので、余剰資金で始める必要があります。

生活に影響を与える資金で運用すると、その後の積み立てや入金が負担となってしまうので注意しましょう。

余剰資金があり、将来のために資産形成をしたいという方には最適のサービスです。

また、毎月決まった額の貯蓄をしている方であれば、ロボアドバイザーの積み立て機能を貯蓄感覚で無理なく行えるでしょう。

ロボットアドバイザーのメリット

続いて、ロボアドバイザーのメリットについて見ていきます。

具体的にどのようなメリットがあるのか、また自身に適しているかどうかを事前に把握しておきましょう。

投資初心者でも気軽に始められる

ロボアドバイザーでは、ロボットが利用者の資金に合わせて自動で運用を行ってくれます。

通常の投資であれば、自身で運用する商品を分析・購入・売却する必要がありますが、ロボアドバイザーであれば投資の知識や経験が必要ありません。

ロボアドバイザーを始める人はほとんどが投資知識のない初心者である場合が多いです。

気軽に始めることができるほか、ほったらかしで最適な資産運用が可能となっています。

運用コストが安く長期投資に適している

通常、投資信託をする場合は信託報酬や購入手数料や信託財産留保額などの費用がかかります。

しかし、ロボアドバイザーの場合では、購入手数料と信託財産留保額がかかりません。

通常の投資信託に比べて運用コストを抑えた資産形成が可能です。

また、ロボアドバイザーではサービス手数料が発生するケースがほとんどですが、多くのサービスで預け資産の1%前後である場合が多く、投資信託の購入手数料(2~3%が一般的)よりも安いです。

長期投資をするうえで最適と言えるでしょう。

最適な資産形成や分散投資を行ってくれる

資産形成や長期投資をする際は、分散をする方法が一般的です。

1つの商品に集中してお金を入れるのではなく、リスクを考慮したうえで変動要因の異なる商品を分散して保有します。

ロボアドバイザーでは、そのようなリスクを踏まえたうえで最適な資産形成や分散投資が可能です。

過去のデータから商品ごとの相関性を考慮し、利用者の資金に合わせて自動で配分を行ってくれます。

ロボアドバイザーのデメリット

続いて、ロボアドバイザーのデメリットを解説していきます。

次に紹介する比較ポイントの前に、デメリットも良く把握しておきましょう。

元本割れのリスクがある

ロボアドバイザーを利用しても、必ず資産が増えるというわけではありません。

相場状況や取引商品の値動き動向によっては、元本割れのリスクもあります。

そのため、ロボアドバイザーを利用する際は、過去の実績やユーザー数、これまで利益を出した方が多いかなどを考慮して選択すると良いでしょう。

地政学リスクなどが伴って予期せぬ損失を出す可能性も充分にあり得るので注意してください。

また、利用する際は自身の生活資金を入れるのではなく、必ず余剰資金で始めるようにしましょう。

短期的な利益が見込めない

ロボアドバイザーは、FXや株の自動売買とは異なります。

短期間で売買を積極的に行うものではなく、利用者に適した資産運用を提示、または投資してくれるというものです。

そのため、短期的な投資には向いておらず、長期的な利益を狙うものとなります。

短期で早々に利益を出したいという方は、ロボアドバイザーではなくFXやCFDのような取引を選択すると良いでしょう。

感情任せの投資にならない

投資において自身の感情を出すことはご法度とされています。

自身の境遇や主観、感情を投資に持ち込んでしまうと、効果的な相場分析ができなくなってしまうのです。

ロボアドバイザーはお任せでポートフォリオを設定するという性質から、感情任せの投資になることはありません。

最適な資金配分も提案してくれるので、資金管理面でも有効と言えるでしょう。

投資知識が身に付かない

ロボアドバイザーは、自身でポートフォリオを組むわけではないため、投資知識を身に着けることはできません。

初心者でも気軽に始められる点は大きなメリットですが、長期的に投資を極めて行きたいという方には不向きと言えるでしょう。

投資知識を身に着けたい方は、ロボアドバイザーの利用とともに、別で投資の勉強をする必要があります。

一任型のロボアドならWealthNaviがおすすめ

投資一任型のロボアドバイザーサービスでは、WealthNaviが最適です。

比較ポイントでも挙げたように、税負担を自動で最適化する機能が搭載されているので、余計な税負担を軽減してくれます。

NISAに対応していることから、年間120万円までの利益が非課税となる点も大きなメリットです。

また、公式HPでは過去の運用実績が公開されており、円建てのリターンで17.3%~41.0%(2016年1月~2021年2月)と業績は好調です。

過去の実績は今後の実績を保証するものではありませんが、サービスのレベルを図るものとして重視した方がいいポイントといえます。

運用も自動で行ってくれるため、手間がかからず普段忙しい方でも気軽に利用できるサービスです。

\1000円もらえるキャンペーン中!/

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください。

ロボアドバイザーとインデックス投資どっちがおすすめ?

ロボアドバイザーとインデックス投資は、どちらも投資未経験の方が始める傾向にある投資です。

2つの違いをまとめてみました。

| 投資方法 | ロボアドバイザー | インデックス投資 |

|---|---|---|

| 投資商品の選び方 | 自動で最適なものを選出 | 自身で選ぶ |

| 手間の違い | 資産配分や商品選定、発注のほか ポートフォリオの最適化まで 自動で行ってくれる。 | 資産配分や商品選定、発注などを行う |

| 最低投資額 | 10万円以上が目安 | 100円単位での投資も可能 |

| 購入手数料 | 無料である場合が多い | 0%~3%ほど |

インデックス投資は少額から開始できるというメリットはあるものの、手間で考えたら圧倒的にロボアドバイザーの方に軍配が上がります。

インデックス投資では、投資商品の選定や発注、その後のポートフォリオを組みなおす作業などを自身で行う必要があるので、まったくの初心者には不向きであると言えるでしょう。

事前に投資に関する知識を充分身に付けておく必要があります。

ロボアドバイザーであれば、買付だけでなくポートフォリオの最適化までを自動で行ってくれるので、投資未経験の初心者に最適です。

ロボアドを利用してみたいという方はウェルスナビの公式サイトをチェックしておきましょう。

\1000円もらえるキャンペーン中!/

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください。

インデックス投資は、事前に投資に関する知識をある程度身に付けておく必要があり、良くも悪くも自分自身で商品の選定から運用まで行えます。一方、ロボアドは、ユーザーからの意見を基に、投資対象や資産配分をアドバイスしてくれるほか、その後の運用まで全て任せることができます。また、ユーザーは運用資金を準備するだけで資産運用ができるため、インデックス投資よりも想像以上に手間がかからないほか、初心者の方でも簡単に投資の世界に足を踏み入れることができます。

助言型のロボアドなら投信工房がおすすめ

助言型のロボアドバイザーであれば、松井証券の提供する投信工房が最適です。

投信工房では、数あるロボアドバイザーの中でも始めやすい事が魅力のサービスです。

最低積み立て金額は100円からとなっているので、少額で始めたい方でも無理のない金額で開始できます。

積み立てペースも、毎日、毎週、毎月から自身の好きなペースで選択できます。

助言型であるため、最終的には自身で意思決定をする必要がありますが、商品に対する投資比率を明確に示してくれるため、金融知識は必要ありません。

ロボアドバイザーの始め方

次にロボアドバイザーの始め方を、WealthNaviを例にして解説していきます。

これからロボアドバイザーを始める方、また興味がある方はぜひ参考にしてください。

STEP①無料診断

まずは、WealthNaviの公式HPより無料診断を受けましょう。

公式HPの右上、もしくは画面中央に無料診断の項目が表示されます。

クリックすると投資に関する6つの質問項目が表示されるので、自身の環境や考えを選択してください。

- 現在の年齢

- 年収

- 金融資産額

- 毎月の積立額

- 資産運用の目的

- 株価が1ケ月で20%下落したときの対応

質問に答えると上画像のような将来予想や過去分析、ポートフォリオによって最適な投資戦略の提案をしてくれます。

画面下の「もう一度診断する」か「詳細設定」で変更を行うと何度でも診断可能です。

次へをクリックして口座開設に移りましょう。

STEP②メールアドレスの入力

次の画面でメールアドレスの入力を行います。

登録したメールアドレス宛に認証コードが送られてくるので、コードとパスワードを入力しましょう。

STEP③個人情報の入力

次の画面で、個人情報の入力を行います。

次の工程で本人確認書類の提出作業があるので、書類に記載された正しい情報を入力しましょう。

STEP④本人確認書類の提出

次に、本人確認書類のアップロードを行います。

本人確認書類ではマイナンバーカード、もしくはマイナンバー通知カード+運転免許証が必要となります。

スマートフォンなどで撮影をして、アップロードすればスムーズです。

アップロード完了後、規約画面に移るので規約に同意をすれば口座開設完了です。

2営業日ほどで、口座開設完了の通知書類が登録した住所宛に届きます。

STEP⑤WealthNaviにログイン

書類が届いたら、WealthNaviの公式HPよりログインしましょう。

初回に登録したメールアドレスとパスワードを入力してログインを行います。

STEP⑥運用プランを決める

ログイン後に運用プランの診断を行います。

事前診断で登録したプランで問題なければ、「プラン決定」をクリックしましょう。

このプランによってリスク許容度や運用期間、積み立て額などが決定します。

STEP⑦入金

次に、入金を行います。

入金方法はクイック入金と振込入金から選択できます。

- クイック入金・・・インターネットバンキングからの入金。即時反映で手数料無料

- 振込入金・・・入金ページに記載された入金先に振込をする方法。金融機関の定める手数料が発生。

おすすめは即時反映で手数料のかからないクイック入金です。

・三井住友銀行

・みずほ銀行

・住信SBIネット銀行

・三菱UFJ銀行

・ソニー銀行

・auじぶん銀行

・イオン銀行

上記いずれかのインターネットバンキング口座をお持ちであれば利用可能です。

STEP⑧積み立て投資の開始

次に、積み立て投資の設定を行いましょう。

積み立て額は1万円から設定できます。

毎月の積立額やボーナス時の加算を選択して、申込みをクリックしましょう。

最後に引き落とし先の金融機関を入力すれば完了です。

国内では投資を行う動きが活発化してきており、20代から30代の方は、長期にわたって運用(時間を味方に)できます。投資にリスクはつきものですが、早い段階で少額から始めて、コツコツと経験を積んでいくことが非常に重要です。中でも、初心者の方でも取り組みやすいロボアドであれば、時間を味方にしつつ、投資の経験及び資産が増えることにつながるでしょう。

ロボットアドバイザーの注意点

ここではロボットアドバイザーを始める前に注意しておきたい点を解説します。

投資一任型は購入商品が決まっていることもある

ロボアドバイザーには、投資一任型と助言型の2つのタイプがあります。

そのうち、投資一任型は、ロボアドが自動的に最適な投資の発注、運用、資産配分を行います。

一方で、ロボアドが提案したものを購入するため、購入商品を自分で選ぶことができないという注意点もあります。

投資商品を自分で選択した方は、助言型を利用するなど工夫が必要です。

NISA口座で運用できない場合も

非課税のNISAをロボアドで運用したいという方は、利用されるロボアドバイザーがNISAに対応しているかどうかを確認しておきましょう。

とりわけ、助言型に比べ、投資一任型の場合はNISA口座で運用できるものが限られています。

例えばウェルスナビはNISA運用に対応しているので、NISAに対応しているロボアドを検討している方は、ウェルスナビ公式サイトを確認しておきましょう。

\1000円もらえるキャンペーン中!/

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください。

ロボアドバイザーに関するよくある質問

次に、ロボアドバイザーに関するよくある質問を解説していきます。

ロボアドバイザーの利用を考えている方は、以下のような不明点を解消してから始めるようにしましょう。

- ロボアドバイザーはどんな人に向いていますか?

-

ロボアドバイザーは、投資をしたいけど知識がないという方に最適です。

ロボットがユーザーに合ったポートフォリオを自動で構成してくれるため、投資の知識や経験が必要ありません。

また、普段お仕事や家事が忙しく、銘柄の分析ができない方にも最適と言えるでしょう。

- 短期での利益は見込めますか?

-

ロボアドバイザーは、短期ではなく長期的な資産形成として利用するのが基本です。

稼動後すぐは、相場状況の変化などで損失を抱えるケースもあります。

その後時間がたって着々と利益がでるケースが多いので、すぐに解約するのではなく、余剰資金を預けてじっくり待つと良いでしょう。

短期での利益を見込みたい方は、FXや株のデイトレードが向いています。

一任型のロボアドバイザーであれば、ウェルスナビが最適です。

ぜひこの機会にウェルスナビ公式サイトをチェックしてみてください。

\1000円もらえるキャンペーン中!/

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください。

おすすめロボアドバイザー比較まとめ

ロボアドバイザーの会社比較や選定ポイントを紹介しました。

・最低入金額、節税機能、対象銘柄から、自身に適した会社選定が重要

・完全放置の投資一括型と、自由度の高い助言型に分類される

・実績十分で税負担の最適化機能が搭載されたWealthNaviがおすすめ

・助言型は100円か始められる、投信工房がおすすめ

会社の提供するサービスによって運用方法や最低入金額が異なるので、最適な会社を選定しましょう。

\1000円もらえるキャンペーン中!/

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください。