ソーシャルレンディングの貸し倒れとは?発生理由や案件・会社の選び方について徹底解説!

今回はソーシャルレンディングの貸し倒れについて、その仕組みや対策方法、おすすめの会社の選び方について詳しく解説していきたいと思います。

貸し倒れはソーシャルレンディングを行う上で、非常に重要な要素の一つであるといわれています。

ソーシャルレンディングの貸し倒れについて気になる方、これからソーシャルレンディングを始めてみたいと考えている方は、是非この記事を参考にしてみてください。

- 貸し倒れや延滞は貸主が返済不能になることで発生する

- 利息や期間が長いものを選ばないことでリスクが低くなる

- 担保や保証付きの案件を選ぶ

- 貸し倒れが発生していないバンカーズがおすすめ(2021年3月時点)

これからソーシャルレンディングを始めてみたいという方には、バンカーズがおすすめです。

比較的新しいソーシャルレンディングサービスですが、今物凄い勢いで伸びており今後注目されることが間違いないサービスだと言われています。

この機会に是非無料登録をして、提供されている案件を確認してみてください。

今なら会員登録+メルマガ登録で1500円分のギフト券がもらえるキャンペーンも行っていますので、この機会に登録しておきましょう。

また、Invest Naviでは投資に関する最新情報を無料で配信している公式LINEを運用しております。

ソーシャルレンディング についての情報を見逃したくないという方は是非無料で登録してみてください。

ソーシャルレンディングの貸し倒れ・延滞とは?

ソーシャルレンディングを行うにあたって、貸し倒れ・延滞は投資家達にとって懸念すべきリスクの一つとなっています。

ここでは、ソーシャルレンディングの貸し倒れ・延滞について詳しく説明していきたいと思います。

貸し倒れとは?

貸し倒れとはデフォルトとも呼ばれ、企業が倒産したことなどを理由に返済不能の状態に陥り、投資家に返金されなくなることをいいます。

ソーシャルレンディングにおいて、この貸し倒れは投資家にとって大きなリスクと考えられています。

貸し倒れの可能性は、どんな案件を選んでもありますが、数ある案件の中でも、保証付き案件などの貸し倒れしにくい案件を選ぶことでそのリスクを下げることができるといわれています。

貸し倒れによる損失を回避するためには、「どのソーシャルレンディングサービスを利用するか」また、「どの案件に投資するか」という点がポイントになります。

延滞とは?

延滞とは、融資を受けた企業が期日までに返済が間に合わずに遅れてしまうことを言います。

ソーシャルレンディングでの企業への融資は返済期日を決めて行いますが、この返済期日から遅れてしまうことを「延滞」といいます。

「遅延」や「期間延長」と言うところもありますが、どれも意味は同じです。

延滞が起きてしまう理由とはしては主に、

- 企業が予定していた利益を出せなかった

- 借り換えができなかった

などが挙げられます。

もし延滞してしまっても、ちゃんと返済されれば問題はありません。

ただし、延滞がそのまま貸し倒れになってしまったり、延滞のまま返済が行われなければ損失になるため、延滞にも貸し倒れにもならない案件を探すことが大切であるといえるでしょう。

ソーシャルレンディングで貸し倒れ・延滞が発生する理由

ソーシャルレンディングにおいて、貸し倒れや延滞が発生する理由として主に、「返済利息が高い」ことと「担保が設定されていない」ことが挙げられます。

返済利息が高い

ソーシャルレンディングで貸し倒れや延滞になる理由として返済利息が高いことが挙げられます。

企業が銀行からお金を借り入れる場合、金利は1%程度~数%で借りられることが多いのですが、ソーシャルレンディングでのファンド1件あたりの金利は5%~10%くらいとかなり高いため、コストがかかってしまいます。

返済利息が高いことで、企業はその分利益を出す必要がありますが、十分な利益を出せずに結果的に貸し倒れや延滞になってしまうのです。

ソーシャルレンディング会社の中には、大手企業の案件しか募集しないところもあるため、そういったところで投資すると比較的安全であるといえるでしょう。

担保が設定されていない

案件によっては担保が設定されていたり、保証付きの案件があります。

担保が設定されていることで、企業が万が一、十分な利益を得られなくて貸し倒れになったとしても、その担保を売却することで利益を分配し、投資家の損失を抑えることができます。

しかし、担保が設定されていない案件だと、利益が出なかったときに、返済期日までに返済ができなくなってしまい、結果的に延滞や貸し倒れになってしまうのです。

担保や保証が設定されていることで、その案件に安心して投資ができるでしょう。

ソーシャルレンディングの貸し倒れ・延滞の発生状況

ここでは、ソーシャルレンディングにおける貸し倒れや延滞の発生状況について、大手ソーシャルレンディング会社の実例等を踏まえて解説していきたいと思います。

大手ソーシャルレンディング会社の貸し倒れ率

大手6社の貸し倒れ・延滞状況は以下のようになっています

| バンカーズ | 貸し倒れ実績なし。前身企業は老舗貸金業者の泰平物産株式会社。 |

| クラウドバンク | 応募総額2,000億円以上で貸し倒れは無し。(2023年9月現在) |

| オーナーズブック | 運営開始から5年間は貸し倒れは無し。ただし、江東区商業ビル第1号の案件の企業が破産により期失になった。 |

| クラウドクレジット | 複数の案件で延滞あり。全体ではプラス利回り。 |

| maneo | 以前は業界最大手だったが、90億円の延滞発生した時期あり。 |

このように、大手各社であっても延滞や貸し倒れが何件か発生しますが、maneo以外の大手は貸し倒れ率が1%未満ですので、十分に信頼できる実績だといえます。

貸し倒れの発生事例

貸し倒れの発生事例としてmaneoの貸し倒れが有名です。

2018年7月に虚偽の表示と管理で問題があり、関東財務局から業務改善命令が出されました。

そして、2019年3月には、maneo社を含めた融資先4社及び融資先の企業の代表取締役2名を相手に、投資家54人と法人企業3社が約11億円の損害賠償を求めて集団訴訟を起こしました。

maneoは元本回収を実施し、案件の中には完済したものもありますが、中には回収しきれてない案件もあります。

ソーシャルレンディングは担保付きや保証付きであったとしても、元本保証はされていません。

そのため、ソーシャルレンディングには貸し倒れのリスクがあることを頭の隅に入れておきましょう。

延滞の発生事例

2018年に返済遅延が多発しました。返済遅延が多発した会社の特徴として、高利回りの案件を提供していたことが挙げられます。

グリーンインフラレンディングというソーシャルレンディング会社では業界の水準よりも高い10%~13%の利率の案件を取り扱い、利回りが高いとして人気がありました。

しかし、2018年7月に、運用していた案件の借主が一斉に返済不能となり、融資をしていた投資家に一切返金されませんでした。

利回りが高いと、投資家はより利益を得ることができますが、借主である企業が返済不能に陥り貸し倒れになってしまうリスクが高くなってしまうといえるのです。

そのため、利回りの高い案件に投資するときは注意しましょう。

貸し倒れを起こしにくい会社の選び方

ソーシャルレンディングを行うときに、どのような会社を選べば貸し倒れリスクなどを抑えることができるのでしょうか。

会社の選び方やポイントについて解説していきたいと思います。

会社の信頼度が高い

ソーシャルレンディングの運営会社の信頼度の高さで選ぶことがまずは大切です。

上場企業であることや、「第二種金融商品取引業」「第一種金融商品取引業」に認定されている会社は信頼度が高いです。

上記のような会社はしっかりしているため、貸し倒れや延滞が起きたとしても、しっかりした対応を取ってくれることが期待できます。

例えば、上場企業だと決算の開示が義務付けられており、さらに定期的に監査が入るため、透明性が高いといえます。

また、上場企業にとっては、取り扱っている案件で、貸し倒れなどの不祥事があれば株価も下がってしまうため、デメリットしかありません。

このように上場企業など、信頼度が高い会社を選ぶということは、貸し倒れリスクを避けるために重要であるといえるでしょう。

ソーシャルレンディング での投資を検討している方には、バンカーズがおすすめです。

バンカーズの経営陣には著名な証券会社や銀行出身の人が多いことも大きな特徴であり、その融資経験の高さなどから、安心して投資ができると言われています。

返済実績がある

ソーシャルレンディングでの返済実績は運営会社によって大きく異なります。

ほとんど貸し倒れや延滞がない、もしくは発生しても迅速に対応できる会社がある一方で、トラブルの多発で行政指導を受ける会社もあります。

運営会社の案件の審査能力や管理体制などで、トラブルの発生率が決まるといわれています。

そのため、ソーシャルレンディングを始めるときは、運営会社の返済実績を必ず確認しましょう。

案件の取り扱い数に対する貸し倒れ率が低い運営会社は、トラブルに対する対策がしっかりとできていると考えられるのです。

貸し倒れを起こしにくいファンドの選び方

ここでは、実際にどのファンド(案件)に投資するのが良いのか、選ぶ際に重要となるポイントについて説明していきたいと思います。

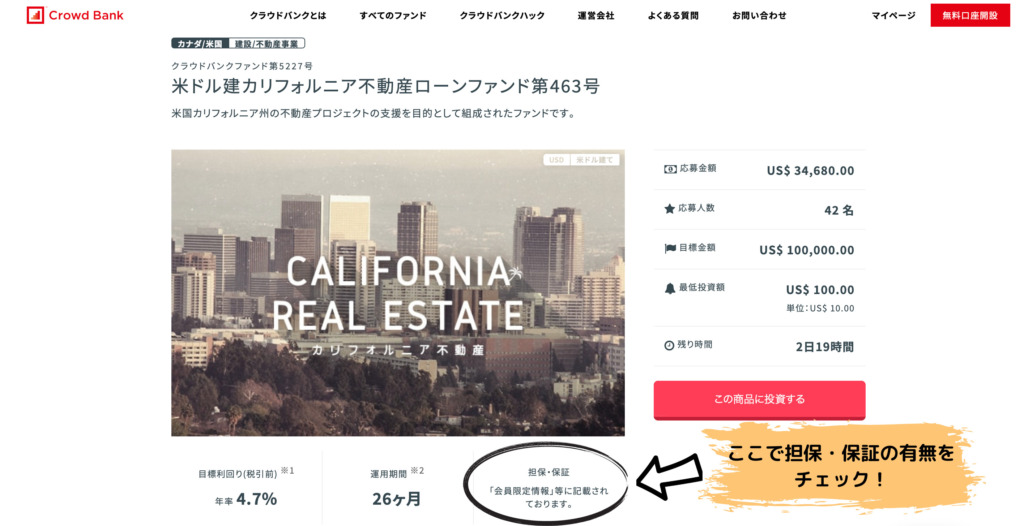

担保が設定されている

案件を選ぶときは担保や保証のない案件は避けて、担保付き・保証付きの案件を選ぶのがよいでしょう。

担保とは、借主が返済不能に陥ったときに、売却することによって現金化され、返済にあてられるものを言います。

保証とは、企業が返済不能になったときに、返済を代わりに行う連帯保証人などのことを指します。

担保や保証が付いた案件は、借主が返済不能になったときのリスクがカバーされているため、そのような案件を選ぶと損失が抑えられる可能性が高いと言えます。

なお、案件を選ぶときは保証付きの案件ではなく、担保付の案件を選ぶのがおすすめです。

融資した金額や利回りが高いと、保証人も払いきれずに共倒れになってしまう可能性があります。

そのため、担保付きの案件を選ぶことが大切であると言えるでしょう。

ただし、担保や保証が設定されているからといって元本が100%保証されているわけではないのでその点には、注意が必要です。

償還実績がある

投資する案件を選ぶときは償還実績がしっかり記載されているものを選ぶようにしましょう。

償還実績とは、返済期日に返済された実績のことで、その実績が多ければ多いほど安心して投資ができる案件ということになります。

そのため、案件を選ぶときは償還実績もしっかり確認しましょう。

短い運用期間

運用期間は案件ごとに異なり、平均でみると3か月~1年ほどの短期間の案件が多いです。

案件の中には2年~3年と期間が長いものもあり、期間が長ければ長いほど、得られる利息が大きくなり、魅力的な案件に見えます。

しかしながら、ソーシャルレンディングは1つの案件に一度投資してしまうと、運用期間中の解約ができません。

運用期間が長期間になると、貸し倒れや延滞が起こるリスクが高まります。

そのため、運用期間が長めの案件は事業内容や借主の情報、担保の有無などを確認し、投資するか否かを判断する必要があるでしょう。

おすすめのソーシャルレンディング会社を、比較ランキング形式で詳しく紹介している記事もありますので、気になる方は是非チェックしてみてください。

ソーシャルレンディングを始めるのにおすすな業者

実際にソーシャルレンディングを始めるのにおすすな業者を2つ紹介していきます。

バンカーズ

| サービス名 | バンカーズ |

| 運営会社名 | 株式会社バンカーズ |

| サービス開始年 | 2020年12月 |

| 累積募集額 | 2億8500万円(2023年9月時点) |

| 期待利回り | 2.68~4.37% |

| 口コミ | バンカーズの評判・口コミ |

| 公式サイト | バンカーズの公式サイト |

バンカーズは、2020年12月よりサービスを開始した、比較的新しいソーシャルレンディングサービス会社です。

バンカーズは、サービス開始からわずか約4ヶ月の2021年3月時点において、すでに累積募集金額が1億3800万円に到達するなど、非常に将来が期待されている会社です。

また、上の画像のように1万円からの少額投資が可能ですので、少ない資本で手軽に投資でき、投資初心者の方にとってもおすすめできます。

また、最短約8分で口座開設の申し込みが可能であり、登録後最短3営業日から投資を始めることができます。

書類提出は全てオンラインで完結しますので、気になる方は是非バンカーズの公式サイトを確認してみてください。

FUELオンラインファンド

| サービス名 | FUELオンラインファンド |

| 運営会社名 | FUEL株式会社 |

| サービス開始年 | 2020年2月 |

| 累積募集額 | 約20億円 |

| 期待利回り | 3% |

| 公式サイト | FUELオンラインファンドの公式サイト |

FUELオンラインファンドも、2020年2月よりサービスが始まった比較的新しいソーシャルレンディング・不動産クラウドファンディングサービスです。

2021年9月時点で累計募集ファンド数は22件、累積募集額は約18億円と順調に実績を積み重ねています。

金融・不動産のプロによって厳選された案件を掲載しているため、投資初心者でも安心して投資を始めることができます。

また、1万円から投資できる点も魅力のひとつです。

FUELオンラインファンドは、不動産関連の企業やファンドに少額から投資してみたいという方にもおすすめでしょう。

ソーシャルレンディングの貸し倒れ・延滞のまとめ

ソーシャルレンディングにおいて、貸し倒れや延滞は案件を募集した企業が返済不能になることで発生します。

リスクを回避するために対策をしっかり行っている運営会社であれば、厳しい審査を経て案件の募集をかけているため、安全である可能性が高いでしょう。

- 貸し倒れや遅延のリスクを下げるには、会社や案件をしっかり選ぶのが重要

- 上場企業や実績のあるソーシャルレンディングサービスを利用すること

- ソーシャルレンディング を始めるにはバンカーズがおすすめ

ソーシャルレンディングを始めるには、バンカーズがおすすめです。

まだ口座をお持ちでない方は、是非口座を開設してみてください。