米国株価(アメリカ株価)の今後の予想・長期見通しをわかりやすく解説

現在米国株はコロナ禍にも関わらず順調に大きく成長を続けています。

今回は注目度の高い米国株について、これまでの価格推移から今後の見通しまでわかりやすく解説していきます。

初めての米国株取引には、少額から株式の取引ができるこの機会にぜひIG証券公式サイトをチェックしてみてください。

\ 50,000円のキャッシュバック実施中!/

また、米国株の取引では事前に情報収集を行うことが重要です。

moomoo証券では、スマホアプリから米国株価の動向チェックや国内・海外メディアのニュースメディアの閲覧で幅広い情報収集できます。

また、投資教育コンテンツも充実しているので、米国株取引についてゼロから学んでいきたいという方にも最適です。

現物取引も可能となっており、業界最安値水準の手数料で、24時間いつでも米国株取引ができることから人気が急増しているサービスです。

また、2024年からは日本株の取引サービスを開始しており、豊富な日本株を手数料無料で取引できる証券会社として注目を集めています。

口座開設はアプリから無料でできるので、IOSの方はIOS版、Androidの方はアンドロイド版をそれぞれチェックしてみてください。

\1,000円キャッシュバック!/

米国株価の推移

米国株について知るためにはまずS&P500のチャートから、米国株のこれまでの価格推移を見ていきましょう。

なお、S&P500については以下の記事で詳しく解説していますので、ぜひご一読ください。

S&P500は、S&Pダウ・ジョーンズ・インデックスが算出しているアメリカの代表的な株価指数です。

ニューヨーク証券取引所・NYSE MKT・NASDAQに上場している企業の中から代表的な500社をピックアップし、それらの株価をもとに算出されるので、アメリカの経済・株価動向を知る大きな目安になります。

S&P500:2010年~現在のチャート

2010年以降の動向は一見してわかる通り、上下を繰り返しながらもひたすら上昇を続けています。

なお、このチャートを見ると

- もうかなり上昇してきていて下落の可能性があり、米国株を今から買うのは危ないのではないか?

- 今後も上昇し続ける保証はあるの?

こういったことを考える方も多いかと思いますが、米国株は長期的な視点で見ると基本的には今後も上昇し続ける可能性が高いと見込んでいる方が多いです。

その理由として、(1)人口増加に伴う消費需要増加と労働増加が見込まれること、(2)金融市場が成熟していることが挙げられます。

\ 50,000円のキャッシュバック実施中!/

S&P500:2020年~2022年のチャート

2020年から2022年末までの価格推移の注目ポイントは、次の3つです。

- 2020年:新型コロナの影響(コロナショック)

- 2020年後半~2021年:アメリカ大統領選の影響と米経済回復期待

- 2022年:米長期金利利上げの影響

- 新型コロナの影響(コロナショック)

2020年2月以降、新型コロナウイルスの欧米への感染拡大を受けて株価が急落。

新型コロナによる渡航制限・外出制限は、アメリカだけでなく世界経済に強い影響を与えました。

しかし、アメリカ政府やFRB(連邦準備理事会)による経済対策のおかげで比較的短期間で回復を果たし、現在はコロナショック前の価格水準を上回っています。

- アメリカ大統領選の影響と経済回復期待

2020年11月3日に、アメリカでは大統領選がおこなわれました。

選挙前の先行きの不透明さか、10月中旬以降に株の売り傾向が強まりましたが、選挙結果が出た後すぐに回復しています。

また、2020年のコロナショック以降は新型コロナが警戒されつつも、米経済の回復が期待され米国株全体で上昇しました。

- 米金利利上げの実施

2022年には、米ドルの金利が利上げされました。

FRBによると、2022年には3回~4回の利上げを実施して、バランスシート縮小も開始する方針を掲げました。

2022年3月から段階的な利上げを実施し、2023年7月時点では5.00~5.25%にまで回復しています。

米リッチモンド地区連銀のバーキン総裁は、利上げの時期をインフレ次第と明言していましたが、結果的には米利上げの政策がインフレを加速させる要因にもなりました。

S&P500:2023年~2024年現在のチャート

2023年に入ってからの価格動向です。

2023年年初からは徐々に上昇を見せていることが分かります。

2023年3月は米利上げの影響からか、シリコンバレー銀行など米地銀の破綻を招き下落しました。

しかし、その後は生成AI株の注目度増や米利上げの鈍化観測などから経済回復期待が高まり上昇しています。

長期的な視点を持つと米国市場の強さと成長ポテンシャルの高さがよく理解できます。

しかし、直近での動きを見ると、イスラエル組織ハマスとイスラエルの情勢悪化が影響して大きく下落に転じました。

2024年2月には米利上げサイクル終了期待から上昇している形です。

なお、米国株に投資したい方は、IG証券公式サイトからぜひ申し込みを進めてみてください。

\ 50,000円のキャッシュバック実施中!/

米国株インデックスの現在の価格推移

米国株の主なインデックス3つ、「S&P500」「NYダウ」「ナスダック総合指数」の現在の価格推移をご紹介します。

- S&P500(SPX)

ニューヨーク証券取引所、NYSE American、NASDAQに上場している企業の中から代表的な500社をピックアップし、それらの株価を時価総額加重平均で算出した指数。

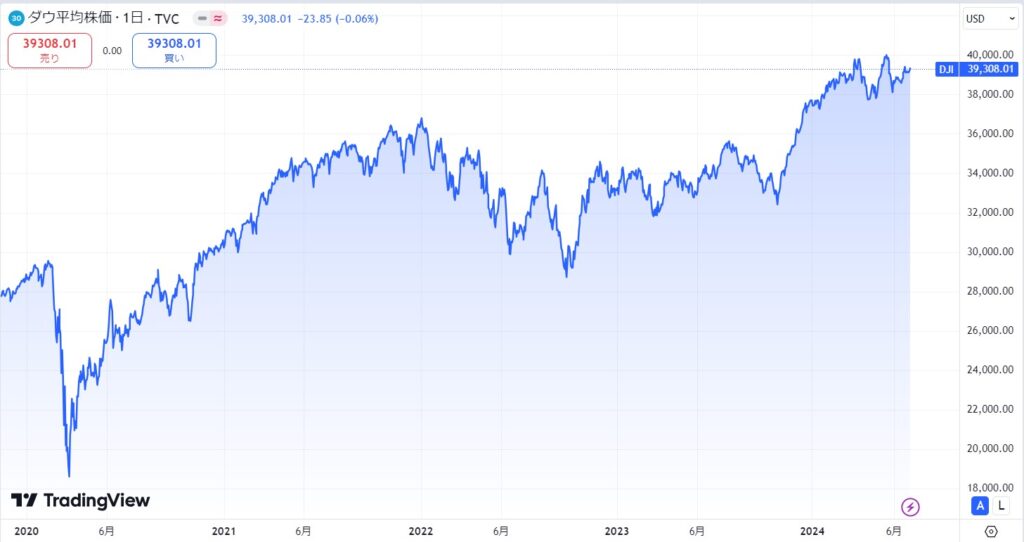

- NYダウ(DJI)

NYダウの正式名称は「ダウ工業株30種平均」。ニューヨーク証券取引所やNASDAQに上場している代表的な30銘柄の推移をもとに算出した指数。米国を代表する大企業で構成される。

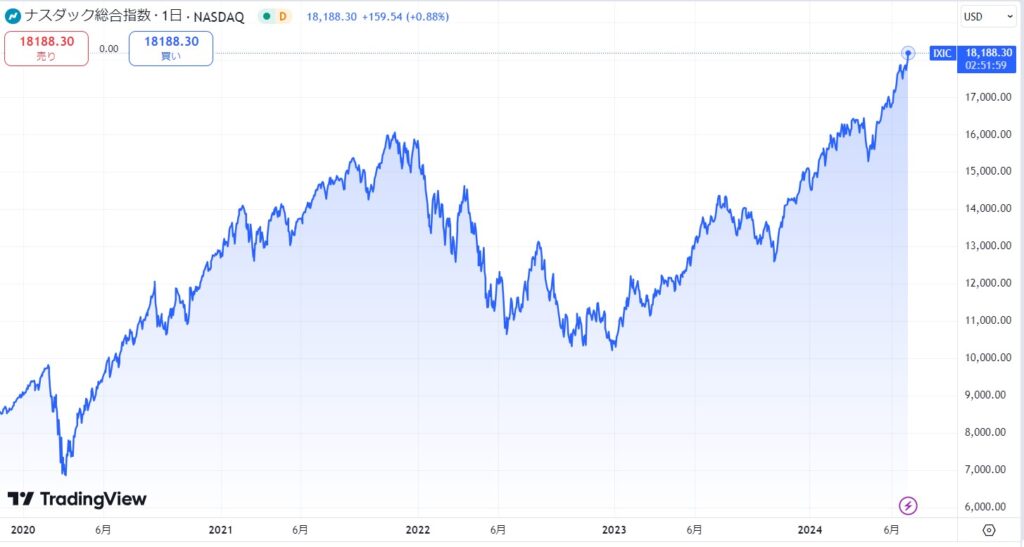

- ナスダック総合指数(IXIC)

NASDAQに上場している3,000以上の銘柄の全てを対象に、時価総額加重平均で算出した指数。ハイテク、インターネット関連が多く含まれていることが特徴。

S&P500(SPX)

S&P500は、S&P Dow Jones Indexが算出している、アメリカを代表する株価指数です。

ニューヨーク証券取引所、NYSE American、およびナスダックに上場している主要企業500社の株価を基に、時価総額加重平均で求めています。

時価総額加重平均とは、組み入れ銘柄の時価総額の合計を、基準時点の時価総額の合計で割ったものです。

アメリカのナスダックのほか、日本の代表的な指数である東証株価指数(TOPIX)や、中国の代表的な指数である上海総合指数も同じメカニズムで算出されています。

2020年のコロナショック後は長期的な上昇トレンドを形成しており、米国企業の底力が顕著に反映されている銘柄と言えるでしょう。

NYダウ(DJI)

NYダウ(ニューヨークダウ)はアメリカの株価指数のひとつで、正式名称を「ダウ工業株30種平均」と言います。

また、「ダウ平均」「DJIA」と呼ばれることもあります。

ウォール・ストリート・ジャーナルを発行するダウ・ジョーンズ社が発表する株価指数で、ニューヨーク証券取引所やNASDAQに上場している企業の中から選出した代表的な30銘柄の株価を修正単純平均して算出される仕組みです。

NYダウの構成銘柄には定量的な選定ルールがあるわけではなく、各産業で現代のアメリカ経済をけん引する優良企業で構成されており、時代の変化に合わせて入れ替わっています。

そのため下落幅も小さく、現在も高値圏で停滞を見せている状況です。

ナスダック指数(IXIC)

ナスダックには、ナスダック総合指数(Nasdaq composite)とナスダック100指数(Nasdaq 100)という二つの重要な指標があります。

ナスダック総合指数は、ナスダックに上場している約3,000の銘柄全ての時価総額加重平均で算出されます。

時価総額加重平均とは、組み入れ銘柄の時価総額の合計を、基準時点の時価総額の合計で割ったものです。

時価総額加重平均では時価総額の大きさに応じて組み入れ比率が決定されます。

ハイテク、インターネット関連の銘柄を中心に構成されており、2023年の年初来リターンは31.13%とかなり高い水準です。

インデックスの値動きを比較すると

青線:S&P500

オレンジ:DJI

水色:IXIC

2020年から現在までの3つのインデックスを見比べると、いずれも上昇トレンドを形成しており、動き方にそれほど大きな差異は見られません。

そのため個別株ではなく、米国株のインデックスファンドへの投資を検討する場合は、前述したような各指数の特徴を大まかにつかんでおけばよいでしょう。

しかし、その後はすぐにオミクロン変異株出現による世界経済の成長腰折れはないとの楽観が広がり、いずれのインデックスも回復に転じています。

ただし、2022年に入ってからは不調で、アメリカの景気減速懸念から下落が続いています。

それでも、2023年からは高値水準で推移している状態であるため、懸念は多くとも米国株自体は強さを見せていると言えるでしょう。

インデックス投資をするなら売りからでも利益を狙える株式CFD対応のIG証券が最適です。

CFDとは、レバレッジをかけて株式運用ができる仕組みで、少額で利益を最大化したい人に向きます。

また、「売り」から取引することで、下落トレンドの相場でも利益獲得を狙うことができます。

\ 50,000円のキャッシュバック実施中!/

米国株の現在の注目銘柄

続いて現在の米国株注目銘柄を、次の4つの項目に分けてご紹介します。

- GAFAM

- コロナワクチン関連

- ウィズコロナ・アフターコロナ関連

- その他注目銘柄

GAFAM

| 銘柄名 | ティッカー |

|---|---|

| アルファベット(※Googleの運営会社) | GOOGL |

| アップル | AAPL |

| メタ | Meta |

| アマゾン・ドット・コム | AMZN |

| マイクロソフト | MSFT |

GAFAMとはアメリカにある5つの巨大IT企業、Google・Apple・Meta・Amazon・Microsoftの頭文字を取った言葉です。

※Metaは旧Facebookです。

この5社は合計すると日本東証一部企業全体約2170社の時価総額を上回るほどの規模を持つ巨大企業で、アメリカの経済成長を強くけん引しています。

今後もGAFAMの躍進は続くものと期待している方も多くいますので、株式の購入チャンスを逃さないようにしましょう。

GAFAMの銘柄はそれぞれIG証券から取引することができます。詳しくは、IG証券公式サイトをチェックしてみてください。

\ 50,000円のキャッシュバック実施中!/

AI関連

| 銘柄名 | ティッカー |

|---|---|

| エヌビディア | NVDA |

| パランティア・テクノロジーズ | PLTR |

エヌビディアは、AIチップの優位性で波に乗るGPUメーカーです。

2023年に株価が一気に高騰しましたが、まだ割安と考えている投資家も多く更なる上昇が期待されています。

世界のAIチップ産業は2032年までに年率で30%以上成長すると見込まれており、市場シェアもエヌビディアの地位を一段と強固なものにしています。

パランティア・テクノロジーズは、2023年の年初以来100%以上の上昇を見せたAIイノベーターです。

政府向け「Gotham」と民間企業向け「Foundry」を提供しており、データ分析の支援や意思決定を向上させるソフトウェアプラットフォームを提供しています。

将来的には新規顧客の獲得で市場シェアの拡大と成長が見込まれており、さらなる上昇余地が期待されるAI関連株です。

ウィズコロナ・アフターコロナ関連

| 銘柄名 | ティッカー |

|---|---|

| テスラ | TSLA |

| ルーシッド・グループ | LCID |

| リビアン | RIVN |

テスラはアメリカのテキサス州に本社を置くEV関連企業です。

日本での知名度も高く、既に多くの方がテスラ社のEXを愛用しています。

電気自動車業界を牽引するトップクラスの企業であり、脱ガソリン車社会が進む中で市場シェアを拡大させると考えられています。

米新興電気自動車のルーシッド・グループは、2022年にパナソニックエナジーへ車載電池を供給した会社です。

直近ではテスラの値下げなどが影響し、従業員削減や生産目標の半減など悪いニュースも目立ちますが、新興EVとして高い地位を築いており、今後の成長が期待されている会社です。

リビアンは2024年現在高騰を見せているEV関連銘柄です。

直近決算での業績好調が分かり投資家からの期待も増しています。

現在はEVに搭載される半導体にも期待が集まっており、世界的なEV化の流れは上記のようなEV関連銘柄だけではなく、パーツとなる製造メーカーの株価上昇も見込めます。

米国株へ投資したい方は、この機会にぜひIG証券公式サイトをチェックしてみてください。

\ 50,000円のキャッシュバック実施中!/

米国株価の今後の予想・見通し

続いて米国株の今後の予想・見通しを「長期的な予想・見通し」「2023年の予想・見通し」、二つの視点から見ていきましょう。

長期的な予想・見通し

米国株は長期的に見ると今後も上昇を続けていくと見られ、投資の神様と呼ばれるウォーレン・バフェット氏もそのような発言をしています。

アメリカのフォーブス紙が発表した2020年世界長者番付で4位にランクインしており、「投資の神様」とも呼ばれているウォーレン・バフェット氏は、2017年9月にニューヨークで開かれたイベントで「NYダウ平均が100年後には100万ドルを超える」、つまりは今後も米国株の価格は上昇し続けると発言しました。

これを述べた2017年1月のNYダウ平均始値は、約2万ドルです。

そこから100年後に100万ドルを超えることを想定すると、年平均でおよそ4%ずつ上昇していく必要があります。

2001年1月から2017年1月までは年平均4%のペースで株NYダウ平均株価は上昇していました。

ちなみに2021年1月の始値が約3万1000ドルでしたので、2017年からの4年間は年平均12%上昇と、バフェット氏の発言よりもハイペースで上昇しています。

また、2023年10月には33,127ドルまで上昇しており、ハイペースで上昇していることがわかります。

現状バフェット氏の発言を超えるペースで推移していますが、そもそもなぜバフェット氏は「NYダウ平均が100年後には100万ドルを超える」と発言したのでしょうか?

その根拠となるキーワードは、「複利運用」です。

複利運用とは、生み出した利益を当初の元本に乗せて運用していくことを指します。

この結果、元本が大きくなり、そこから生み出される利益も大きくなるので、元本は雪だるま式に大きくなっていきます。

つまり運用期間が長くなればなるほど、複利の効果は大きくなっていきます。

NYダウ平均についても、配当金を再び投資にあてることで複利運用が可能となります。

年平均4%の上昇率は、投資の世界では決して実現不可能な数値ではありません。

このことから、バフェット氏の言う「100年後にNYダウ平均100万ドル」という数字についても不可能なものではないことがわかります。

\ 50,000円のキャッシュバック実施中!/

2024年の予想・見通し

続いて2024年の見通しですが、こちらについてはメディアにおける有識者の相場予想を取りまとめました。

三井住友DSアセットマネジメント:年末までは米国株上昇の可能性

2024年の米国株を展望するにあたり、はじめに米国経済の見通しを確認します。弊社は米国経済について、利上げの累積効果がこの先一段と顕在化し、緩やかな減速が続くとみています。ただ、2024年は5月以降、おおよそ四半期毎に25ベーシスポイント(bp、1bp=0.01%)の利下げが3回行われ、景気は軟着陸(ソフトランディング)に至ると予想しています。

このようなマクロ環境のもと、弊社は米国株が緩やかに水準を切り上げる展開を見込んでおり、2024年12月末の着地水準は、S&P500種株価指数が5,000ポイント、ダウ工業株30種平均は39,000ドル、ナスダック総合株価指数は15,650ポイントを想定しています。S&P500指数は、2024年の12カ月先予想1株あたり利益(EPS)を248~260ドル程度とみており、株価収益率(PER)19倍近辺で約5,000 ポイントとなります。

米国株見通し

2024年は企業の業績改善が明確に出ており増益基調のトレンドに入るとの予想です。

金利は近いうちにピークアウトに入ると予想されるだけではなく、企業業績が改善してくることが今後の株価動向を握るとしています。

\ 50,000円のキャッシュバック実施中!/

フランクリン・テンプルトン・ジャパン株式会社:企業業績の回復裏付けや金融不安の再燃リスクに注目

日本国内の投資家を対象に情報発信をするフランクリン・テンプルトン・ジャパン株式会社では、企業業績の回復裏付けや金融不安の再燃リスクに注目すべきとしています。

注目①:米国の高金利政策が長期化する可能性

米国景気の軟着陸シナリオと今後の米国株の行方

足元での順調なインフレ鈍化傾向を受けて、FRBの利上げはすでに終了したとの見方が市場の大勢となっていますが、米国景気の軟着陸シナリオのもと、高水準の政策金利が長期化する観測が浮上しています。最新の市場予想では、FRBは2024年5月から利下げに転じると見込まれるものの、その後の利下げペースは緩やかに留まるとの慎重な見方が広がりつつあります。

注目②:企業業績の回復による裏付けが重要に

新の市場予想では、米国株の一株当たり利益の伸びは2023年に底を打った後、2024年以降、二桁増益の基調を取り戻すことが見込まれています。もっとも、市場が期待する今後の二桁増益の実現には、売上高の回復と利益率の改善という双方の条件が整うことが必要とみられています。今後、米国企業の業績改善が想定通りに進むかを慎重に見極める必要がありそうです。

注目③:金融不安の再燃リスクに留意が必要

米国の銀行セクターでは3~5月にかけて発生した銀行破綻は一巡したものの、足元の金融環境の悪化に伴って銀行への格下げ圧力が増しつつあります。米国銀行株の回復も依然として鈍く、銀行セクターの経営体力の低下が貸出態度の厳格化(信用収縮)を通じて、米国景気に悪影響を与える可能性は残されています。

2024年の米国市場を楽観的に見る意見もある一方、上記のような課題が表面化するリスクがあることも念頭に置いておくべきでしょう。

金利上昇はピークを迎えたという声もある一方で、現在もイスラエル・ハマスの戦闘による地政学リスクは、物価高を押し上げる要因になる可能性もあります。

米国における金融不安再燃の可能性もあり、今後の動向に注目が必要であると言えるでしょう。

\ 50,000円のキャッシュバック実施中!/

米国株に投資するのにおすすめな証券会社/サービス

ここでは、米国株投資を始めたいと思った方におすすめな証券会社やサービスを紹介していきます。

是非この中から最適な証券会社を選んで投資を始めてみてください。

IG証券

| 名称 | IG証券 |

| 米国株数 | 4,000以上 |

| 対応サービス | CFD、バイナリーオプション、ノックアウトオプション |

| 取引手数料(米国株) | 2.20セント/1株(片道手数料) |

| 詳細 | 公式ページ |

\ 50,000円のキャッシュバック実施中!/

米国株に投資をするならIG証券が最適です。

- CFD、バイナリーオプション、ノックアウトオプションに対応

IG証券はCFD、バイナリーオプション、ノックアウトオプションに対応しています。

対応サービスが多いので自分に合ったサービスを選べて効率よく利益拡大を目指せます。

それぞれのメリットを以下にまとめました。

- レバレッジ取引が可能なため、少額からスタートできる。

- 相場が上昇しても下落しても利益を狙える。

- 現物とほぼ同じ価格で取り引きすることができる。

- 最大損失額が明確に分かる。

- 相場が不利な時に途中で決済できる。

- 数千円から取引ができる。

- 少額からでも利益を狙える。

- 証拠金額とリスクを自分でコントロールできる。

- 売りからでも利益獲得を狙える

IG証券の米国株CFDは売りからでも利益が狙えます。

いつでも上昇相場とは限らない株式市場にて下落相場で売りから利益を狙えるのは利益拡大のチャンスが増えたということです。

またこれにより所有している現物資産のリスクヘッジとして利用できるのも魅力の一つです。

- 圧倒的な商品数を誇る

IG証券の米国株CFDはなんと4,000以上もの米国株に投資が可能で1株から始めることができます。

さらに沢山の米国株の分析をサポートしてくれる充実したチャートやマーケットデータ&ニュースも提供しています。

米国株のみならず全ての株取引に関しては12,000銘柄以上の株式トレードを提供しており、他には負けない圧倒的な商品数を誇っています。

IG証券についてもっと知りたい方は、以下の記事を参照してください。

現在IG証券は新規口座開設キャンペーンを実施中です。

\ 50,000円のキャッシュバック実施中!/

ウィブル証券

| 商品 | 米国株 海外ETF ADR 米国株オプション |

| 手数料 | 取引手数料:0.22%(税込) ※最大手数料上限あり:1回あたりの取引量が10,000USD以上の場合は手数料20USD 為替取引手数料:15銭 |

| 時間外取引 | 対応 |

| 最低取引金額 | 数百円から |

| 公式サイト | ウィブル証券公式サイト |

| 関連記事 | ウィブル証券の評判 |

\最大52,000円もらえる特典中!/

- 米国株と米国関連商品の取り扱いが多い

- 取引手数料が安い

- アプリが使いやすく情報量が豊富

- 米国株と米国関連商品の取り扱いが多い

ウィブル証券は、主に米国関連の商品を扱っている証券会社です。

具体的には、米国株・海外ETF・ADR(米国預託証券)などを扱っています。

総数は7,000以上、米国株と海外ETFのみで4,000以上の銘柄を取引可能です。

- 取引手数料が安い

ウィブル証券は、取引手数料が安いです。(ウィブル証券調べでは、業界最低水準)

ウィブル証券の米国株・海外ETFの取引手数料は0.22%(税込)で、為替取引手数料は15銭です。

米国株・海外ETFなど、海外の金融商品は手数料が高くなりがちな側面がありますが、ウィブル証券であればお得に取引することが可能です。

- アプリが使いやすく情報量が豊富

ウィブル証券のスマホアプリでは、50種類以上のテクニカル指標・17種類のチャート編集機能が利用できます。

また、アプリの取引画面では、通常のチャート表示だけではなく、ニュースや分析、企業情報などが一覧形式で閲覧できます。

分析や情報収集に手間をかけることなく、スマホから快適なトレードができます。

米国株に興味がある方は、ぜひこの機会にウィブル証券公式サイトをチェックしてみましょう。

\最大52,000円もらえる特典中!/

GMOクリック証券

| 銘柄種類 | ・株価指数CFD:33銘柄 ・商品CFD:15銘柄 ・外国株CFD:91銘柄 ・バラエティCFD:23銘柄 |

| レバレッジ | ・株価指数CFD:10倍 ・商品CFD:20倍 ・外国株CFD:5倍 ・バラエティCFD:5倍 |

| 取引手数料 | 無料 |

| 取引期限 | なし |

| 公式ページ | GMOクリック証券の公式ページ |

GMOクリック証券はCFD取引をする取引手数料が0円です。

多くの会社では株式CFDの取引で手数料がかかってきますが、GMOクリック証券では全てのCFD取引において手数料がかかりません。

FX会社としても人気が高いGMOクリック証券ですが、プラチナチャートを利用することで同じ画面で取引することが可能です。

GMOクリック証券ではFXやCFDの他にも株式や投資信託、債権の購入をすることが可能です。

(別途手続き必要)

CFD取引のみならず、他の金融商品に投資をしてみたいとなった場合でも非常に使いやすい証券会社になります。

この機会にぜひGMOクリック証券CFDをチェックしてみてください。

\CFD取引始めるなら!/

SBI証券

| 名称 | SBI証券 |

| 取り扱い銘柄 | 日本株・外国株・ETF・投資信託 |

| 対応サービス | NISA・つみたてNISA・iDeco |

| 取引手数料(米国株) | 米国ETF10銘柄の買付手数料無料 |

| 詳細 | 公式ページ |

\ 株式取引シェアNo.1! /

次におすすめするのはSBI証券です。

- NISAやつみたてNISAに対応

- 米国ETF10銘柄の買付手数料無料

- 圧倒的な商品数を誇る

- NISAやつみたてNISAに対応

SBI証券では、一定の投資額が非課税になるNISAやつみたてNISAに対応しています。

NISAなら年間120万円、つみたてNISAなら年間40万円までの投資額が非課税になります。

NISAなら米国株にも対応していますので、お得に投資を始めたいという方はNISAに対応しているSBI証券で株式投資を始めるのが良いでしょう。

- 米国株ETF10銘柄の買付手数料無料

通常の株式投資は株の購入・売却時に手数料がかかります。

SBI証券では、指定の米国株ETFの買付手数料が無料となっています。

さらに、NISA口座なら海外ETF(米国・中国・韓国)の買付手数料が無料になる上、国内株式は買付・売却どちらも手数料が無料になります。

- 豊富な取引銘柄

SBI証券が国内株式個人取引シェアNo.1の理由のひとつとして、金融商品の豊富さがあげられます。

米国株式の取扱銘柄数は3,040銘柄となっており、かなり多くなっています。

ETFの種類も豊富に取り揃えられており、インデックス投資を始めたい方にも人気が高い証券会社になります。

ETFに関して詳しく知りたいという方やSBI証券のくわしいメリット・デメリットをもっと知りたい方は以下の記事をご覧ください。

\ 株式取引シェアNo.1! /

トライオートETF

| 名称 | トライオートETF |

| 各種手数料 | 全て無料 |

| 取扱銘柄 | ETF |

| 詳細 | 公式ページ |

\ 1万円もらえるキャンペーン中/

米国ETFに投資するならトライオートETFも最適です。

主に以下の3つの点がメリットになります。

- 各種手数料が無料

トライオートETFでは、為替手数料なしで円建てで米国株ETFを取引することができます。

通常の証券会社でも円建てで取引することができますが、為替手数料がかかります。

さらに、システム利用料や売買手数料も全て無料で設定されているため、手数料を気にすることなく取引をすることができます。

- ETFを自動売買できる

トライオートETFでは、すでにロジックが用意されているため、好きなロジックを選択するだけで自動売買取引することができます。

投資知識が全くない方でも簡単にプロのような取引をすることができます。

仕事で忙しいサラリーマンや家事で忙しい主婦におすすめのサービスになります。

- 期間収益率70%超え

自動売買ということで気になるのは過去の実績です。

トライーとETFでは、2018年1月〜2020年8月31日におけるナスダック100トリプル_ヘッジャーのシミュレーション結果を発表しています。

その収益率は70%を超えており、かなりの高収益を達成しています。

自動売買でこれだけの収益率を達成しているサービスは珍しいため、忙しい方はトライオートETFを活用してはいかがでしょうか。

\ 1万円もらえるキャンペーン中/

米国株投資のおすすめ情報収集サイト

これから米国株取引を行いたいという方には、CLUB FISCO(クラブフィスコ)というサイトで情報収集をすると良いです。

CLUB FISCO(クラブフィスコ)は、株式会社フィスコが運営する会員制の情報サービスです。

会員制ですが登録自体は無料で、無料会員でも平日2回の株式に関するメールマガジンが受け取れます。

(※為替メールマガジンは平日1回)

IPO・新興市場、株式注目銘柄、テクニカル分析、為替・債権などの豊富なジャンルでのレポートが閲覧可能で、初心者~上級者までの幅広い層に適した情報が集めることができます。

米国株レポートも豊富なコンテンツが提供されており、「これから米国株を極めていきたい、すでに米国株取引をしているがなかなか良い結果が出ない」という方には特に最適です。

買い切り型の電子書籍や、定期購読型の最新情報が学べるレポートなどがあるので、自身のレベルや取引スタイルに合った適切な情報を収集してみましょう。

ぜひこの機会に、CLUB FISCO(クラブフィスコ)公式サイトをチェックしてみてください。

現状の米国株に関するQ&A

米国株に関するよくあるQ&Aを2つほどご紹介します。

- 今の米国株高騰はバブルなの?

-

2020年2~3月、アメリカのみならず世界経済全体が「コロナショック」で大打撃を受けました。

しかしそこでアメリカは即座に金融緩和政策を実施し、コロナ禍であっても企業が資金調達できるように対策を講じました。

その結果、コロナショックで一時株価が急落したものの、すぐに回復しています。

ただこの現在の株高はあくまで経済政策による高騰であり、経済成長と株価の間に乖離のある一時的なバブルなのでは?という声もあります。

経済成長と株価に乖離があるというのは、全くもってその通りです。

しかしその点は誰もが百も承知していることなので、仮に下降局面を迎えてもバイデン政権やFRBは、市場が混乱しないように新たな手を打ってくるでしょう。

少なくとも過去の日本のバブル崩壊のような、一転して長期的な不景気に陥るという可能性は低いと思われます。

2022年には、米国の景気不安から株価も下落傾向にありましたが、長期的視点で見るとそこまで大きな下落をしているわけではありません。

- 万が一暴落した場合に備えるにはどうすれば良い?

-

米国株が暴落するタイミングは誰にも予測できませんが、過去にはリーマンショックやコロナショックで株価の大幅な下落が起こっているのも確かです。

そこで以下のような方法を使って暴落リスクに備えましょう。

株価暴落に備える5つのポイント- 買い注文だけではなく売り注文も視野に入れて運用する

- インバース型指標に連動するETFなど、株価暴落時に利益を上げやすい銘柄に目を付けておく

- 投資対象や時間に対する分散投資を行う

- 現金を3割以上残したうえで割安株を購入できる準備を整えておく

- 長期目線なら暴落時に慌てず企業の成長力を見定める

米国株の予想まとめ

今回は米国株について解説しました。

- 米国株は長期的に見ると上昇し続けている

- 現在の米国株おすすめ銘柄は、GAFAMやコロナ関連銘柄

- アフターコロナも見据えて「ズームインフォ・テクノロジーズ」や「Airbnb」にも注目しよう

- 2024年、金融支援の縮小や高いバリュエーションといった懸念もあるが、米国株は長期目線で上昇が見込まれる

- 米国株投資を始めるなら、商品数が多いIG証券が最適

米国株は長期的な視点で見ると今後も成長していく見込みが高く、投資対象としてはかなり優良です。

米国株なら、手数料無料でCFD取引のできるIG証券が最適です。

CFD取引のみならず、他の金融商品に投資をしてみたいとなった場合でも非常に使いやすい証券会社になります。

現在は新規口座開設後の取引条件クリアで最大5万円がキャッシュバックされるキャンペーンを実施中です。

ぜひこの機会にIG証券公式サイトをチェックしてみてください。

\ 50,000円のキャッシュバック実施中!/