ジュニアNISAとは?メリットやデメリット、おすすめ銘柄をわかりやすく解説!

子どもや孫の教育資金を準備する方法のひとつに「ジュニアNISA」があります。

運用益などが非課税になるといったメリットがあるため、活用している方も多いです。

しかし、預貯金などと異なり投資商品なのでリスクもあり、投資初心者からすると「どういうものなのかよくわからない。」というイメージがあるのも事実です。

そこで今回は、ジュニアNISAとはどのような金融商品なのか、概要やメリット・デメリット、おすすめの銘柄などについて詳しく解説していきます。

- ジュニアNISAは子どもの教育資金の準備ができる「少額投資非課税制度」

- 年間80万円で最長5年間、合計400万円が利用できる

- 途中引き出しが原則不可、元本割れリスクがあるなどのデメリットがある

- 制度は2023年に終了

- ジュニアNISAを始めるなら国内株式個人取引シェアNo.1のSBI証券がおすすめ

ネット証券会社最大手のSBI証券は、手数料の安さと金融商品の豊富さに定評があり、国内株式個人取引シェアも業界トップとなっています。

ジュニアNISAの口座開設を考えているという方は、是非この機会にSBI証券をチェックしてみてください。

\ 株式取引シェアNo.1! /

ジュニアNISAとは

ジュニアNISAとは、未成年の子どもの将来のための資産形成をサポートする「少額投資非課税制度」のことをいいます。

ジュニアNISA口座で投資すると、運用益や配当金・分配金にかかる税金が非課税になります。

NISAとの違い

ジュニアNISAとNISAにはどのような違いがあるのか、以下にまとめてみました。

| 比較項目 | ジュニアNISA | NISA |

| 非課税金額 | 80万円/年 | 120万円/年 |

| 非課税期間 | 最長5年 | 最長5年 |

| 口座開設者 | 日本国内に住む0歳~19歳の方 | 日本国内に住む20歳以上の方 |

| 出金 | 原則18歳まで不可 | いつでも可 |

| 金融機関変更 | 不可 | 年単位で可 |

第一に、NISAとの違いとして挙げられるのが出金のタイミングです。

NISAではいつでも出金することが可能であるのに対し、詳しくは後述しますが、ジュニアNISAでは原則18歳になるまで出金をすることができません。

また、非課税金額に関しても、NISAが年120万円までなのに対し、ジュニアNISAでは80万円までとなっている点も違いとして挙げられます。

ちなみに、共通事項としては以下のふたつの点が挙げられます。

- 非課税期間は最長5年でロールオーバー可能(ロールオーバーとは、5年間の非課税期間終了後、翌年の投資枠に持ち越してさらに5年間延長すること)

- 制度運用期間は2023年まで(ただし、2023年以降の非課税期間内がある場合は終了するまで投資商品を保有可能)

利用できる人

ジュニアNISAの対象者は「日本国内に住んでいる、口座を開設する年の1月1日現在で0歳から19歳までの未成年者」です。

資金を拠出するのは親や祖父母などで、運用管理者は「二親等以内の親族」、口座名義人は上記の条件に該当する子どもや孫です。

なお、子どもや孫が20歳になると、自動的に一般NISAに口座が開設されます。

ジュニアNISAのメリット

ジュニアNISAを利用するとどのようなメリットがあるのでしょうか?

主なメリットには次の4つがありますので、それぞれ詳しく確認していきましょう。

- 年間80万円の非課税枠がある

- 子供の教育資金の準備ができる

- 5年間の非課税期間

- 非課税でロールオーバーすることができる

年間80万円の非課税枠がある

ジュニアNISAの非課税枠は毎年80万円まで利用でき、対象となるのはジュニアNISA口座で管理されている上場株式等の運用益や配当金・分配金などです。

すでに保有している株式等をジュニアNISAに移管することはできず、あくまでも新たに買い付けた株式等が対象です。

子供の教育資金の準備ができる

ジュニアNISAは子どもや孫が0歳から始めることができるため、教育資金の準備のために利用されることが多いです。

近年、低金利の状態が続いており預貯金や学資保険では十分な運用益を期待できませんが、ジュニアNISAであればより大きな運用益を出せる可能性があったり、運用益が非課税になったりというメリットがあります。

また、ジュニアNISA口座の資金は子どもが18歳になると引き出せるようになるので、大学進学時の入学金や学費等に充てることができます。

5年間の非課税期間

ジュニアNISAの非課税期間は最長5年間で、年間80万円まで利用可能なため合計で最大400万円の非課税枠を利用できます。

たとえば、孫の教育資金として一度に400万円を贈与すると贈与税の課税対象になってしまいますが、ジュニアNISAを利用すれば税金が引かれずにそのまま教育資金を準備することができるのです。

非課税でロールオーバーすることができる

ジュニアNISA口座の非課税枠が利用できるのは5年間までですが、ロールオーバー制度を利用すれば、子どもや孫が20歳になるまで延長することができます。

ジュニアNISAは2023年12月末に終了してしまいますが、子どもが20歳になるまでは、「継続管理勘定」を利用してロールオーバーすることができます。

継続管理勘定とは、子どもや孫が20歳になるまで非課税でジュニアNISAでの運用商品を所持できるということをいい、ジュニアNISAの制度が終了しても、非課税で長期間運用できるというメリットがあります。

ジュニアNISAを始めてみたいという方には、国内株式個人取引シェアNo.1であるSBI証券がおすすめです。

まだ口座をお持ちでないという方は、是非SBI証券をチェックしてみてください。

\ 株式取引シェアNo.1! /

ジュニアNISAのデメリット

ジュニアNISAには子どもや孫の教育資金が非課税で準備できるなどのメリットがあることがわかりましたが、一方で以下のようなデメリットもあります。

- 途中引き出しが難しい

- 金融機関の途中変更ができない

- 2023年で制度が廃止される

- 元本割れのリスクがある

契約後に「知らなかった!」とならないように、しっかりと確認しておきましょう。

途中引き出しが難しい

ジュニアNISAは、口座開設者である子どもや孫が18歳になるまで、原則としてお金を引き出すことができません。

ちなみに、例外的に途中引き出しができるのは災害などの特別な事情がある場合のみで、税務署から承認が得られれば非課税で引き出すことができます。

それでも18歳未満で途中引き出しや口座廃止をすると、払い出し期間以前の利益までさかのぼって課税されるため、非課税となるはずだった売却益や配当が課税対象となってしまいます。

これは、ジュニアNISAが進学や就職といった子どもの将来のための資産形成を目的としていることが理由であり、出金制限を設けることで中長期的な資産の形成を促進する狙いがあると言われています。

なお、18歳前に特別な事情がなく引き出した場合は、ジュニアNISA口座は廃止となり、再度利用する際には新規口座を開設しなくてはなりません。

金融機関の途中変更ができない

一般NISAは、1年に一度金融機関を変更することができますが、ジュニアNISAは金融機関の変更ができません。

金融機関を変更したい場合は、現在のジュニアNISA口座を一度廃止して、新たな金融機関で新規でジュニアNISA口座を開設することになります。

ただし、先にも触れましたが、18歳未満でジュニアNISA口座を廃止すると、それまでの売却益や配当が課税対象となるうえに、新規口座開設には1~2か月程度を要することになるため十分な検討が必要です。

2023年で制度が廃止される

現在、2023年12月末にジュニアNISAの制度が終了すると決められているため、それ以降は新たな買付けをすることができません。

今後、ジュニアNISAの制度がどのような取扱いになるのかはわかりませんが、現段階においては2023年末12月末までの利用であることを考慮した投資設計が求められます。

元本割れのリスクがある

ジュニアNISAは投資商品なので、運用結果次第では元本割れのリスクがあることは忘れてはいけません。

預貯金や学資保険であれば元本保証されていることがほとんどですが、投資の場合は運用益が出るメリットがある一方、元本割れするリスクがあることに理解が必要です。

2024年からのジュニアNISA

注目のジュニアNISAですが、2023年で廃止されてしまいます。

2024年からは新NISAが開始されるので、詳しくチェックしておきましょう。

ジュニアNISAは2023年に廃止が決まっている。

新規に投資できるのは2023年まで。

2024年以降はジュニアNISAで新しく投資ができなくなる。

2024年からはどの時期でも引き出しが可能になります。

また、払い戻し制限も解除される見通しで、株や投信などをいつでも売却できる見通しです。

さらに、廃止に伴い非課税期間終了時のロールオーバーの手続きも不要となるので、成人になるまで非課税運用が継続できます。

ただし、ジュニアNISAは成人のNISAと違って海外出国の際の5年非課税が対象外となります。

海外留学などに伴って国内の非居住者となる場合は、口座を廃止して引き出しを検討しておくと良いでしょう。

ジュニアNISA口座開設までの流れ

ではここで、ジュニアNISAの口座開設までの流れについて確認していきましょう。

ジュニアNISAを利用できる金融機関は多数ありますが、そのなかでもおすすめの「SBI証券」についてご紹介していきます。

ジュニアNISA口座を開設するならSBI証券

| 名称 | SBI証券 |

| 取り扱い銘柄数 | 3,600銘柄以上 |

| 最低取引額 | 100円 |

| 取引手数料 | 0円(1日の約定代金300万円まで)※ |

| 外国株 | 米国・中国・韓国・ロシア・ベトナム・インドネシア・シンガポール・タイ |

| 対応サービス | NISA・つみたてNISA・iDeCo・ジュニアNISA |

| 公式サイト | 公式ページへ |

SBI証券は、株式会社SBI証券が運営する大手ネット証券サービスです。

手数料が安いことや金融商品の豊富さなどが魅力で、初心者から上級者まで親しまれており、現在では600万人以上に利用されています。

また、SBI証券では2021年4月20日より25歳以下の利用者の国内株式現物手数料を実質無料化されています。

未成年者の方も、月間1万円まで手数料は無料になるため非常に取引しやすいと言えるでしょう。

取扱商品については、国内株はもちろん、9カ国もの外国株や投資信託、債券、さらにFXにも対応しています。

どこの証券会社を選ぶべきか決められないという人は、SBI証券を使っておけば困ることは無いでしょう。

また、Tポイントサービス利用者なら、Tポイントが貯まる、使えるという点もメリットです。

\ 株式取引シェアNo.1! /

口座開設の流れ

ご紹介したように、SBI証券は投資初心者でも利用しやすいサービスが提供されていますので、ジュニアNISAを始めてみたい方にもぴったりの証券会社です。

では、SBI証券のジュニアNISAに申し込んだ場合を例にとって、口座開設の手順を確認していきましょう。

- 対象となる子どもの父母・未成年後見人の総合取引口座を開設する(まだ口座開設が済んでいない場合)

- 子どもの「未成年口座・ジュニアNISA同時申込み」をする

- 受け取った口座開設書類を返送する

- 口座開設後、ログインIDやパスワード気が記載された簡易書留が送付される

- 税務署の確認後、ジュニアNISAが開設される

このような流れで口座開設をすすめていきます。

SBI証券の口座開設の流れについて詳しく開設した記事もありますので、気になる方は是非チェックしてみてください。

必要書類

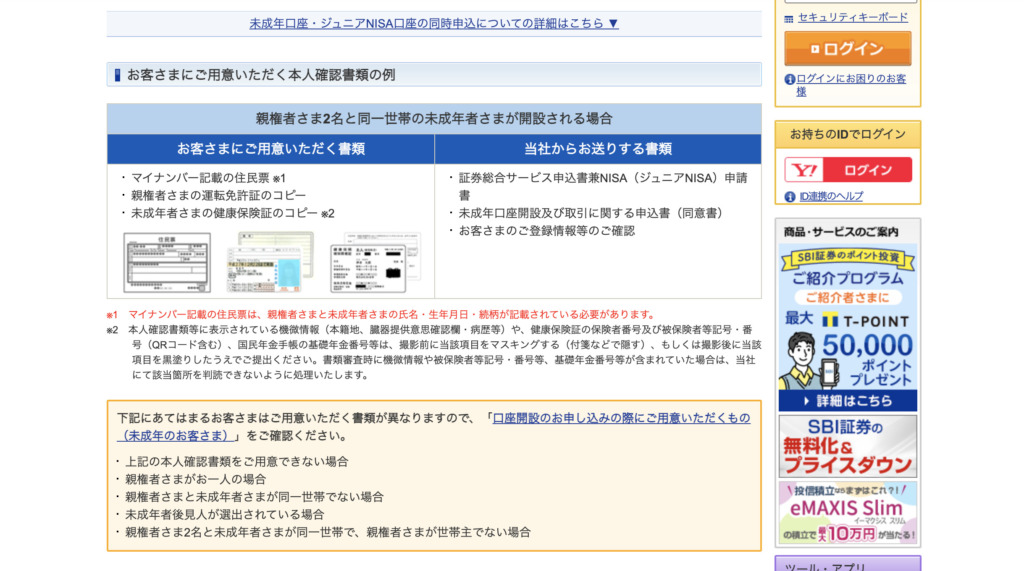

SBI証券で「未成年口座・ジュニアNISA同時申込み」をする際には以下の本人確認書類が必要です。(親権者さま2名と同一世帯の未成年者さまが開設の場合)

- マイナンバー記載の住民票

- 親権者さまの運転免許証のコピー

- 未成年者さまの健康保険証のコピー

まだSBI証券の口座をお持ちでないという方は、この機会に是非口座開設をしてみてください。

\ 株式取引シェアNo.1! /

ジュニアNISAおすすめ銘柄

ではここで、ジュニアNISAにおすすめの銘柄を4つ厳選してご紹介します。

今回ご紹介するのは以下の4つとなりますので、銘柄選びの参考にしてください。

- 三菱UFJ国際「eMAXIS Slimバランス(8資産均等型)」

- SBI「SBI・バンガード・S&P500インデックス・ファンド」

- ニッセイ「<購入・換金手数料なし>ニッセイ外国債券インデックスファンド」

- レオス「ひふみワールド+」

三菱UFJ国際「eMAXIS Slimバランス(8資産均等型)」

運用方針として、投資対象資産ごとの指数を均等比率で組み合わせた合成ベンチマークに連動することで成果を上げることを目指しています。

各マザーファンド等を通じて、日本はじめ他国の株式や公社債および不動産投資信託証券(REIT)に投資をします。

購入時手数料は無料(ノーロード)なのでムダなコストを支払わずに済みます。

SBI「SBI・V・S&P500インデックス・ファンド」

| 基準価格 | 20,628円 |

| 純資産総額 | 674,143百万円 |

| 信託報酬(税込み)/年 | 0.0938%程度 |

| 運用会社 | SBIアセットマネジメント |

| 購入できる証券会社例 | SBI証券、SMBC日興証券、マネックス証券など |

「SBIグループ」と世界最大級の運用会社である「バンガード®」が共同で提供する低コストなサービスです。

「バンガード・S&P500ETF」を通し、S&P500指数(円換算ベース)に連動することで成果を得ることをめざしています。

なお、S&P500指数とは、米国株式市場の動きを示す指数のひとつで、ニューヨーク市場の時価総額の約75%をカバーしているため、機関投資家などに広く利用されているものです。

SBI・バンガード・S&P500について詳しく解説した記事もありますので、興味がある方は是非参考にしてみてください。

ニッセイ「<購入・換金手数料なし>ニッセイ外国債券インデックスファンド」

| 基準価格 | 12,748円 |

| 純資産総額 | 24,080百万円 |

| 信託報酬(税込み)/年 | 0.154%以内 |

| 運用会社 | ニッセイ・アセットマネジメント |

| 購入できる証券会社例 | SBI証券、楽天証券、松井証券など |

日本以外の主要国の国債に投資することで、FTSE世界国債インデックス(除く日本、円換算ベース)の動きに連動する投資成果を得ることを目標に運用します。

購入時および換金時の手数料は無料です。

レオス「ひふみワールド+」

| 基準価格 | 16,645円 |

| 純資産総額 | 211,641百万円 |

| 信託報酬(税込み)/年 | 1.628%以内 |

| 運用会社 | レオス・キャピタルワークス |

| 購入できる証券会社例 | SBI証券、楽天証券、松井証券など |

日本以外の世界各国の株式等の中から高い成長性が見込まれる銘柄を主要な投資対象としています。

業種や企業規模にかかわらず、長期的な将来価値のある銘柄で、市場価値が割安と考えられときに長期的な投資をします。

ジュニアNISA口座を検討している方には、国内株式個人取引シェアNo.1のSBI証券が人気です。

まだ口座をお持ちでないという方は、是非この機会にSBI証券の口座開設をしてみてください。

\ 株式取引シェアNo.1! /

ジュニアNISAに関してよくある質問

これからジュニアNISAを始める方には、ちょっとした疑問や不安があるものです。

そこで、よくある質問について答えていきますので、疑問解消にお役立てください。

ロールオーバーすることはできますか?

はい、ロールーオーバーすることは可能です。

ジュニアNISA口座内で買付けした商品の非課税期間は5年間で満了となりますが、一般NISA口座と同様にジュニアNISA口座でも、非課税期間が満了した場合は、ロールオーバーを利用することができます。

ジュニアNISAの制度廃止後はどうすればいいのでしょうか?

ジュニアNISAの制度が廃止されるときに子どもや孫が何歳かで対応が異なります。

【ジュニアNISA利用中に20歳になる場合】

20歳になる年の1月1日に自動的に一般NISAの口座が開設され、「一般NISA」か「つみたてNISA」にするかを選ぶことができ、一般NISAにした場合、ジュニアNISA内に保管されている金融商品を移管することができます。

NISAとつみたてNISAを比較解説した記事もありますので、興味がある方はチェックしてみてください。

【20歳前にジュニアNISA制度が終了する場合】

2024年以降の各年で、5年間の非課税期間を終了した金融商品を「継続管理勘定」にロールオーバーすることができます。

継続管理勘定では20歳になるまで非課税で保有し続けることができますが、新規の買付けをすることはできず売却のみが可能となります。

ジュニアNISAのまとめ

ジュニアNISAは、投資による運用益などが年間80万円・最長5年間で合計400万円非課税になる金融商品で、税金をかけずに子どもや孫に教育資金を準備できる手段のひとつです。

しかし、途中で引き出すことが原則できない、元本割れリスクがあるなどのデメリットがある点に注意が必要なうえ、制度自体が2023年で終了してしまいます。

制度終了後は子どもや孫が20歳になるまで非課税で保有することができ、20歳になると自動的に一般NISA口座が開設されるので移管することもできます。

ジュニアNISAのメリットとデメリットをしっかり理解したうえで、非課税枠を有効活用して資金を貯めていきたいですね。

- ジュニアNISAは子どもや孫の教育資金の準備に役立つ「少額投資非課税制度」である

- 非課税枠は年間80万円で最長5年間、合計400万円が利用可能

- 18歳まで原則引き出し不可、元本割れリスクがあるなどのデメリットがある

- 制度は2023年に終了だが、20歳までは非課税で保有できる

- 20歳以降は自動的に一般NISAの口座が開設される

どこの証券会社にすれば良いか迷っている人は、国内株式個人取引シェアNo.1のSBI証券にしておけば困ることは無いでしょう。

まずはSBI証券をチェックし、少額から取引を始めてみましょう。

\ 株式取引シェアNo.1! /