ST/STOとは?デジタル証券の活用事例と今後の将来性を解説

近年注目を集めている投資の中に「ST(セキュリティトークン)」と呼ばれる資産があります。

ST(セキュリティトークン)は、不動産や有価証券、企業のプロジェクトなど価値のあるあらゆるものをブロックチェーン上でトークン化した資産のことです。

企業の中には、STを発行して資金調達を行う「STO(セキュリティトークンオファリング)」が注目され始めており、複数の大手証券会社が一般社団法人 日本STO協会を発足するなど取引を推進する動きが強まっています。

しかし、STO投資にはどのようなメリット・デメリットがあり、将来性があるのか不安に感じているという人もいるでしょう。

今回の記事ではSTOの概要からメリットや事例、今後の将来性について詳しく解説していきます。

- STOはブロックチェーン上で発行されるトークン化されたデジタル式の有価証券を活用した資金調達方法

- IPOに比べて手数料や取引時間などのコスト面が優れている

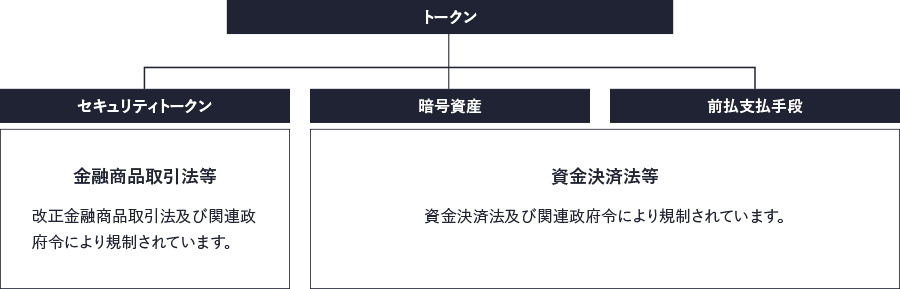

- ICOでは法律が整備されていなかったが、STOでは改正金融商品取引法等や関連する政令で規制されている

- 匿名性の高さや取引データがハッキングされにくい点がメリット

- 一方で、STOを活用する企業が多いとはいえず、投資先は豊富ではない

- 日本国内でも不動産STOを中心にさまざまな事例がある

- 海外のレポートによると、2025年にはSTOの市場規模が30兆円を超える見通し

- STOへ投資するなら大手ネット証券のSBI証券が使いやすい

STOへの投資に興味のある方は、大手ネット証券会社であるSBI証券が使いやすいプラットフォームとして挙げられるでしょう。

大手ネット証券会社が運営しているという安心感があり、過去に6件のセキュリティトークンを販売した実績もあるため、興味のある方は公式サイトにアクセスし口座開設を検討してみましょう。

\ 株式取引シェアNo.1! /

STO(セキュリティトークンオファリング)とは?

まずは、STOの概要について解説します。

STO(セキュリティトークンオファリング)とは

STOは「Security Token Offering(セキュリティ・トークン・オファリング)」という正式名称で、ブロックチェーン上で発行されるトークン化されたデジタル式の有価証券、もしくは、トークンを活用して資金調達を行う手法を指します。

そもそも「セキュリティトークン」とは、有価証券をブロックチェーン上に発行しているため、改ざんされにくく取引の匿名性が高い点が特徴です。

従来の資金調達方法としては、新規株式を発行して投資家に購入してもらう「IPO(Initial Public Offering)」が主流でした。

しかし、STOでは株式を発行せずとも資金調達が可能なため、コストや取引時間などの制約を受けません。

つまり、STOは企業の資金調達方法としてメリットが豊富で、さまざまな会社が導入しやすいため、投資家からも注目を集めているのです。

STOとICOの違い

STOの前進として、仮想通貨を利用した資金調達手段の1つにICO(Initial Coin Offering)というものが利用されていました。

ICOとSTOの違いについては、以下の通りです。

| 種類 | 特徴 |

|---|---|

| ICO(Initial Coin Offering) | 法令による規制が整備されない中で実施されていた |

| STO(Security Token Offering) | 改正金融商品取引法等や関連する政令で規制されている |

ICOには規制が設けられていなかったため、詐欺的な案件が多発するという被害が見受けられました。

詐欺案件が増えると、投資家がICOへの投資を控える可能性が懸念され、企業が円滑に資金調達を行えないリスクが考えられます。

そのため、STOでは、各国の金融当局が自国に基づいた法律を整備し、詐欺による資金調達を行えないよう取り組んでいるのです。

日本でも2020年5月に改正金融商品取引法が施行され、「セキュリティトークン」を「第一項有価証券」に分類すると定めています。

つまり、「セキュリティトークン」は株式や投資信託と同じ法律が適用されるということです。

STOのメリット

STOのメリットとしては、以下の3点が挙げられます。

- 取引データを改ざんできない

- 取引時間に制限がない

- 取引手数料が抑えられる

取引データを改ざんできない

STOではブロックチェーン上で有価証券が発行されており、取引データを改ざんできないため、投資家にとっては安心してトークンを購入できるというメリットがあります。

例えば、IPOによる資金調達の場合、証券会社へのハッキングが発生すると、取引データの改ざんや不正取得のリスクが考えられるでしょう。

しかし、ブロックチェーンは取引データを複数のコンピューター上に分散管理しているため、ハッキングによる被害が起こりにくく企業と投資家の両方にとってメリットです。

取引時間に制限がない

STOでは仮想通貨やFXなどと同様、24時間いつでも取引を行える点がメリットです。

従来、株式投資やIPOは、証券取引所の対応時間内でしか購入できませんでした。

一方でSTOでは休日や深夜の時間帯など、自分が取引しやすい時間に購入できるため、平日は仕事で忙しいという投資家にも安心です。

取引手数料が抑えられる

STOではブロックチェーンを介して取引を行い、証券取引所のような仲介者が必要ないため、手数料が抑えられる点がメリットです。

投資家にとっては、トークンを購入するためにかかるコストが抑えられるため、気軽に取引しやすくなります。

また、企業側にとっても投資家の購入が活発になるため、資金調達が円滑に進みやすいというメリットがあります。

STOのデメリット

STOのデメリットとしては、以下の3点が挙げられます。

- 金融商品取引法によって制限されている

- 投資先が多いとはいえない

- リターンが大きいわけではない

金融商品取引法によって制限されている

STOは詐欺案件の防止のため、金融商品取引法による細かいルールが定められており、金融庁によって監視されています。

企業側はセキュリティトークンの発行に際してさまざまな制約を受けるため、資金調達を断念してしまうケースもあります。

また、万が一法律に違反した場合は罰金等の処罰を受けるため、投資先の経営状態が悪化するなどのリスクも考えられるでしょう。

そのため、投資家としてSTOの取引を行う場合は、発行体企業の目論見書などをしっかりと確認する必要があります。

投資先が多いとはいえない

STOは導入開始されてから年月が浅いため、資金調達を検討している企業そのものが多くはありません。

そのため、投資家にとっては取引したい投資先が見つからないことも考えられるでしょう。

今後、さまざまな企業がSTOを活用することで、このデメリットは改善されますが、現時点では株式投資のように自由に投資先を選べない点に注意が必要です。

リターンが大きいわけではない

STOはブロックチェーンを活用した投資となりますが、仮想通貨に比べてリターンは高くありません。

一方で、STOは金融庁による厳正な審査を受けているため、リスクも抑えられているという見方もできるでしょう。

仮想通貨はボラティリティ(価格変動の幅)が高く、得られるリターンも大きいですがリスクも同様に存在します。

仮想通貨よりもリスクを抑えた投資をしたい場合はSTOが向いているでしょう。

STOの事例

STOはどのような企業が活用しているのか気になるという方もいるのではないでしょうか。

ここからは、STOによる資金調達の実施例として、以下の3社の事例を紹介していきます。

- tZERO

当時最大規模である1.34億ドルの資金調達事例 - Bitbond

欧州初のSTO事例 - ケネディクス

日本最大となる約70億円規模の不動産STO事例

tZEROによる1.34億ドルの資金調達

tZEROは、仮想通貨取引所やセキュリティトークンの流動化ソリューションを提供する会社です。

tZEROは親会社の経営不振による資金調達を実施するため、「TZROP」というERC-20規格のセキュリティトークンを発行しました。

「TZROP」は2017年12月〜2018年8月の9ヶ月間に約1億3400万ドルの資金調達に成功し、STOの事例の中でも特に巨額の取引となりました。

投資家はtZEROの総収入のうち、10%を四半期のたびに受け取れるため、保有するだけで利益が発生するトークンであることが魅力です。

ドイツのBitbond社によるBitbondトークン(BB1)の発行事例

ヨーロッパとして初のSTO案件となったのが、ドイツのBitbond社によるBitbondトークン(BB1)の発行事例です。

Bitbond社はブロックチェーンを活用して中小企業や零細企業の融資を仲介するシステムを提供しています。

今回のSTOでは、融資のために必要な資金を調達する目的で、Bitbondトークン(BB1)が発行されました。

Bitbondトークンを購入した投資家は融資された企業からの手数料として4%の収入が得られる仕組みです。

また、目論見書によると、BitbondトークンではStellarと呼ばれるブロックチェーンでのみ取引可能で、保有できるウォレットが限られるというデメリットがありましたが、結果としては210万ユーロの資金調達に成功しています。

ケネディクス:日本最大となる約70億円規模の不動産STO事例

日本の不動産ファンドを運営する会社であるケネディクスは、2022年8月に不動産STOとして発行価格の総額が69億1,500万円(発行価額の総額66億3,148万円)となる日本最大の不動産STOによる資金調達を完了しました。

STOの中でも、対象となる資産を不動産に限定したもの

上記の不動産STOでは、資産規模146億円の物流施設を担保資産としています。

また、資金調達に伴い「ケネディクス・リアルティ・トークンロンコプロフィットマート厚木Ⅰ(譲渡制限付)」を運用開始しました。

ケネディクスは以前にも2回不動産STOによる資金調達を行っており、不動産ファンド運営会社にとっては手軽に不動産を運用しやすい環境が整っていることがわかります。

STOの今後・将来性

STOが投資先として見込めるのか、という不安をお持ちの方もいるかもしれません。

確かに、現時点ではSTOは導入を開始したばかりであり、他の投資先に比べて実績が少ないといえます。

しかし、今後は多くの企業が資金調達手段として利用する可能性があるため、投資を検討する余地はあるでしょう。

また、STOの今後の将来性については、以下の3点が挙げられます。

- 2025年には約30兆円を超える取引規模となる見通し

- 将来的には多くの有価証券がセキュリティトークンに置き換わる可能性もある

- 国内の大手金融グループがプラットフォームを立ち上げており、取引の場が拡大している

2025年には約30兆円を超える取引規模となる見通し

一般社団法人 日本STO協会が2022年3月に金融庁へ提出した報告書によると、2025年には全世界の市場規模が約30兆円を超える見通しというレポートが存在することを示唆しています。

日本国内ではSTOを活用した企業は数少ないですが、政府としてもDXを推進している関係上、デジタルの世界で取引が完結するSTOは政策としても合致しているため、今後普及が進む可能性があるでしょう。

30兆円の市場規模であれば、投資先としてはメジャーな部類に該当するため、数年後には多くの企業へ取引できる可能性が高いです。

将来的には多くの証券がセキュリティトークンに置き換わる可能性もある

世界的にもデジタル化の流れは急速に進んでおり、既存の有価証券をセキュリティトークンへ置き換える流れは進んでいます。

デジタルトークンをブロックチェーン上に発行できるSTOはセキュリティの面からも優れており、今後はさまざまな資産がSTOとして運用される可能性は高いでしょう。

国内で現在発行されているSTOはデジタル社債、不動産信託受益権を裏付け資産とする受益証券発行信託型や匿名組合出資型のデジタル証券が中心となりますが、今後は航空機や船舶のリース債権・住宅ローン等の金銭債権・知的財産権などもSTになる可能性があります。

セキュリティトークンの対象が増えることは企業・投資家の両方にとってメリットがあるため、今後は取引が急速に拡大する可能性もあるでしょう。

国内の大手金融グループがプラットフォームを立ち上げており、取引の場が拡大している

国内では、STOの取引を円滑に進めるために、大手金融会社がなどがプラットフォームの立ち上げに注力している状況です。

すでに、以下の企業でプラットフォームやサービスの開発が行われました。

- SBIホールディングス・三井住友フィナンシャルグループ

STOの取引所「大阪デジタルエクスチェンジ(ODX)」を立ち上げた - 三菱UFJフィナンシャルグループ

セキュリティトークンのシステム「Progmat」を用いた研究所「ST研究コンソーシアム(SRC)」を立ち上げた - 野村ホールディングス

セキュリティトークンの発行・管理が行えるシステム「ibet」を提供 - Securitize Japan・株式会社LIFULL

不動産STOを対象とするプラットフォームの立ち上げ

上記から、金融会社の多くはSTOの取引を推進していることがわかるでしょう。

今後さまざまなサービスやプラットフォームが普及されることで、STOの取引が活発になることが予測されます。

STOに投資するならSBI証券

大手ネット証券会社であるSBI証券では、主要ネット証券で初めてSTOによる資金調達の取扱いを開始しました。

過去には不動産を裏付けとするセキュリティトークンを中心に6つの販売事例があり、実績も豊富です。

- 2023年7月

いちご・レジデンス・トークン-中目黒・神楽坂・明大前・代々木・三軒茶屋-(譲渡制限付) - 2023年5月

MFシェア 駒込レジデンス(譲渡制限付) - 2022年11月

いちご・レジデンス・トークン-麻布・白金・日本橋-(譲渡制限付) - 2022年5月

不動産のデジタル証券~ALTERNAレジデンス 新宿中落合・経堂・門前仲町~(譲渡制限付) - 2021年11月

不動産のデジタル証券~神戸六甲アイランドDC~(譲渡制限付き) - 2021年7月

ケネディクス・リアルティ・トークン渋谷神南(譲渡制限付き)

大手ネット証券がSTOを取り扱っているため、投資先が多いことと、信頼性の高い企業に投資できることがメリットです。

また、SBI証券の公式サイトから手軽にSTの購入ができるため、取引の手間がかからないという魅力もあります。

口座開設手続きを行うとすぐにSTの取引が行えます。ぜひこの機会に公式サイトをチェックしてみてください。

\ 株式取引シェアNo.1! /

まとめ

今回の記事では、STOの特徴やメリット、過去の事例について解説しました。

- STOはIPOやICOに比べて取引のメリットが多く、今後は多くの企業が導入する可能性がある

- 改正金融商品取引法等や一般社団法人 日本STO協会が制度を整備しており、投資家は安心して取引できる点がメリット

- 現時点ではSTOを活用する企業は多くないが、今後は有価証券や不動産だけでなく、金銭債権やリース債権、プロジェクト、知的財産権などのさまざまな資産へ投資できるようになる

- 2025年にはSTOの市場規模が30兆円を超える見通しを発表していることから、多くの企業がプラットフォームを提供し取引を推進している

- STOへ投資を考えている方は、過去に6回STOを販売した大手ネット証券のSBI証券が使いやすい

STOは数年前に導入されたばかりの投資であり、実績としては多くはありませんが、海外では1.34億ドルの資金調達に成功した事例もあるなど、今後に注目が集まっています。

日本でも約70億円規模の不動産STOが販売された実績もあり、多くの投資家が期待していることがわかるでしょう。

今後はさまざまな有価証券やプロジェクトがST化される可能性があり、投資の幅が広がることが予想されるため、興味のある方は取引を検討してみましょう、

STOの取引にはさまざまなプラットフォームが利用できますが、投資先の信頼性や安心できるプラットフォームで取引したい方は大手ネット証券のSBI証券が便利です。

SBI証券では、過去に不動産STOを中心とした全6件の販売事例があり、実績も豊富なため、興味のある方は公式サイトから詳細を確認してみましょう。

\ 株式取引シェアNo.1! /