【最新】海運株おすすめランキング!今後の見通し/予想から配当利回りの比較まで徹底解説

海運株とは、船舶で貨物や旅客などを輸送する海運業を営む企業の株式のことです。

現在、海運株が歴史的な好況を迎えていることをご存じでしょうか。

業界全体的に業績が急伸したことを受けて、株価が10数年ぶりの高値圏を推移している企業が続出しています。

そのうえ、なんと8%~16%という驚異的な配当利回りが見込まれる銘柄も多数でてきました。

いま、海運株に何が起きているのでしょうか。

この記事では、海運株の特徴や今後の見通し、おすすめのランキングなどをご紹介していきます。

ぜひ参考にしてみてください。

- 海運株は景気変動に敏感に反応するシクリカル銘柄

- コロナ禍やウクライナ侵攻による物流ひっ迫の影響で海運株は歴史的な好業績

- 今期は多くの海運株で非常に高い配当利回りとなる予定

- 一方、海運需要はすでにピークアウト、来期以降は分野で明暗分かれる可能性

- 海運株を取引するならCFD取引で「売り・買い」どちらからでもリターンを狙えるIG証券がおすすめ!

IG証券のCFD取引なら、元手資金に最大5倍のレバレッジをかけて海運株に投資できます。

売り・買いのどちらからでも取引機会を狙えるCFD取引なら、今後の海運株の変動にも柔軟な対応が可能です。

現在、新規口座開設キャンペーンも実施中ですので、興味のある方はこの機会にぜひIG証券をチェックしてみてください。

\ 50,000円のキャッシュバック実施中!/

海運株とは?

島国である日本には、海運業を営む企業が多く存在しています。

日本郵船や商船三井、川崎汽船といった企業は、こうした海運株の代表的な銘柄です。

ここでは海運株の特徴についてご紹介します。

- 物資や旅客の輸送や、船舶の賃貸を行うビジネスモデル

- 日本の貿易の99%以上が海上輸送によるもの

- 海運株は景気変動に敏感なシクリカル銘柄

- コロナ禍とウクライナ侵攻に伴う物流ひっ迫で歴史的な好業績

物資や旅客の輸送や、船舶の賃貸を行うビジネスモデル

海運業のビジネスモデルは、大別して次の2つに分けられます。

船舶による海上輸送

あたりまえの事ですが、海運業における最も基本的なビジネスモデルは、船舶による海上輸送です。

これには貨物船やタンカーなどで物資を輸送する貨物輸送と、フェリーやクルーズ船などで乗客を運ぶ旅客輸送があります。

船舶はスピードが遅い一方で、一度に大量に運べる圧倒的な積載量と、エネルギー効率や経済効率の良さという強みがあるため、貨物輸送において非常に多く活用されています。

一方で旅客輸送では短距離は車、中距離は鉄道、長距離は航空機といった迅速な手段があるため、船舶の出番はフェリー航路や豪華客船などに限定されています。

そのため、海上貨物輸送の需要が海運業の業績にとって重要な要素となっています。

船舶の賃貸(傭船契約)

海運業のビジネスモデルでもう一つ重要なものが、船舶の賃貸です。

出来るだけ多くの、そして幅広い種類の船舶を運行できることが海運業における強みとなります。

しかし、船舶は大型のものだと1隻で数十億円~数百億円もする非常に高価な資産ですので、たくさん保有するにも限度というものがあります。

また、荷物の種類によって必要な船舶の種類も変わりますので、全ての船舶を自己所有で運用するのは効率がよくありません。

そこで、保有する船舶を傭船契約という形で企業に貸し出すビジネスモデルも一般的となっているのです。

日本の貿易の99%以上が海上輸送によるもの

島国である日本では海上輸送が物流の大きな比率を占めています。

国土交通省が発行する交通政策白書によると、国内貨物輸送における輸送機関分担率では海上輸送が約4割を占めています。

これは、約5割を占めるトラック輸送に次いで2番目に多く、それぞれ1割にも満たない鉄道や航空機と比べると圧倒的な水準です。

更に、国際貨物輸送となると実に99%以上が海上輸送によって賄われている状態で、航空輸送は1%にも達していません。

食料自給率が4割以下、エネルギー自給率に至っては1割程度の日本では、多くの資源を海外からの輸入に頼っています。

その一方で、自動車や電子部品、鉄鋼などの工業製品を多く輸出しています。

海運株は、莫大な海上貨物輸送によって日本経済の根幹を支えているセクターなのです。

海運株は景気変動に敏感なシクリカル銘柄

先述したように、海運株は海上貨物輸送の占める比率が高いセクターですが、こうした貨物需要は景気によって変動します。

好景気で企業が大量の製品を生産し、消費者がたくさん商品を購入する時は貨物需要が増加しますが、不況によって経済が減速すると貨物需要は減少してしまいます。

貨物需要の増減は、海運株の業績に直結する大きな問題です。

そのため、海運株は景気によって左右されやすい「シクリカル銘柄(景気敏感株)」とされているのです。

コロナ禍とウクライナ侵攻に伴う物流ひっ迫で歴史的な好況に

さて、冒頭でもご紹介しましたが現在多くの海運株銘柄が歴史的な好業績を記録しています。

こちらは海運株を代表する3銘柄(日本郵船・商船三井・川崎汽船)の株価を長期で比較したチャートです。

3銘柄ともに、コロナウイルスの感染拡大初期は下落しているものの、2021年頃から急激に株価が上昇し始め、現在では過去10年にない高値圏を推移していることがわかります。

コロナ禍やロシアによるウクライナ侵攻によって経済が混乱した時期と重なりますが、シクリカル銘柄(景気敏感株)と言われるはずの海運株が上昇したのは何故でしょうか。

これは、コロナ禍によって物流がひっ迫したことが背景にあります。

世界的な感染者の増加や都市のロックダウンなどで港湾機能が低下し、入港待ちが大量発生したことで貨物船の不足が生じ、海上運賃の急騰を招いたのです。

所有する貨物船が普段よりも格段に高い運賃でフル回転した結果、海運各社に巨額の利益がもたらされ、それが現在の海運株急伸や高配当に繋がったというわけです。

海運株が上昇する理由・要因

それでは、海運株が変動する理由・要因について整理していきます。

まずは海運株の上昇要因について見てみましょう。

国際的な海運需要の増加

一般的に海運需要が高まると、海上運賃は上昇していきます。

海上運賃の上昇は海運株の業績向上につながるため、海運株の上昇要因となります。

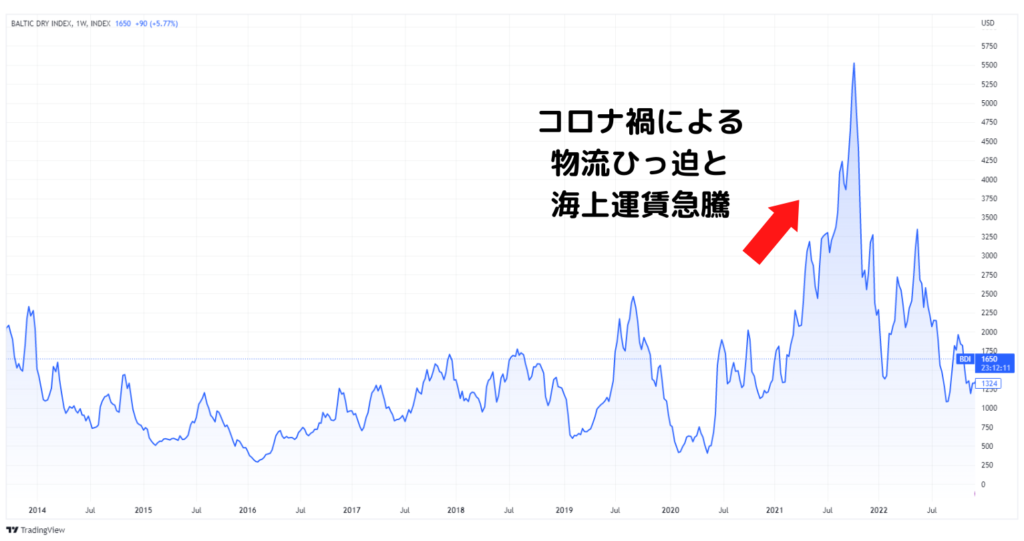

この海上運賃に関する指標としては、「BDI(バルチック海運指数)」が有名です。

これはイギリスのバルチック海運取引所が公表している指標で、世界各国の海運会社から聞き取り調査した外航不定期船の運賃から算出されています。

海上運賃の動向を調べる際は、BDIに注目してみると良いでしょう。

物流のひっ迫に伴う海上運賃の上昇

先ほどご紹介した通り、直近ではコロナ禍による物流ひっ迫によって海運株が急上昇しました。

この現象はBDIからも読み取ることができます。

BDIのここ数年の動きを見てみると、2020年前半にコロナウイルス感染拡大とともに一時的に下落していますが、2020年後半から2021年末にかけて急激に上昇していることがわかります。

これは先述した海運株3社の株価チャートと非常によく似た動きをしていることがわかると思います。

このように、海上運賃と海運株は強い連動性があると言えるのです。

世界的な景気拡大への期待感

海運株は景気に敏感なシクリカル銘柄とされています。

これは、企業の生産活動や人々の消費活動が景気によって大きく増減し、海運需要もその影響を受けるためです。

実際に、2020年後半以降の海運株の急騰は物流ひっ迫の影響の他に、コロナ禍後の経済再開への期待買いという側面もあったと言われています。

海運株の動向を考える際には、日本と世界の景気動向に注目する必要もあるでしょう。

海運株が下落する理由・要因

続いて、海運株の下落要因についても見ていきましょう。

船舶の供給過多

一般的に海運需要の減少は海運株にとって大きな下落要因となりますが、過剰な造船によって船舶が供給過多になった場合も、海運需要の減少と同じ現象が起きてしまいます。

船舶の造船には長い期間が必要なため、海運会社は数年以上先の状況を予想しながら造船を計画します。

明るい景気見通しに基づいて世界中で大量の造船発注が行われた後、リーマンショックのような出来事でこの予想が覆されると、大変な船舶供給過多が発生してしまうのです。

需要よりも船舶の方が多ければ、海上運賃は下落していきます。

こちらもBDIなどの指標も参考にしながら、動向に注意するとよいでしょう。

株価上昇が一服したあとの利食い

これは海運株に限った話ではありませんが、株価が大きく上昇してきた銘柄には短期売買の資金が多く含まれている傾向があります。

こうした短期資金は、株価上昇が落ち着いてくると逃げ足も速いという特徴がありますので、時として小さなマイナスニュースでも大きな売り圧力となる場合があります。

特に、冒頭でご紹介したように10数年ぶりの高値圏を推移している海運株では注意する必要があるでしょう。

景気後退への不安感

景気に敏感なシクリカル銘柄とされている海運株にとって、景気の先行きが不透明になることは下落要因となります。

国内貨物と国際貨物の両方を担う海運株では、日本だけでなく日本の貿易相手国の景気動向の影響も大きく受けます。

特に日本にとって大きな貿易相手国である、アメリカや中国の経済に不安感が広がる際は要注意と言えるでしょう。

2024最新!海運株おすすめランキング

海運株にはどのような銘柄があるのでしょうか。

ここでは、主要な海運株の中からおすすめの銘柄について、ランキング形式でご紹介していきます。

- 【9101】日本郵船

- 【9104】商船三井

- 【9107】川崎汽船

- 【9110】NSユナイテッド海運

- 【9119】飯野海運

- 【9115】明治海運

- 【9130】共栄タンカー

※株価は2023/8/14終値を使用

【9101】日本郵船

| 銘柄名 | 日本郵船 |

| 銘柄コード | 9101 |

| 株価 | 3,1772円 |

| 時価総額 | 1,924,343百万円 |

| PER | 8.71倍 |

| 配当利回り | 3.45% |

| 株主優待 | 100株以上保有: 飛鳥クルーズの優待割引券 |

日本郵船は日本の海運株の中で最大手で、世界でも有数の海運会社です。

三菱グループの中核企業として長い歴史を持ちます。

売上高は2022年3月期で2兆2800億円を超え、これは2位・3位の商船三井・川崎汽船の合計よりも大きな規模となっています。

海上運賃の高騰を背景に、商船三井・川崎汽船と共同出資しているコンテナ船事業会社「オーシャン・ネットワーク・エクスプレス」などの業績が好調で、今期決算では大幅な増収増益が見込まれています。

今年の海運株バブルを代表する銘柄の一つと言っても差支えないでしょう。

【9104】商船三井

| 銘柄名 | 商船三井 |

| 銘柄コード | 9104 |

| 株価 | 4,015円 |

| 時価総額 | 1,453,889百万円 |

| PER | 6.76倍 |

| 配当利回り | 4.48% |

| 株主優待 | 100株以上保有: ①客船「にっぽん丸」クルーズ優待 ②フェリーサービス「さんふらわあ」優待 |

商船三井は、日本の海運株の中で日本郵船に次ぐ規模の海運会社です。

売上高は1兆2700億円(2022年3月期)ほどで日本郵船の約半分となっていますが、商船三井は資源エネルギー輸送で強みを持ち、海洋事業やLNGタンカーなどの分野に力を入れています。

日本郵船・川崎汽船と共同出資するコンテナ船事業を中心に好業績を記録しており、今期決算は増収増益が見込まれています。

また高い配当性向のため、配当利回りでは日本郵船を上回る高配当株となっています。

これによって商船三井は最も配当利回りが高い日本企業となっています。

【9107】川崎汽船

| 銘柄名 | 川崎汽船 |

| 銘柄コード | 9107 |

| 株価 | 4,928円 |

| 時価総額 | 1,235,511百万円 |

| PER | 10.15倍 |

| 配当利回り | 4.06% |

| 株主優待 | なし |

川崎汽船は、日本郵船・商船三井に次ぐ規模をもつ海運会社です。

売上高は約7570億円(2022年3月期)で日本郵船と比較すると3分の1ほどになりますが、国内第3位の実力を有し、上位2社とともに日経平均株価の構成銘柄となっています。

日本郵船・商船三井と比べるとコンテナ船事業の比率が高いとされており、3社で共同出資するコンテナ船事業「オーシャン・ネットワーク・エクスプレス」では、商船三井と同じ31%を出資しています。

予想配当利回りは5.96%となっており、一般的に見れば十分高配当株と言える水準でしょう。

【9110】NSユナイテッド海運

| 銘柄名 | NSユナイテッド海運 |

| 銘柄コード | 9110 |

| 株価 | 3,995円 |

| 時価総額 | 95,763百万円 |

| PER | 7.65倍 |

| 配当利回り | — |

| 株主優待 | なし |

NSユナイテッド海運は、日本製鉄と日本郵船を主要株主とする海運会社です。

日本製鉄から約33%、日本郵船から約18%の出資を受けており、両者ともにNSユナイテッド海運を関連会社としています。

ばら積み貨物船やタンカーなどを中心に、約1960億円の売上高(2022年3月期)がある準大手海運として位置付けられています。

【9119】飯野海運

| 銘柄名 | 飯野海運 |

| 銘柄コード | 9119 |

| 株価 | 965円 |

| 時価総額 | 105,089百万円 |

| PER | 8.30倍 |

| 配当利回り | 3.63% |

| 株主優待 | 500株以上保有: ①カタログギフト商品または社会貢献活動への寄付 ②公演招待(抽選) またはオリジナル商品(抽選) |

飯野海運は資源・エネルギー輸送を主力とする海運会社です。

2022年3月期の売上高は約1040億円で、主にケミカルタンカーやLNGタンカーなどの不定期船事業が中心となっています。

中東からの石油化学製品の輸送や、国内のLPG・石油化学系ガス輸送において非常に高いシェアを誇ります。

また配当性向が高く、予想配当利回り5.59%は十分高配当株と言える水準でしょう。

【9115】明治海運

| 銘柄名 | 明治海運 |

| 銘柄コード | 9115 |

| 株価 | 701円 |

| 時価総額 | 25,236百万円 |

| PER | 11.32倍 |

| 配当利回り | ー |

| 株主優待 | なし |

明治海運は傭船契約による船舶の貸し出しを行う海運会社です。

石油タンカー、LNGタンカー、各種貨物船などの保有船舶を国内外の海運会社に提供しており、売上高は約460億円(2022年3月期)ほどとなっています。

今期の業績は増収増益が見込まれていますが、配当金については「為替状況等の不確定要素があるため、現時点では未定」*とされています。

なお、ここ数年では一株あたり5円~7円程度の配当実績となっています。

*明治海運株式会社 第169期中間報告書 より

【9130】共栄タンカー

| 銘柄名 | 共栄タンカー |

| 銘柄コード | 9130 |

| 株価 | 845円 |

| 時価総額 | 6,464百万円 |

| PER | 92.35倍 |

| 配当利回り | 2.37% |

| 株主優待 | 100株以上保有: QUOカード(1,000円相当) |

共栄タンカーは、原油の外航運輸を中心とした海運会社です。

保有船舶の約半分が原油タンカーとなっており、中東地域から日本への原油輸入を支えています。

2022年3月期の売上高(121億円)は、今回ご紹介するランキングの中では最も小規模となっています。

一方でタンカーが主力であることは、ロシア産原油禁輸によるタンカー需要が今後も高止まりする場合には、大きな強みとなる可能性もあります。

継続的に一株あたり20円の配当を行っており、高配当という程ではないものの一定の配当収入が期待できる銘柄と言えるでしょう。

このように、海運セクターの中には配当利回りなどの面で非常に魅力的な企業がたくさんあります。

海運株を取引するなら、IG証券が人気です。

IG証券ではCFD取引という投資手法を取り扱っており、上昇相場だけでなく、下落相場も利益を狙うことが可能ですので、効率的なトレードを行いたいと考えている人には最適といえるでしょう。

ぜひこの機会にIG証券公式サイトから詳細をチェックしてみてください。

\ 50,000円のキャッシュバック実施中!/

高配当のおすすめ海運株

これまでにご紹介してきた通り、今期の海運株はバブルとも言うべき好業績を収めています。

これによって配当金も大幅な増加が予想されています。

特に商船三井と日本郵船についてはともに15%を超える驚異的な水準となっているほか、これに続くNSユナイテッド海運も8%以上の非常に高い配当利回りとなっています。

| 銘柄 | 一株配当(2023/03) | 配当利回り |

|---|---|---|

| 商船三井 | 550円 | 16.08% |

| 日本郵船 | 510円 | 15.79% |

| NSユナイテッド海運 | 340円 | 8.7% |

こうした高配当は、コロナ禍やロシアのウクライナ侵攻などによるサプライチェーンの混乱によってもたらされた、海上運賃の高騰が各社の今期業績予想を大きく押し上げたことによるものです。

一般的に、配当利回りが3%を超えれば高配当と言われる中で、15%を超えるのは異例の高水準と言えます。

そのため、現在の配当水準が来期以降も続くかについては懐疑的な見方がされています。

これほど高い配当利回りであるにも関わらず、大手3社のPERは1~2倍程度の範囲に収まっており、株価は利益に対して割安水準にとどまっています。

これは、投資家が現在の状況を一過性のバブルだと予想している証左とも言えるでしょう。

とはいえ、リーマンショック以降長らく続いていた海運不況の中でも、一定の配当を出していた銘柄が多い海運株です。

投資先として高配当銘柄を探すなら、海運株は魅力的な候補と言えるでしょう。

海運株を買うのにおすすめの証券会社

海運株に投資するには、まず証券会社に口座を開設する必要があります。

証券会社によって特徴がありますので、自分の投資スタイルに合う証券会社を見つけてみて下さい。

- 【CFD取引をするなら】IG証券

- 【現物取引をするなら】SBI証券

【CFD取引をするなら】IG証券

| 名称 | IG証券 |

| 取扱商品 | 株式CFD、株価指数CFD、商品CFD、FX、ノックアウトオプション |

| 取引手数料 | 0.055%(CFD取引・日本株) |

| 公式サイト | IG証券の公式サイト |

| 関連記事 | IG証券の口コミ・評判 |

IG証券は40年以上の歴史を誇るイギリス発祥の金融サービスプロバイダー、IGグループの日本法人です。

2008年に日本市場に参入し、グローバルな基盤を背景とした圧倒的な取扱銘柄数などを強みとして人気を集めてきました。

株式CFD、株価指数CFD、商品CFD、FX、ノックアウトオプション、バイナリーオプションなどの幅広い商品が提供されているため、様々な場面で活用しやすい証券会社でもあります。

特に株式CFDは「買い」と「売り」のどちらからでも取引を開始することができるため、今後の海運株がどのような相場展開になっても取引機会を得やすいと言えるでしょう。

また、IG証券は株式CFDで最大5倍までレバレッジをかけることも可能です。

手元資金を最大限に活用してリスクをとりながらリターンを獲得していきたい方は、IG証券のCFD取引をぜひチェックしてみてください!

\ 50,000円のキャッシュバック実施中!/

【現物取引をするなら】SBI証券

| 名称 | SBI証券 |

| 取扱商品 | 株式、債券、FX、先物オプション、投資信託、各種CFD |

| 取引手数料 | 55円~1,070円(スタンダードプラン・国内株式) 0円~約定代金に応じた額(アクティブプラン・国内株式) |

| 公式サイト | SBI証券の公式サイト |

| 関連記事 | SBI証券の口コミ・評判 |

SBI証券は、金融事業を幅広く手掛けるSBIグループの一角を担う証券会社です。

取引スタイルに応じて、1回あたり手数料が55円~1,070円で取引ができる「スタンダードプラン」と、1日の約定代金合計額に応じて手数料が決まる「アクティブプラン」という、2つのプランが用意されています。

このうち、アクティブプランでは1日合計100万円までの取引であれば手数料が無料となっていますので、資金に限りがある個人投資家には非常に嬉しい料金設定と言えるでしょう。

また単元未満株にも対応していますので、高価な大企業株を1株単位で購入するといった少額投資にも便利です。

その他にも、投資信託の取扱があることやT-POINTなどのポイントが貯まるサービスもあるなど、非常に日本的なネット証券会社となっています。

SBI証券は2022年3月期に国内株式個人取引シェアNo.1を達成しているなど、個人投資家からの評価が高い証券会社と言えるでしょう。

現物取引を少額・低コストで始めたい方は、ぜひSBI証券をチェックしてみて下さい。

\ 株式取引シェアNo.1! /

海運株の今後の見通し・将来性

歴史的な好況を迎えている海運株ですが、今後の見通しはどのように予想されているのでしょうか。

次の3つのポイントに注目していきましょう。

- サプライチェーンの正常化

- 世界的な景気減速懸念

- 石油・LNGタンカーは引き続き高い需要が続くか

サプライチェーンの正常化

海運株に歴史的な好業績をもたらした物流ひっ迫ですが、すでにコロナウイルスの感染拡大から3年近くが経過しており、この間にサプライチェーンもだいぶ正常化してきました。

こうした状況を背景にコンテナ船やばら積み船の特需は収束し、海上運賃は大きく下落傾向にあります。

直近のBDIの推移を見てみると既にコロナ前の水準に戻っている状況です。

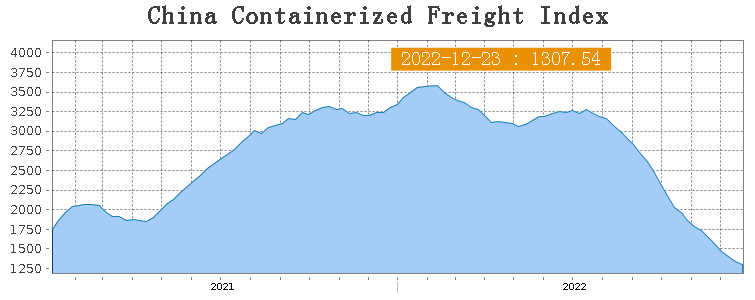

BDIと並んで重要な指標とされるCCFIも見てみましょう。

CCFIは中国を出発するコンテナ船の運賃指標ですが、BDIよりは遅れながらも同じくコロナ前の水準にまで下落しています。

こうした状況から、コンテナ船やばら積み船の特需によって今期の業績が押し上げられている銘柄では、来期以降の業績見通しはあまり良くないものと予想されています。

世界的な景気減速懸念

現在、アメリカのFRBを始めとして各国で利上げペースが鈍化するなど、世界的に景気後退への警戒感が強まっています。

実際にOECD(世界経済開発機構)の2023年世界経済見通しによると、世界のGDP成長率は2.2%と今年よりも1%近く減速することが予想されています。

ロシアが-5.6%と大きく後退していますが、それ以外にも欧米諸国を中心に厳しい見通しとなっています。

アメリカはわずか0.5%成長、ドイツやイギリスに至ってはマイナス成長が見込まれているほどです。

景気の減速は海運需要の先行きに影響するため、海運株にとってはマイナス材料と見られています。

石油・LNGタンカーは引き続き高い需要が続くか

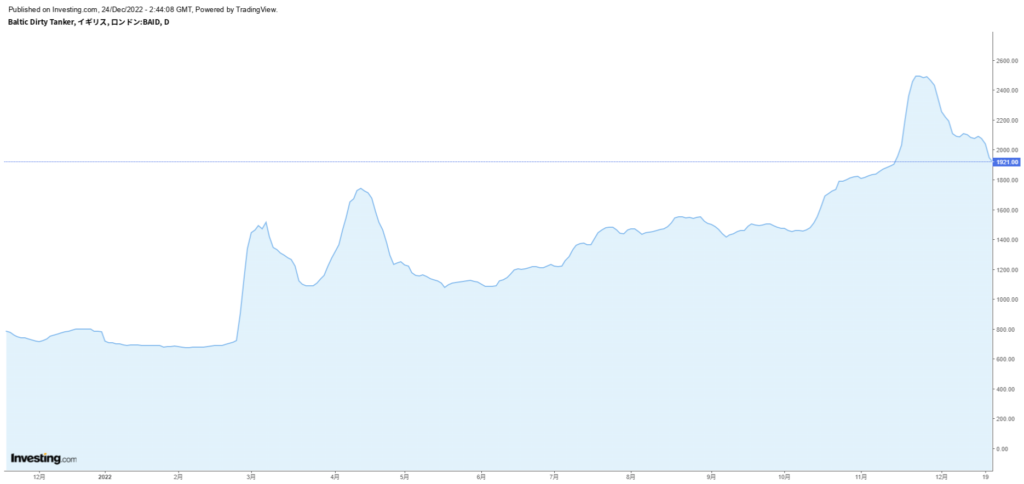

コンテナ船の海上運賃が下落し、景気の見通しも不安視されている中ですが、大型タンカーの運賃相場については高騰が続いています。

現在、ロシアによるウクライナ侵攻を巡って、西側諸国を中心にロシア産エネルギー資源を忌避する動きが広がっています。

これまでは地続きでロシア産の原油やガスを利用してきた欧州諸国は、新たに遠方からタンカーで運んでくる必要性が生じ、結果としてタンカー需要が急増しているのです。

こうした動きは、原油やLNGタンカーの比率が高い海運会社にとっては追い風となることが予想されています。

全体としては需要が縮小傾向にある海運株ですが、タンカー関連銘柄については引き続き明るい材料がある状態と言えるでしょう。

おすすめ海運株のまとめ

いかがでしたでしょうか。

今回は海運株の特徴や今後の見通し、おすすめのランキングなどをご紹介してきました。

- 海運株は景気変動に敏感に反応するシクリカル銘柄

- コロナ禍やウクライナ侵攻による物流ひっ迫の影響で海運株は歴史的な好業績

- 今期は多くの海運株で非常に高い配当利回りとなる予定

- 一方、海運需要はすでにピークアウト、来期以降は分野で明暗分かれる可能性

- 海運株を取引するならCFD取引で「売り・買い」どちらからでもリターンを狙えるIG証券がおすすめ!

IG証券のCFD取引なら、最大5倍のレバレッジをかけて海運株に投資することができます。

売り・買いのどちらからでも取引機会を狙えるため、今後の海運株の変動に応じて柔軟な取引が可能です。

興味のある方はぜひIG証券をチェックしてみてください!

\ 50,000円のキャッシュバック実施中!/