iDeCo(イデコ)の始め方を徹底解説!必要書類やおすすめ証券会社も紹介

今回ご紹介するiDeCoは、個人向けの確定拠出年金です。

勤め先などで加入する確定拠出年金とは異なり、自分で投資先や証券会社を選ぶことができ、早く始めるほど老後の資産形成を有利に行えます。

しかし、投資や資産運用となると、始め方が分からないと悩むケースも多いのではないでしょうか。

そこで今回は、iDeCoの始め方をわかりやすく解説していきたいと思います。

iDeCoでの資産形成を考えている方は、是非本記事を参考にして始めてみてください。

- iDeCoの始め方はわずか3ステップのみ!10分もあれば登録はすべて完了

- iDeCoには加入資格が存在するため、あらかじめ条件を確認しておくことが大切

- 加入資格以外にも運用商品や証券会社などを事前に決めておくことが肝要

- iDeCo口座に対応するおすすめ証券会社を紹介。バランスに優れた「SBI証券」

- SBI証券iDeCoの始め方をもとに口座登録方法を理解しよう

証券会社については後ほど各社の特徴を紹介しますが、なかでも最適なのが「SBI証券」です。

大手証券会社のなかでも特に取り扱い商品が多く、初心者にも安心の機能が充実しています。

\ 株式取引シェアNo.1! /

iDeCoとは

iDeCoとは老後資金を構築するための年金制度であり、正式には「個人型確定拠出年金」とも呼ばれています。

そもそも、確定拠出年金は、20歳以上の全国民が加入する国民年金と会社員などの厚生年金に代わる年金制度として、2001年に登場しました。

確定拠出年金には、企業型確定拠出年金と個人型確定拠出年金(iDeCo)の2種類が存在します。

企業型確定拠出年金は、企業が従業員の福利厚生を目的として、企業が定められたルールに基づいてお金を拠出する制度です。

ただし、企業型確定拠出年金では、会社の委託を受けた運営管理機関が用意した金融商品ものからしか選ぶことができませんでした。

そこで、上記の企業型確定拠出年金をより個人向けの内容に拡張させたのがiDeCoです。

iDeCoでは掛け金や口座管理料を自分で負担する必要があるものの、金融機関や運用商品を自分で選ぶことができ、より自由な範囲で投資できる点に特徴があります。

iDeCoを始める前に

iDeCoを始める前に、まずは加入準備を整えておきましょう。

iDeCoの始め方は以下の通りです。

- 加入できるか確認する

- 掛け金を選ぶ

- 運用商品を選ぶ

- iDeCoを扱っている証券会社を選ぶ

それぞれのステップについて詳しく解説していきます。

加入できるか確認する

iDeCoに加入する場合、職業などの条件によって加入資格が異なる点に注意が必要です。

たとえば自営業の方であれば20歳以上65歳未満で、なおかつ国民年金保険料を納付しているといった条件が課されます。

また、加入資格と共に拠出限度額も加入者によって異なります。

上記のような資格を逐一確認するのは非常に面倒なので、「iDeCo公式サイト」にある「カンタン加入診断」を活用しましょう。

カンタン加入診断を使えば、簡単な質問に答えるだけで加入資格を確認できます。

掛け金を選ぶ

次に掛け金や運用する金融商品を選択していきましょう。

iDeCoの掛け金については、月額5,000円以上1,000円単位で、自身の拠出限度額に応じた資金を投じることができます。

また、2018年1月から1年単位で資金を拠出できるようになりました。

とは言え、iDeCoで運用した資金は原則60歳以降にしか引き出せないため、余裕のある範囲内で拠出を行うのがポイントです。

運用商品を選ぶ

運用商品に関しては、基本的に以下2つのタイプから目的に応じたものを選んでいきます。

- 元本保証の金融商品:原則的に損失が発生しない定期預金や保険商品など

- 投資信託:資産運用のプロであるファンドマネージャーに運用を委託する

後者の投資信託は元本が保証されない分、定期預金や保険商品よりもハイリターンが期待できます。

さらに証券会社によって国内債券や株式といった異なる投資信託を扱っており、拠出額に応じて分配される利益に差が出る点が特徴です。

iDeCoを扱っている証券会社を選ぶ

iDeCoは国内で約160もの金融機関が扱っており、証券会社もそのうちの一つです。

証券会社を選ぶメリットとして、銀行や保険会社に比べて運営管理手数料が安い点が挙げられます。

さらに年金として将来受け取る場合でも、証券会社は受け取り回数を細かく指定できるケースも珍しくありません。

上記のようにメリットの多い証券会社ですが、機関によってサービス内容が大きく異なる点には注意してください。

iDeCoを始めてみたいという方には、国内株式個人取引シェアNo.1のSBI証券が最適です。

まだ口座をお持ちでないという方は、是非この機会にSBI証券公式サイトをチェックしてみてください。

\ 株式取引シェアNo.1! /

iDeCoを始めるのに必要な書類

iDeCoの始め方を理解した後は、申し込みに必要な書類を準備していきましょう。

必要な書類については、以下のような申込方法によって異なります。

企業型確定拠出年金から移換する場合

すでに企業型確定拠出年金に加入しており、そこからiDeCoに移換する場合は、以下のような書類が必要です。

- 個人別管理資産移換依頼書

- iDeCoに関する確認書

- 運転免許証などの本人確認書類

毎月定額で掛け金を拠出する場合

毎月定額で掛け金を拠出する場合は、下表のように被保険者区分によって必要書類が異なります。

| 被保険者区分 | 必要書類 |

| 第1号被保険者(自営業者など) | ・個人型年金加入申込書 ・預金口座振替依頼書兼自動払込利用申込書 ・加入者掛金配分設定届 ・iDeCoに関する確認書 ・運転免許証などの本人確認書類 |

| 第2号被保険者(会社員など) | ・個人型年金加入申込書 ・預金口座振替依頼書兼自動払込利用申込書 ・加入者掛金配分設定届 ・事業所登録申請書兼第2号加入者に係る事業主の証明書 ・iDeCoに関する確認書 ・運転免許証などの本人確認書類 |

| 第3号被保険者(専業主婦など) | ・個人型年金加入申込書 ・預金口座振替依頼書兼自動払込利用申込書 ・加入者掛金配分設定届 ・iDeCoに関する確認書 ・運転免許証などの本人確認書類 |

他社で運用しているiDeCoから移換する場合

すでに他社でiDeCoを運用しており、口座を移換する場合、以下の書類が必要です。

- 加入者等運営管理機関変更届

- iDeCoに関する確認書

- 運転免許証などの本人確認書類

なお必要書類については「iDeCo公式サイト」にPDFファイルが用意されているため、事前に確認しておきましょう。

iDeCoを始めるのにおすすめの証券会社

次に、iDeCoを始めるに際しておすすめの証券会社を紹介していきます。

是非参考にして、ご自身にあった証券会社を見つけてみてください。

SBI証券

| 加入時・移換時手数料 | 2,829円 |

| 口座管理手数料 | 171円 |

| 対象投資信託 | 83本 |

| サポート体制 | コールセンター 平日 8:00-17:00 土日 8:00-17:00 |

| 公式ページ | SBI証券の公式ページ |

- 商品数最多、土日でもコールセンターがつながる、加入者数No.1の実績

SBI証券ではiDeCo対象の投資信託の銘柄数が、業界最多の83本と圧倒的です。

さらに、土日でもコールセンターが営業しているため、サポート体制も万全です。

SBI証券の公式ウェブサイトによると、2020年10月時点における加入者数はネット証券でNo.1とのことです。

安心と信頼の実績を併せ持つSBI証券を選んでおけば間違いないと言えるでしょう。

豊富なラインナップのなかから自分に向く金融商品を選びたい人には、SBI証券が最適です。

SBI証券には投資信託だけで83本もの商品があり、用途に合わせて柔軟に選び分けることができます。

しかし、選択肢が多いほど商品選びに迷うケースも少なくありません。

このような場合には、SBI証券が提供するロボアドバイザー「SBI-iDeCoロボ」が役立ちます。

投資について知識がない場合でも、簡単な質問に答えるだけでロボアドバイザーが自分に合う金融商品を提案してくれる仕組みです。

\ 株式取引シェアNo.1! /

楽天証券

| 加入時・移換時手数料 | 2,829円 |

| 口座管理手数料 | 171円 |

| 対象投資信託 | 31本 |

| サポート体制 | コールセンター 平日 10:00-19:00 土 9:00-17:00 |

| 公式ページ | 楽天証券の公式ページ |

- 楽天ポイントが貯まる

楽天証券を利用すると、楽天ポイントを貯められます。

貯める方法は、主に2つあります。

1つ目の方法は、楽天銀行からの自動入金(スイープ)をすることです。

2つ目の方法は、投資信託を楽天カード(クレジットカード)で決済することです。

貯めたポイントは楽天市場での買い物などの、楽天グループの各サービスに利用できます。

普段からよく楽天のサービスを利用している人には、楽天証券のiDeCoが最適です。

楽天証券を利用すると、投資額に応じて楽天ポイントが貯まります。

貯まったポイントは楽天市場や楽天モバイルなどのほか、楽天Edyへのチャージ、ANAマイルへの交換にも使えるので便利です。

また、投資信託の種類も30本を超え、自分の好みに合わせて投資先を選択できます。

\ 最短5分で口座申し込み完了! /

松井証券

| 加入時・移換時手数料 | 2,829円 |

| 口座管理手数料 | 171円 |

| 対象投資信託 | 39本 |

| サポート体制 | コールセンター 平日 8:30-17:00 |

| 公式ページ | 松井証券の公式ページ |

- 創業100年の歴史と実績

松井証券の魅力は、その長い歴史にあると言えるでしょう。

iDeCoは老後の資産形成を主な目的とする制度であるため、基本的には長期間にわたって資産を積み立てていくことになります。

ですので、長く付き合っていける証券会社を選ぶことがとても大切です。

創業100年の歴史と信頼できる実績がある松井証券であれば、安心して老後まで付き合うことが可能でしょう。

マネックス証券

| 加入時・移換時手数料 | 2,829円 |

| 口座管理手数料 | 171円 |

| 対象投資信託 | 26本 |

| サポート体制 | コールセンター 平日 8:00-17:00 |

| 公式ページ | マネックス証券の公式ページ |

- iDeCo専用のロボアドバイザーが利用可能

資産の運用が不安な投資初心者でも、マネックス証券なら安心して資産運用を行うことができます。

マネックス証券では、iDeCo専用のロボアドバイザーが利用可能です。

自分にとって最適な銘柄の組み合わせをロボアドバイザーが提案してくれるため、銘柄選びもスムーズに進めることができます。

信託報酬(運用管理費用)率もわずか年0.15%未満であり、とても低水準であるため、初心者でも安心して運用ができるでしょう。

SMBC日興証券

充実したツールで運用効果を高めたいなら、SMBC日興証券のiDeCoが最適です。

SMBC日興証券には「DCナビ」という機能があり、気になったときにいつでも資産残高を確認できます。

さらに投資商品ごとの費用対効果の比較や投資シミュレーションまで行えます。

投資信託の商品数は30本近くあり、大手証券会社と比較しても遜色ありません。

auカブコム証券

スマーフォンでiDeCoの運用を行いたい人には、auカブコム証券が最適です。

auカブコム証券には、申し込みや運用商品の選択などができるiDeCo専用アプリが用意されています。

普段からスマーフォンの操作に慣れている人にとっては、直感的な操作ができるので便利です。

取り扱っている商品は株式や債券、不動産など多岐に渡りますが、なかでもインデックス投資信託の信託報酬は業界最低水準を誇ります。

iDeCoを始めてみよう

ではiDeCoの始め方について、SBI証券の口座開設方法を例に解説していきます。

わかりやすいように、1ステップずつ解説していきますので是非参考にしてみてください。

1.公式サイトでiDeCo口座の申し込み

まずは「SBI証券の公式ページ」にアクセスします。

ページ上部の「口座開設にすすむ」をクリックしてください。

このままだと、通常のSBI証券の口座開設のみになってしまうので、右下のAIチャットから「iDeCo」などのキーワードでメッセージを送信してください。

すると、このようにiDeCo申し込みへのページを示してくれるので、「加入資格のご確認」をクリックします。

すると、iDeCo口座の申し込みページへ移行します。

申し込みページでは、まず「各種確認事項」が表示されるため、内容を確認したうえで画面下の同意事項にチェックしましょう。

さらに「次へ」のボタンを押すと次のページへと移行します。

2.加入資格チェック

SBI証券では、申し込み時に加入資格の簡単なチェックを受けることができます。

以下のような質問が表示されるので、正直に答えるようにしましょう。

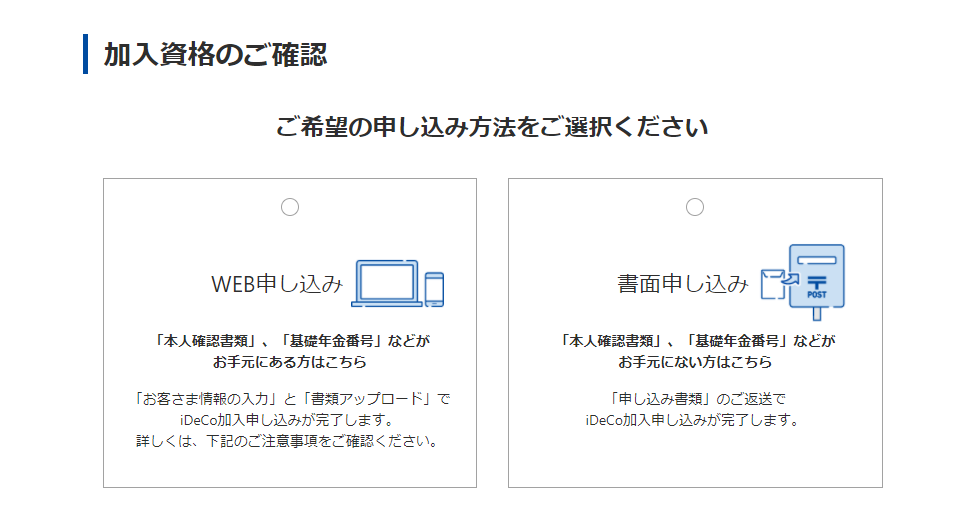

途中、「ご希望の申し込み方法をご選択ください」という文が表示されます。

「Web申し込み」と「書面申し込み」の2種類から目的の申し込み方法を選択してください。

なお、特に希望がない人は、個人情報入力や書類アップロードがすべてインターネットでできる「Web申し込み」が便利です。

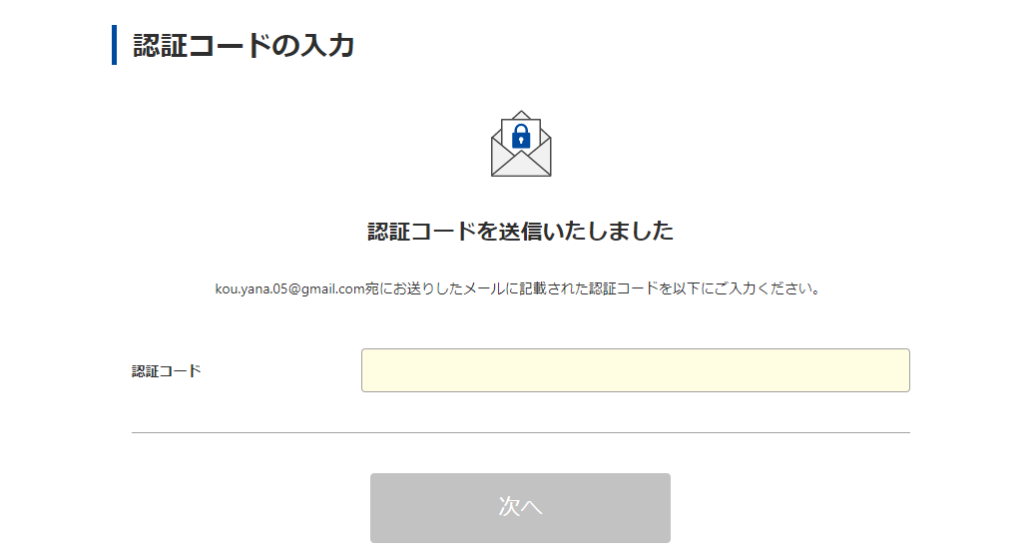

最後に画面下の「次へ」のボタンをクリックするとメールアドレス登録画面が開きます。

アドレスを登録すると認証コード付きのメールが届くので、その番号を画面に入力します。

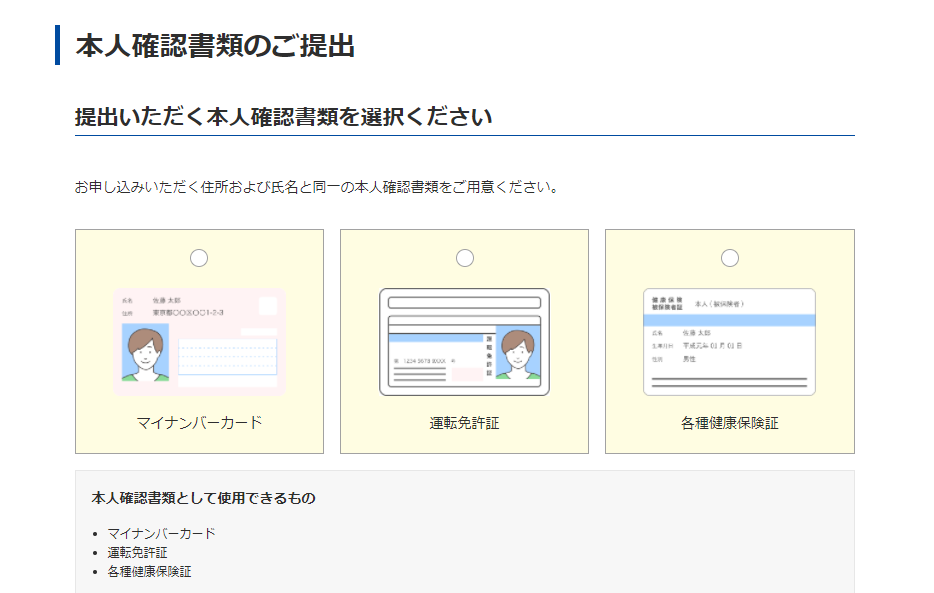

3.本人確認書類アップロードと個人情報登録

次に本人確認書類をアップロードします。

先ほどの画面から移行すると、まず提出する本人確認書類の種類を選べます。

選んだ確認書類をスマートフォンなどで写真に撮り、次の画面でアップロードしていきましょう。

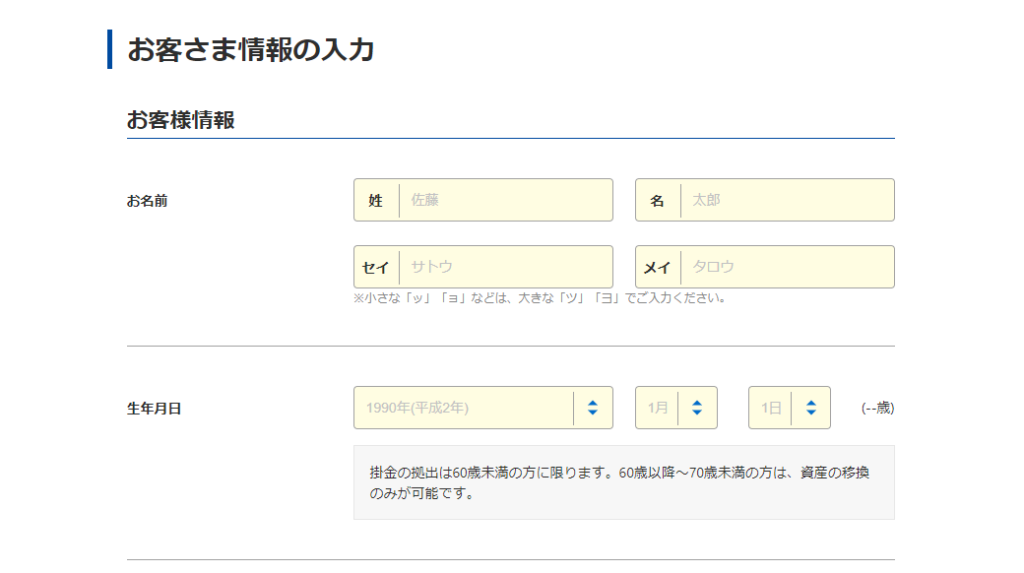

無事にアップロードが済むと、今度は個人情報を登録していきます。

氏名や生年月日、住所などすべての項目を記載し次の画面に移行します。

最後に登録内容を確認し登録すれば手続きは完了です。

SBI証券であれば、iDeCoへの申し込みはオンライン上で簡単に完結できます。

まだ口座をお持ちでないという方は、是非この機会にSBI証券公式サイトをチェックしてみてください。

\ 株式取引シェアNo.1! /

iDeCoを始めるのに関してよくある質問

最後に、iDeCoの始め方に関してよくある質問をご紹介します。

加入までどれくらいかかりますか?

iDeCoに申し込むと、国民年金基金連合会によって加入資格の審査が行われます。

加入するタイミングによっても変わりますが、手続き完了までの期間は約1~2ヶ月ほどです。

これは、どの金融機関を使っても変わりません。

iDeCoを始めるのにあたって注意点はありますか?

iDeCoを始める前に注意しておきたい点は、受給するには60歳まで待たなければいけないことです。

iDeCoはあくまで老後の資産形成を目的とした年金制度であり、原則として60歳以前に資産を引き出すことはできません。

よって自ずと長期運用となるため、結婚や出産などのライフプランを見据えたうえで、余裕のある資金の範囲内で拠出しましょう。

また、iDeCoの給付額は一定ではなく、運用成績によって変動する点にも注意が必要です。

未成年でも加入できますか?

残念ながらiDeCoは未成年だと加入はできません。

iDeCoの加入資格である20歳以上65歳未満という条件を満たす必要があります。

金融機関の変更はできますか?

iDeCoに加入した後、金融機関は自分のタイミングで変更することができます。

変更に必要な書類については、先述した「他社で運用しているiDeCoから移換する場合」の項目を確認してみてください。

\ 株式取引シェアNo.1! /

iDeCoの始め方のまとめ

今回は、iDeCoの始め方について解説していきました。

将来受け取れる年金を増やせるように設計されたのが、今回ご紹介したiDeCoです。

従来の企業型確定拠出年金とは違い、投資家は個人の裁量で運用商品や金融機関を選ぶことができます。

今回はそのiDeCoの始め方を解説しましたが、最後にポイントを振り返ってみましょう。

特にiDeCoを始めたばかりの人にとって難しいのが、証券会社選びです。

投資初心者の方には、今回紹介したSBI証券が向いています。

SBI証券は扱っている投資信託の数が多く、さらに商品選びに役立つロボアドバイザーも実装されているため、数ある証券会社のなかでも非常に使い勝手がよくなっています。

これからiDeCoを使って老後の資産形成を行いたい人は、ぜひSBI証券公式サイトをチェックしてみてください。

\ 株式取引シェアNo.1! /